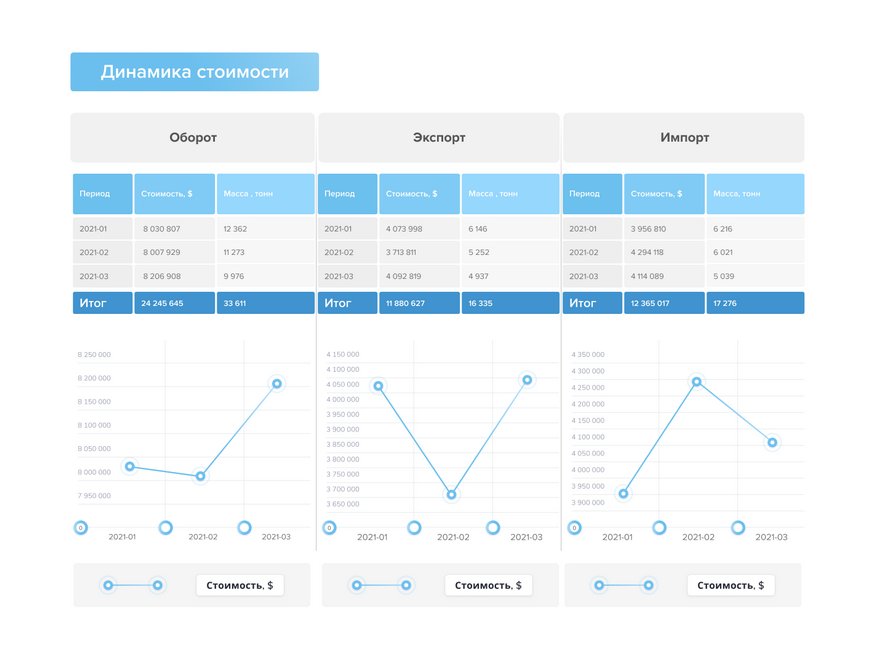

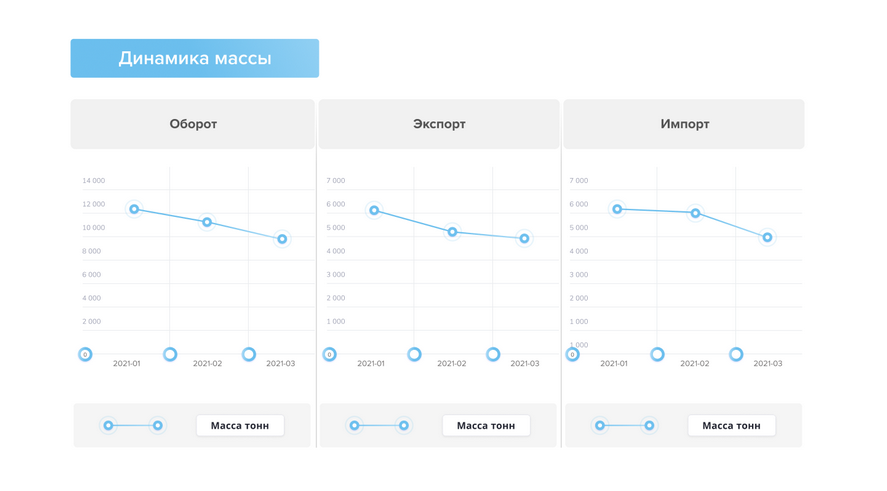

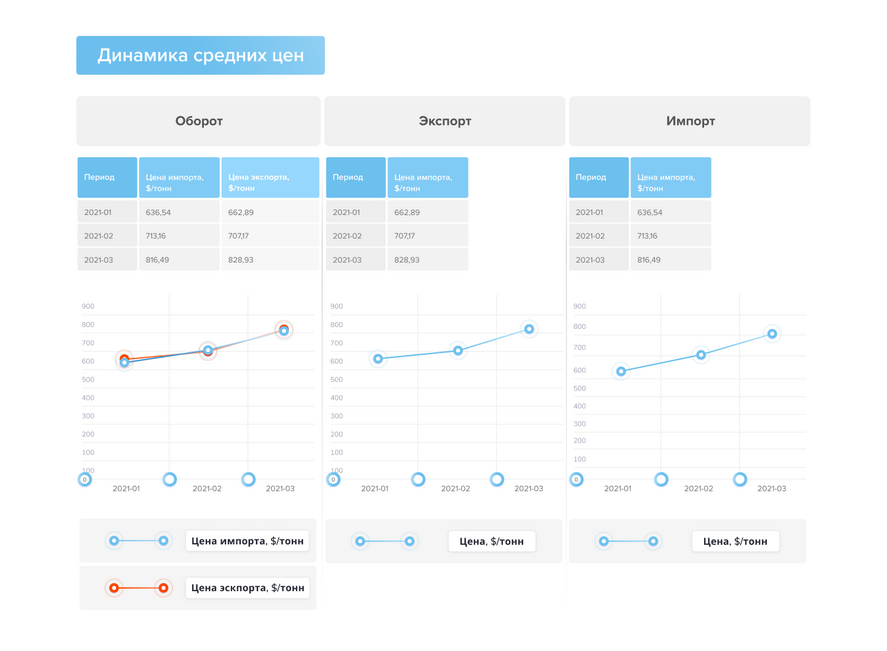

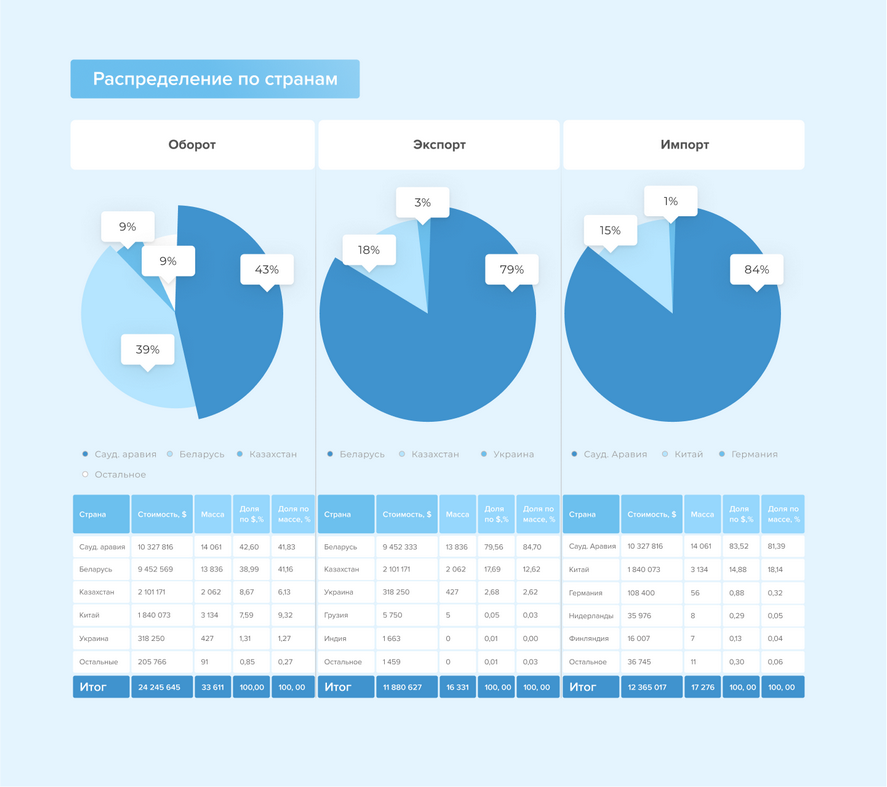

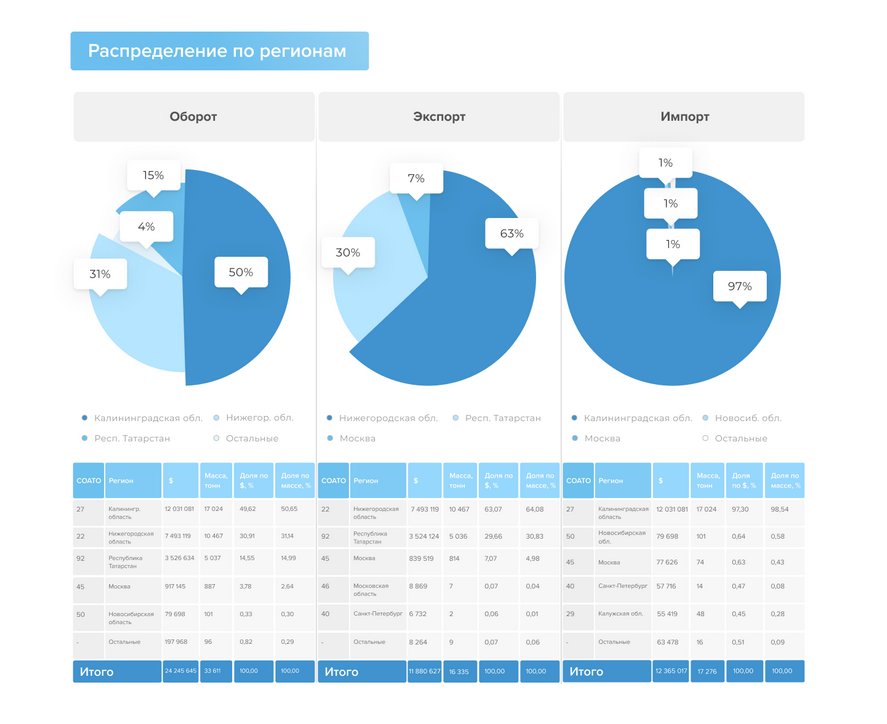

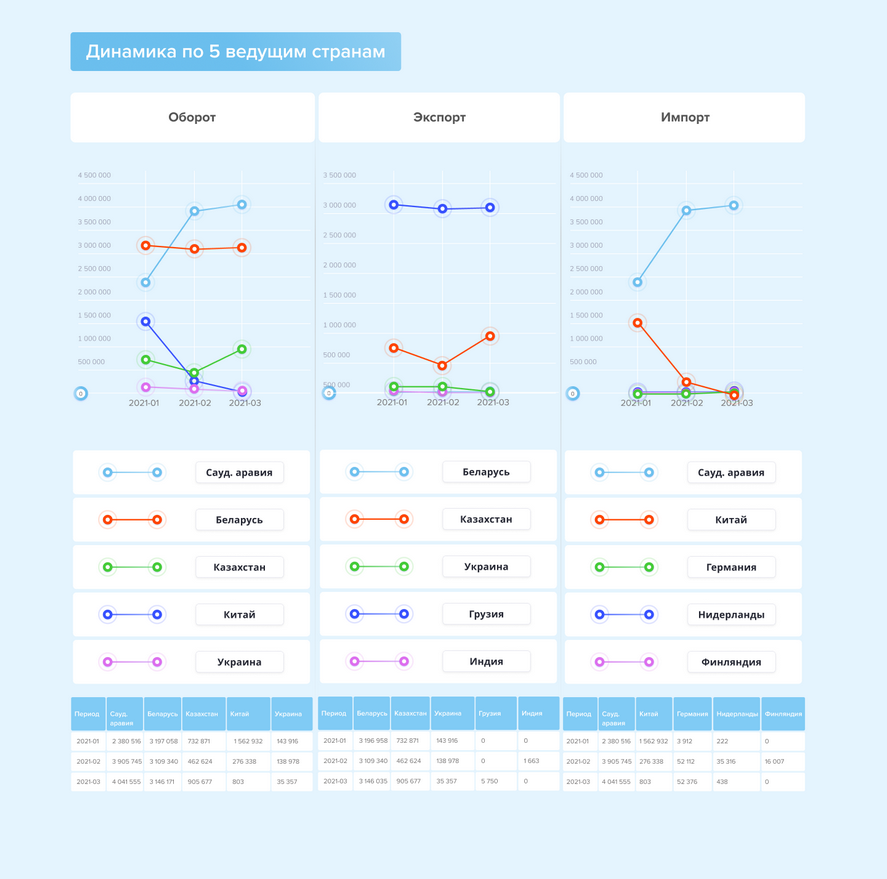

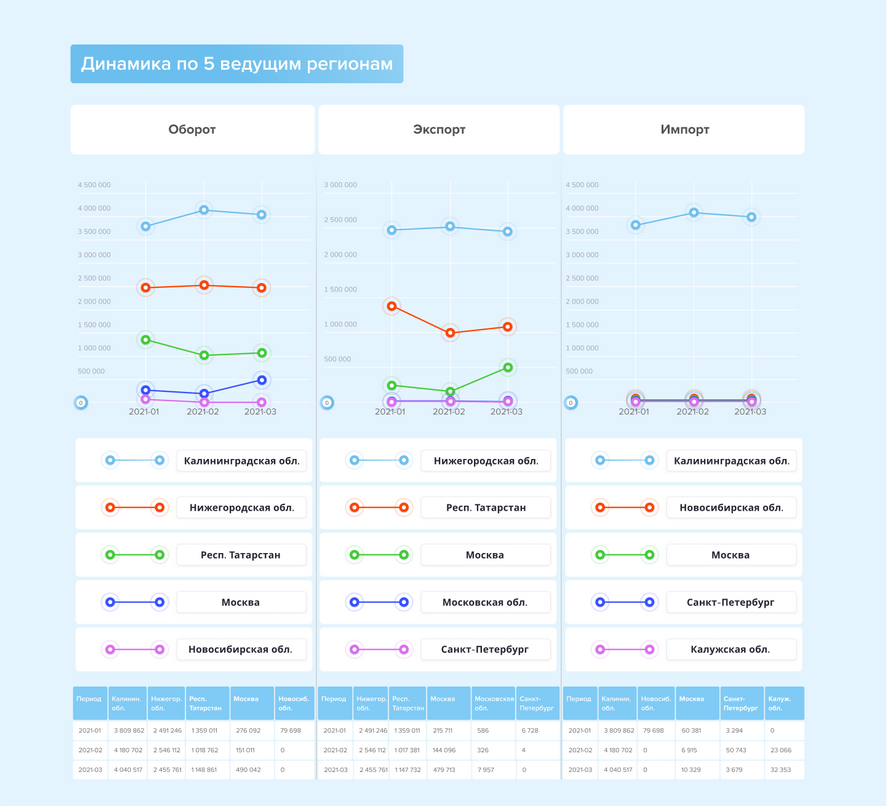

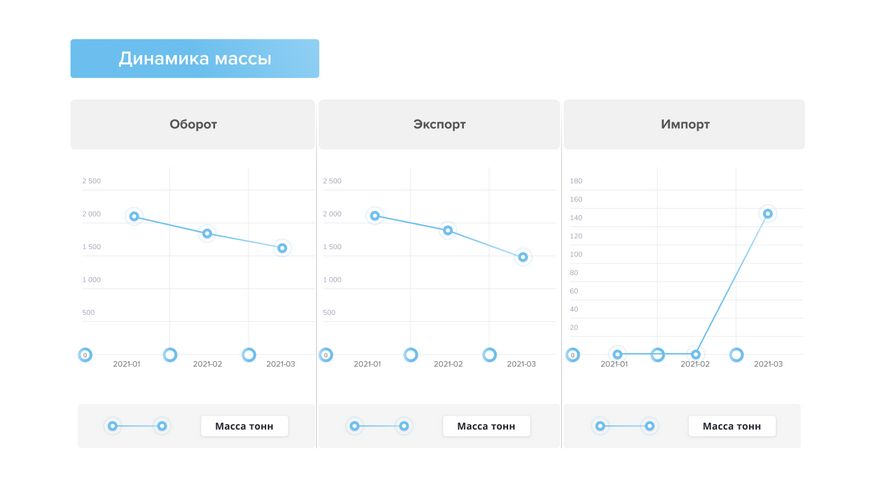

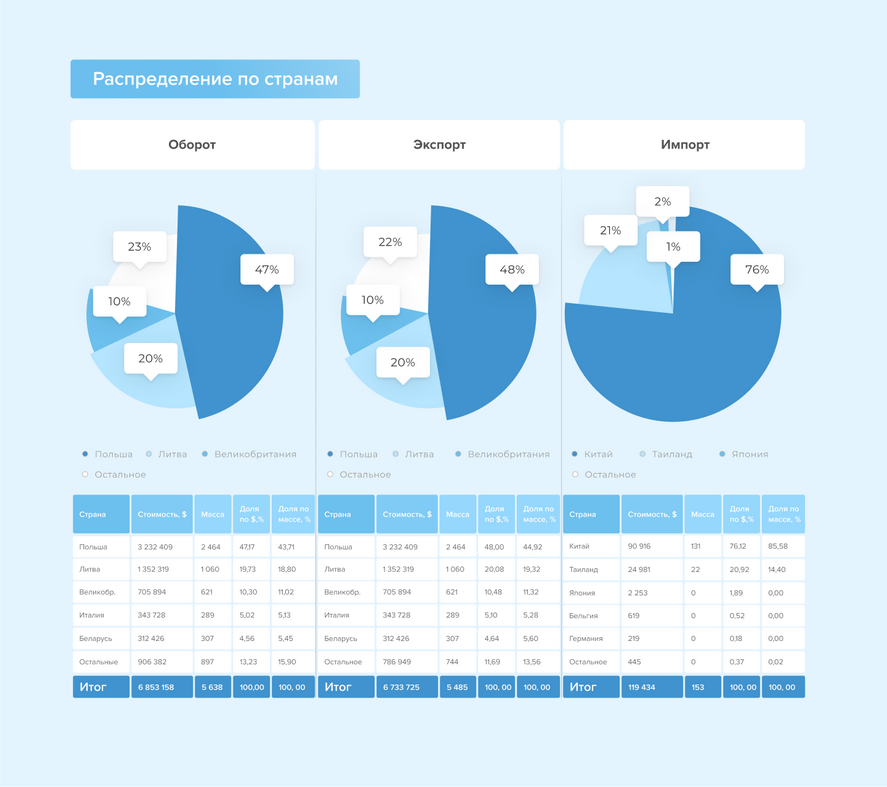

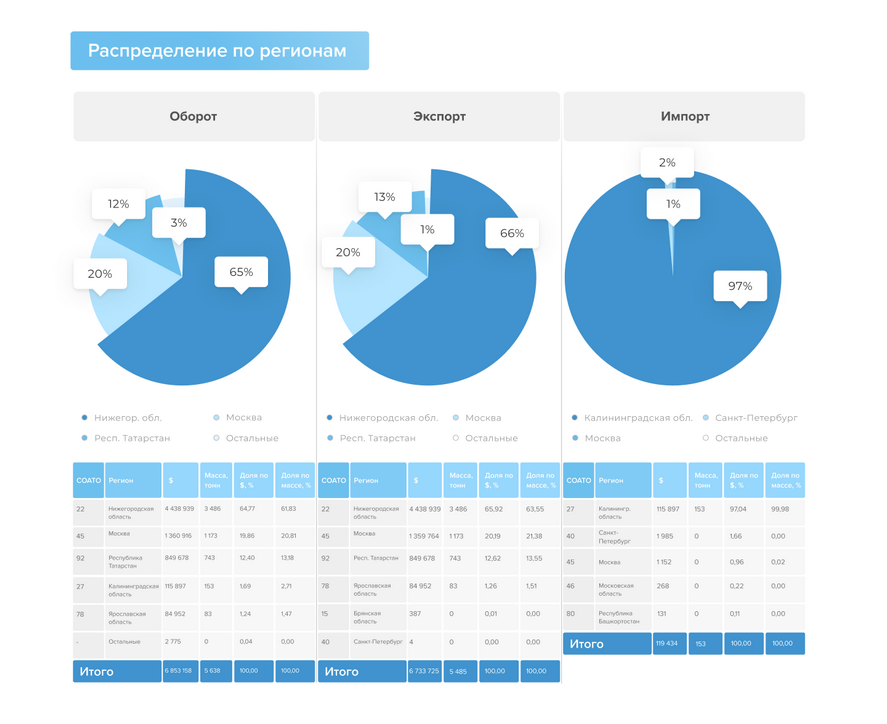

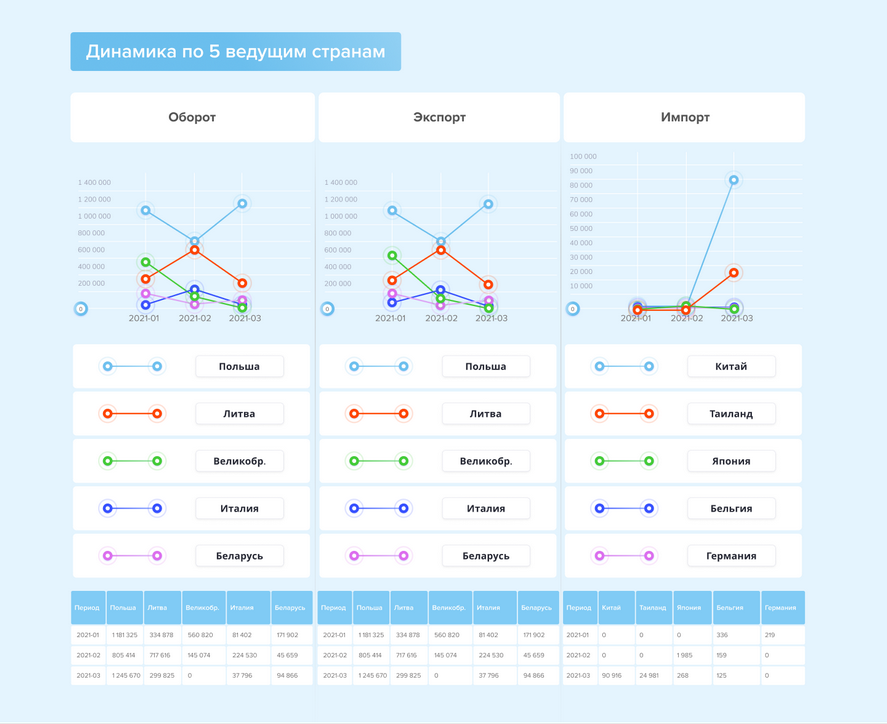

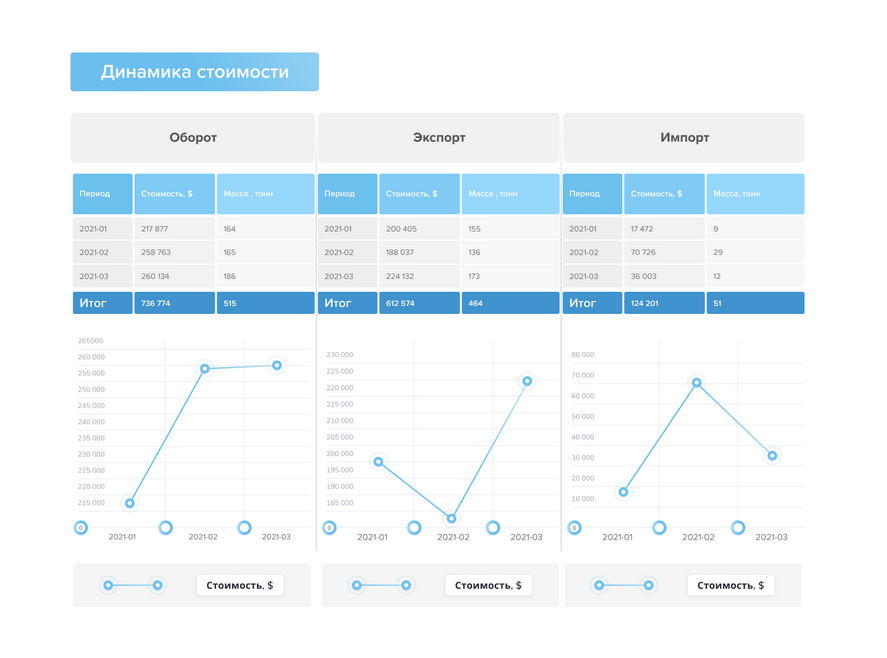

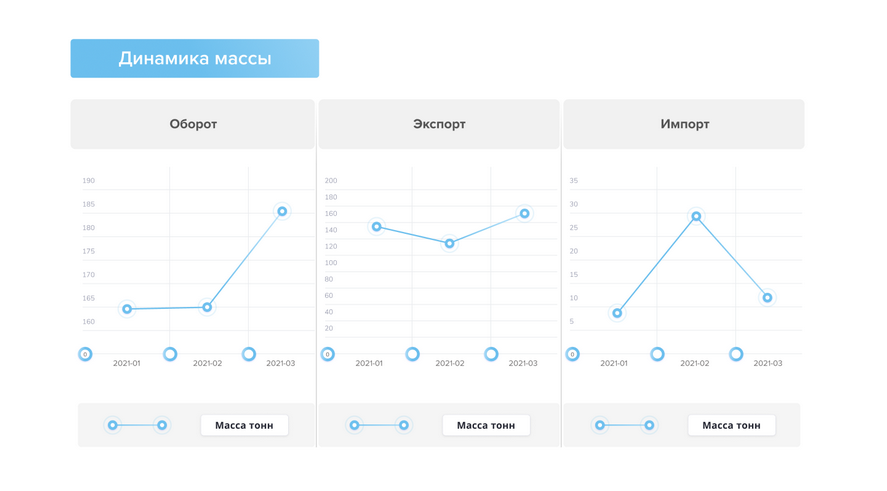

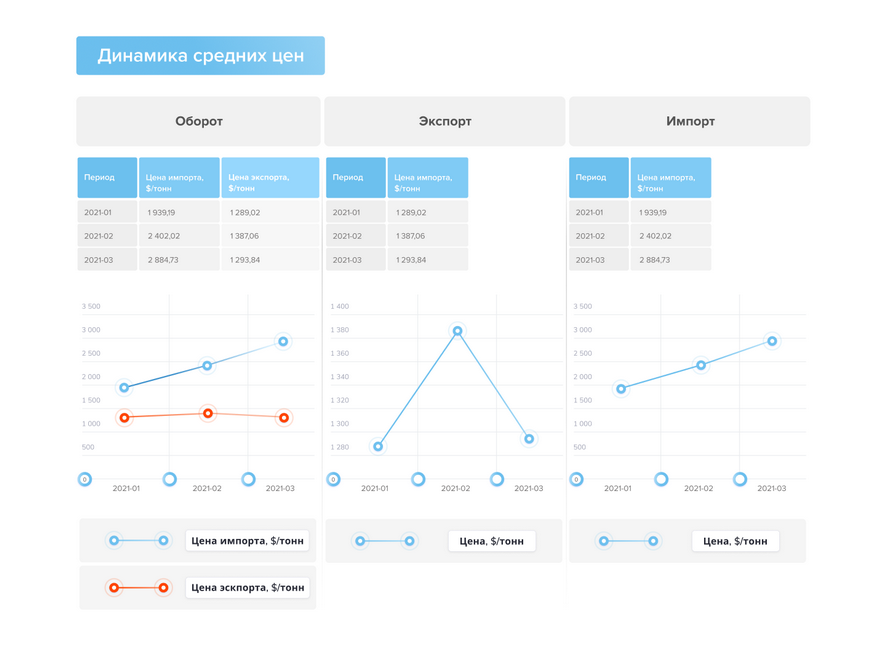

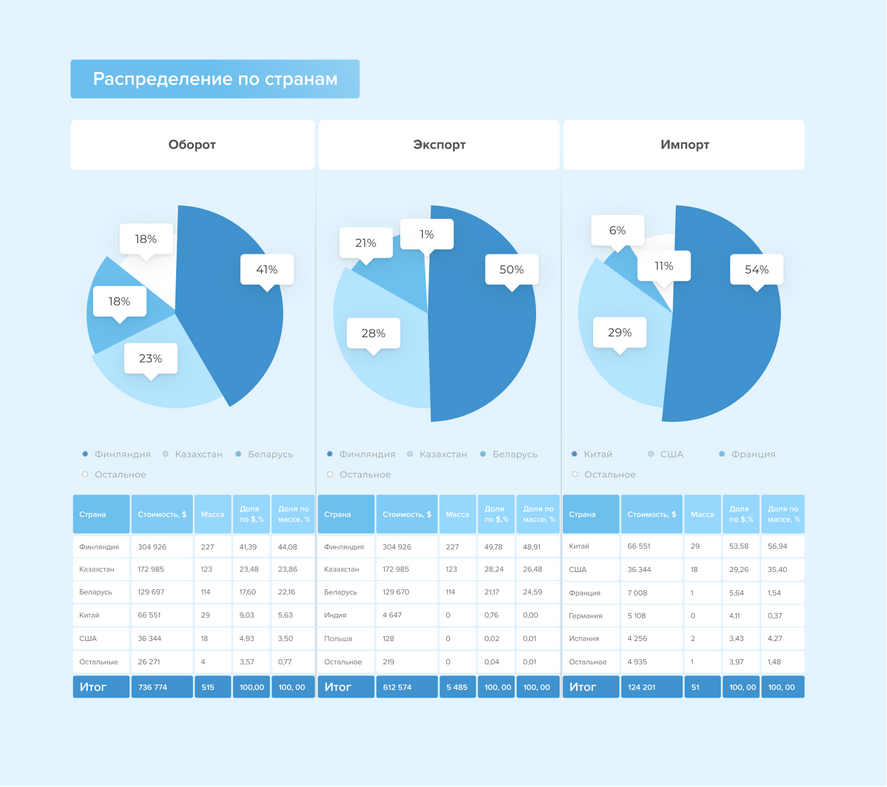

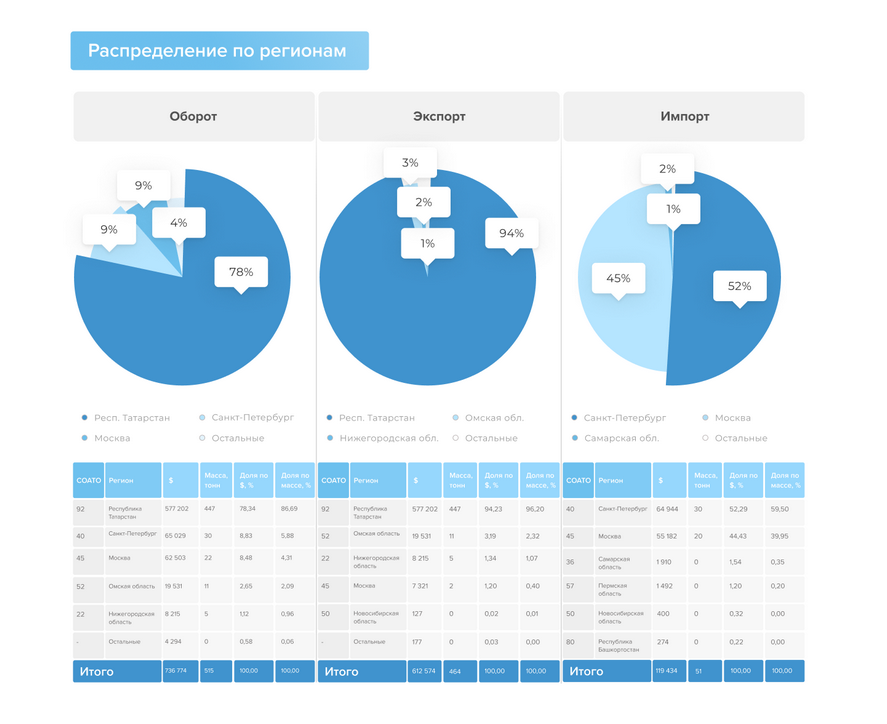

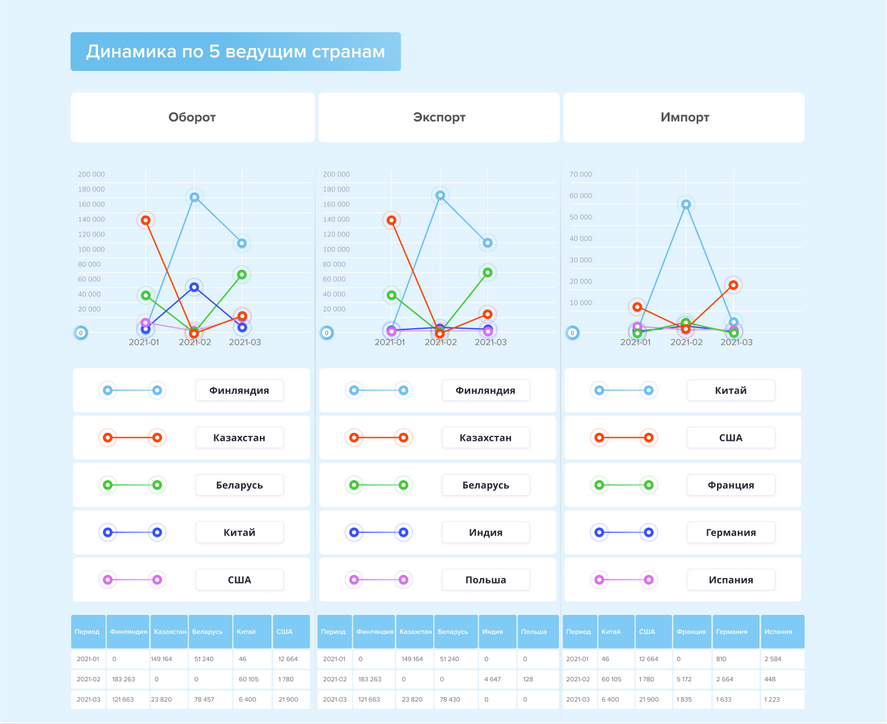

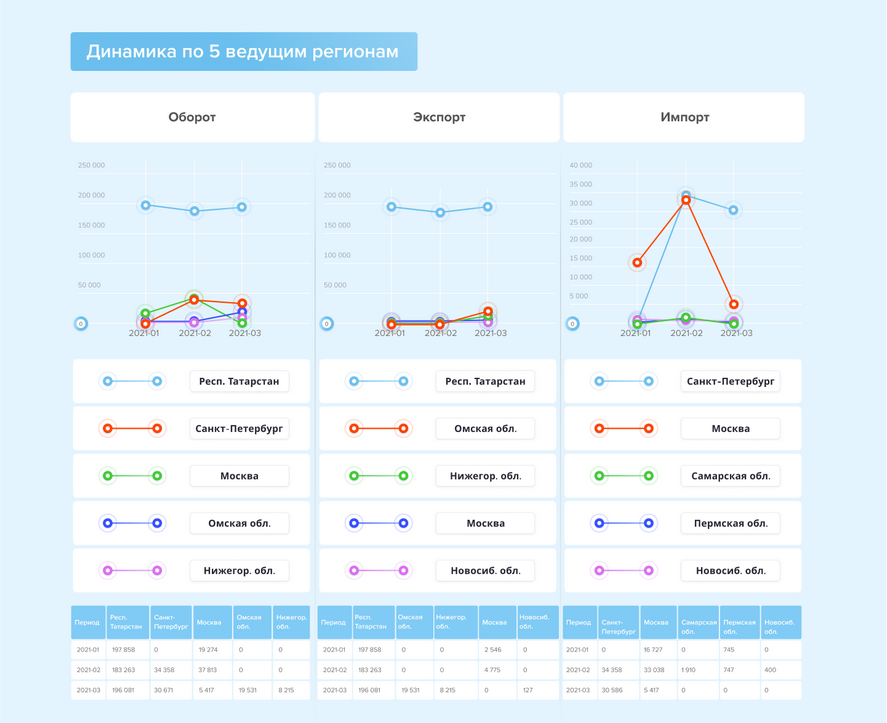

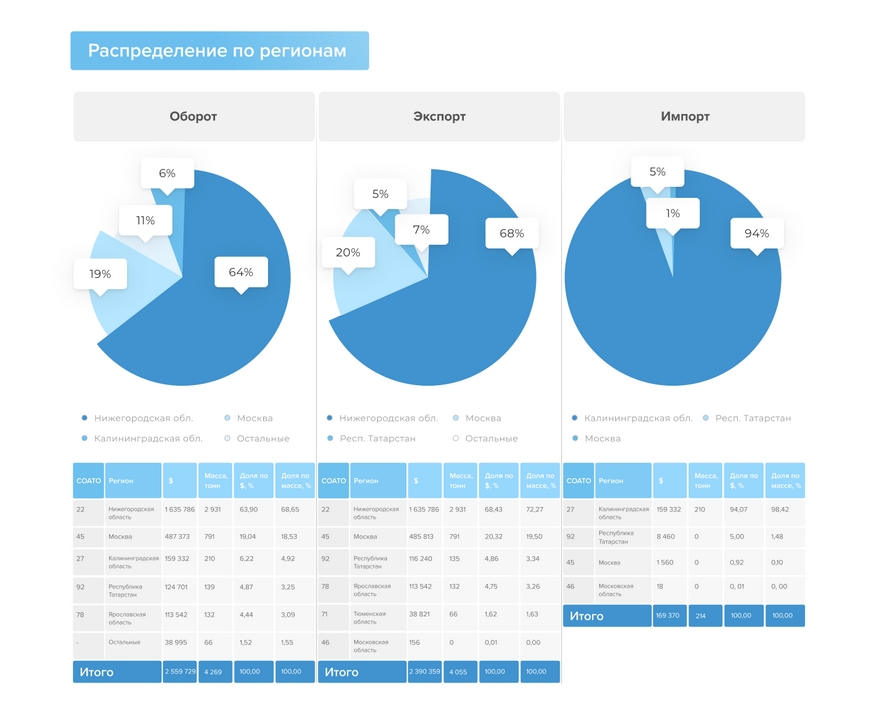

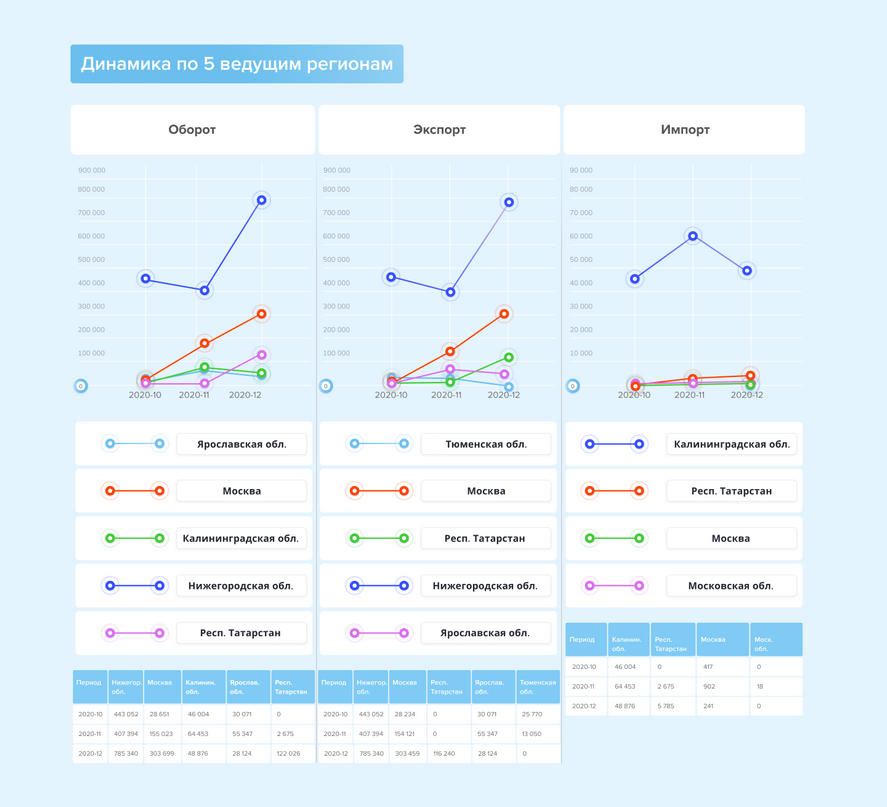

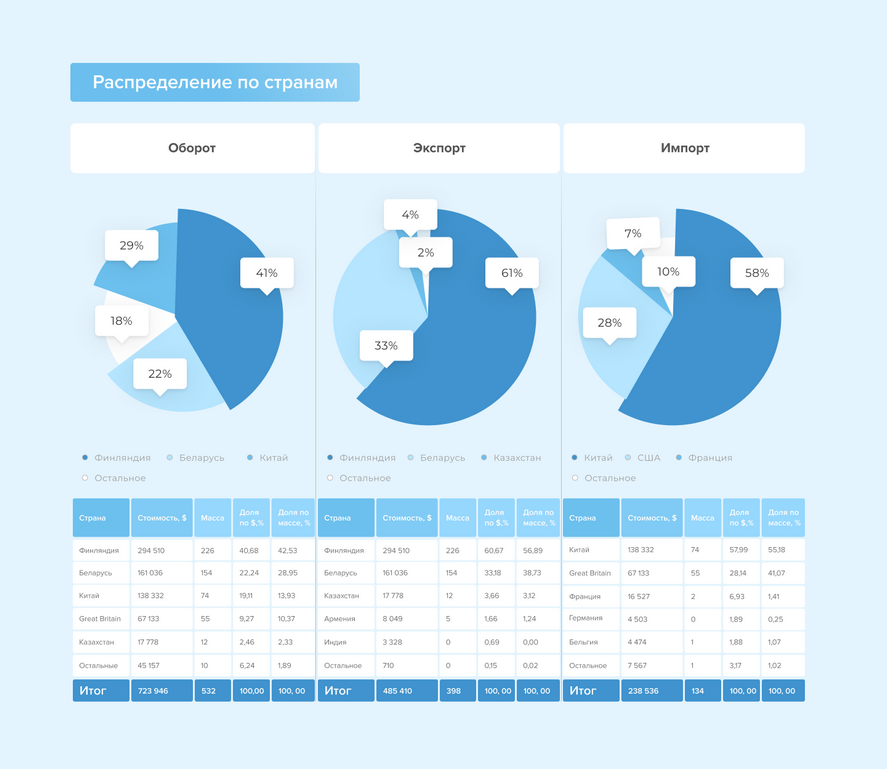

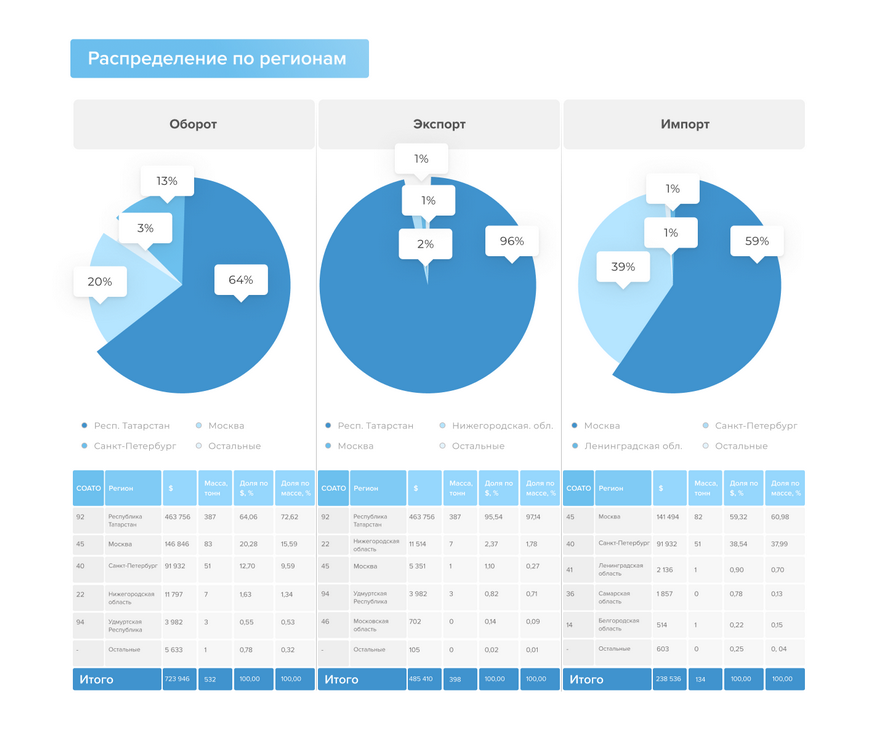

Все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за I квартал 2021 года – в одной инфографике!

Все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за I квартал 2021 года – в одной инфографике!

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?». Стоимость моноэтиленгликоля в Европе остается высокой из-за подорожания сырья для него и дефицита продукта на рынке на фоне восстановления спроса со стороны производителей пластиковой тары. Эксперты ожидают восстановления баланса на рынке с возобновлением […]

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Стоимость моноэтиленгликоля в Европе остается высокой из-за подорожания сырья для него и дефицита продукта на рынке на фоне восстановления спроса со стороны производителей пластиковой тары. Эксперты ожидают восстановления баланса на рынке с возобновлением нормальной работы основных производителей этиленгликоля после ряда форс-мажоров, но это может занять несколько недель, во время которых цены будут расти.

Европа определила контрактную цену на моноэтиленгликоль (МЭГ) на июнь. По данным отраслевого портала ICIS, она была полностью подтверждена на уровне 855 € за тонну, что на 7,5% выше показателей предыдущего месяца.

При этом стоимость продукции на июнь зафиксировалась одновременно с майской ценой, которая была сформирована с задержкой из-за неопределенности со стоимостью сырья – этилена.

В России, по данным ICIS, спотовые цены на МЭГ во вторую неделю июня стабилизировались несмотря на признаки обильного внутреннего предложения и слабого спроса. СИБУР воздержался от изменения цены, установленной на уровне 106 тысяч рублей за тонну. «Казаньоргсинтез» пока не объявлял свои цены на МЭГ на июнь.

Алексей Егорычев, генеральный директор «Гликоли.ру»

То, что цена не меняется, значит только одно – производители этиленгликоля ведут переговоры и заключают контракты с основными крупными потребителями перед началом сезона. Окно возможности, когда стоимость еще низкая, вот-вот закроется, поэтому закупать продукту нужно сейчас. Лучше на две недели раньше, чем на день позже.

Повышающая динамика сформировалась на европейском рынке МЭГ во второй половине мая из-за роста цен на начальное сырье, нафту и сжиженные углеводородные газы (СУГ) и продукт их переработки, этилен – сырье для производства моноэтиленгликоля.

Так, базовая цена европейского контракта на этилен в июне составила 1080 € за тонну, что на 30 € превышает майский уровень и является максимумом за последние два с половиной года.

Еще одним существенным фактором, поддерживающим стоимость МЭГ на высоких уровнях, стала активизация спроса со стороны крупнейшего сектора его потребления – производителей полиэтилентерефталата (ПЭТ).

До этого спрос со стороны производителей ПЭТ снижался в течение нескольких месяцев, негативно влияя и на цены. Но сейчас его стоимость растет, а цена на многие полимеры и вовсе находится на исторических максимумах.

Ключевая причина такой динамики – череда форс-мажоров в США, которые являются крупнейшим в мире производителем нефтехимической продукции. В феврале и марте в стране прошли аномальные заморозки, которые вызвали проблемы с электроснабжением и привели более чем к 70 инцидентам на заводах таких гигантов как Ineos, LyondellBasell, Formosa Plastics и Dow Chemical.

Приостановка производства привела нарушению цепочек поставок сырья и полимеров потребителям, отголоски которой ощущаются до сих пор.

Эксперты ожидают, что по мере улучшения темпов работы нефтеперерабатывающих заводов, снятия ограничений COVID-19, внедрения вакцин и стабилизации многих промышленных секторов стоимость нефтехимической продукции снизится, но пока до этого далеко.

Появляются все новые факторы давления на конъюнктуру в секторе МЭГ. Окончательно укрепило в отрасли тенденцию к росту цен и спроса в Европе объявление в середине мая Еврокомиссией размера возможных антидемпинговых мер против двух крупнейших поставщиков на рынок ЕС – США и Саудовской Аравии.

Расследование в отношении стран началось в октябре 2020 года по жалобе внутренних производителей на демпинг со стороны иностранных поставщиков. 14 мая стало известно, что пошлины на импорт моноэтиленгликоля для саудовских компаний могут составить 11,1%, а для американских поставщиков – от 8,5% до 52%, что полностью закроет европейский рынок для отдельных производителей.

Подробнее об этом мы рассказали в статье «США и Саудовской Аравии грозит потеря европейского рынка МЭГ».

Окончательные меры будут объявлены в начале декабря, но уже сейчас перспектива потерять двух крупнейших поставщиков моноэтиленглиголя на европейский рынок и испытать его дефицит напугала игроков рынка ЕС и поддержала рост цен.

Спотовые котировки подскочили из-за неопределенности предложения и продолжали расти в течение недели до 28 мая, когда они достигли уровня в 744 € за тонну.

Впрочем, даже возможное ограничение поставок моноэтиленгликоля со стороны США и Саудовской Аравии, а также ограничения внутреннего производства не смогли вернуть спотовые котировки к пиковым значениям марта, когда в первые две недели месяца цены доходили до исторического максимума в 890 € за тонну.

С того времени стоимость МЭГ неизменно корректировалась вниз и ни разу не превышала 750 € за тонну. После пика в конце мая верхние котировки также вышли на плато в 730 € за тонну.

Но все же спотовый сектор до сих пор не справился с этим потрясением, так что цены на нем находятся в широком диапазоне в зависимости от происхождения продукта и сроков доставки.

Теперь, когда озвучены предварительные итоги антидемпингового расследования, на рынке была бы возможна корректировка, но ситуацию в Европе дополнительно осложнила остановка производств более 100 внутренних поставщиков нефтехимии на техническое обслуживание на срок от 10 до 95 дней.

Такое большое количество ремонтов связано с тем, что заводы работали без остановки и сверхурочно во второй половине года, когда были сняты антиковидные ограничения, а сроки техобслуживания оборудования сдвинулось на 2021 год.

Угроза дефицита из-за остановки импорта из США и Саудовской Аравии, которые уже переориентировали часть объемов из Европы в Китай, заставила европейских потребителей искать дополнительные объемы моноэтиленгликоля в странах Азии, где уже законтрактованы существенные объемы, которые прибудут в ЕС в июле-августе.

С учетом этого эксперты допускают дальнейший постепенный рост стоимости МЭГ в мире на ближайшую перспективу. А рост глобальных котировок приведет к увеличению стоимости этого продукта и в России, где и так цена несколько месяцев остается на исторических максимумах.

Чтобы не проспустить важных новостей, подписывайтесь на нашу рассылку в форме ниже и узнавайте обо всем первыми!

Диэтиленгликоль и триэтиленгликоль, основные сопродукты производства моноэтиленгликоля, за последние десятилетия нашли на рынке собственные узкие ниши, где их использование экономически выгодно, а ограниченные объемы производства – достаточны. Они используются как сырье и растворители в нефтехимической отрасли, а триэтиленгликоль даже можно добавлять в косметику и пищу. Невольные попутчики При выпуске моноэтиленгликоля методом гидратации окиси этилена формируется […]

Диэтиленгликоль и триэтиленгликоль, основные сопродукты производства моноэтиленгликоля, за последние десятилетия нашли на рынке собственные узкие ниши, где их использование экономически выгодно, а ограниченные объемы производства – достаточны. Они используются как сырье и растворители в нефтехимической отрасли, а триэтиленгликоль даже можно добавлять в косметику и пищу.

При выпуске моноэтиленгликоля методом гидратации окиси этилена формируется два сопродукта со схожими свойствами – диэтиленгликоль (ДЭГ) и триэтиленгликоль (ТЭГ). Они – прозрачная, бесцветная и вязкая жидкость без запаха со сладковатым привкусом, менее летучи и обладают более высокой температурой кипения.

ДЭГ менее токсичен, чем моноэтиленгликоль и относится к третьему классу опасности. ТЭГ еще более безопасен, но, несмотря на это, оба вещества остаются ядовитыми для человека, вызывая тяжелое отправление в случае проглатывания. Пары не токсичны и не представляют опасности даже при долговременном вдыхании.

Есть два наиболее распространенных варианта производства диэтиленгликоля:

Подробнее об этиленгликоле рассказали в статье «Формула этиленгликоля: как это вещество изменило нашу жизнь».

На данный момент в России всего два крупных производителя ди- и триэтиленгликоля – «СИБУР-Нефтехим» и входящий в ТАИФ «Нижнекамскнефтехим». До 2011 года оба продукта также выпускал другой актив ТАИФа – «Казаньоргсинтез», но затем компания отказалась от производства триэтиленгликоля.

Внутренние объемы производства не покрывают растущий спрос, так что сопродукты, в основном – ТЭГ, российским потребителям приходится закупать в Европе. Основной импортер – немецкая корпорация BASF.

Гликоли стали активно использоваться в промышленности только в начале 20 века, хотя впервые моноэтиленгликоль французский химик Шарль Адольф Вюрц синтезировал в 1859 году, а во время Первой мировой войны он использовался для производства взрывчатых веществ.

Сопродукты моноэтиленгликоля получили широкое распространение еще позже, чем исходный компонент. Гликоли заменили глицерин сначала в области производства динамита, а затем – как компонент охлаждающих жидкостей, так как были эффективней технически и экономически.

После 1936 года они выиграли конкуренцию у глицерина как абсорбент для осушки углеводородных газов.

Несмотря на свое более позднее распространение, ТЭГ имеет преимущества перед ДЭГ в нефтегазовой сфере за счет более низкого давления над раствором и более высокой температуры разложения.

Отличия диэтиленгликоля и триэтиленгликоля от МЭГ определило специфику их использования. За счет более низкой летучести и более высокой температуры кипения и вязкости в некоторых сферах предпочтение производителей отдается именно диэтиленгликолю.

Он используется как:

Еще одной крупной сферой применения ДЭГ с его высокой гигроскопичностью является газовая отрасль. Там он выполняет роль осушителя газов и используется в трубопроводах для удаления конденсата и влажных паров, предотвращая образование ледяных пробок. Также он помогает убирать углекислый газ и сероводород.

Способность поглощать влагу делает его полезным для поддержания необходимой влажности табачных изделий и бумаги.

Диэтиленгликоль применяется при производстве целлофана, клеев, пленок. Также за счет высокой теплоемкости он может использоваться в качестве топлива для переносных горелок.

В то же время как компонент антифриза диэтиленгликоль хоть и применяется, но намного реже, чем моноэтиленгликоль. Но это никак не связано с конкретными свойствами веществ, так как параметры замерзания водных растворов МЭГ и ДЭГ серьезно не отличаются.

Просто объемы производства моноэтиленгликоля существенно выше, а сам компонент – более привычен в качестве сырья для нефтехимии. При этом в некоторых случаях использование в производстве охлаждающих жидкостей обоих веществ позволяет добиться их более высоких эксплуатационных показателей.

Читайте также: Сделали прогноз цен на нефть в 2022 и 2023 годах — выводы неоднозначные

Сферы применения триэтиленгликоля во многом определяет его сниженная летучесть и относительная безопасность по сравнению с МЭГ и ДЭГ. Вещество используется в тех продуктах, с которыми потребитель контактирует напрямую или в течение долгого времени.

Например, триэтиленгликоль выступает растворителем и пластификатором для лаков и лакокрасочных материалов. Он также используется в качестве дезинфицирующего средства. Ограниченно применяется в фармацевтике и на предприятиях пищевой промышленности. Так, за счет более низкой токсичности, ТЭГ в некоторых странах разрешен к применению в малых дозах в косметических и лекарственных препаратах.

Относительная безопасность сопродуктов моноэтиленгликоля стала причиной «антифризного» скандала в сфере виноделия в Австрии. В 1985 году в ходе стандартной проверки винной продукции немецкая лаборатория обнаружила в некоторых видах австрийской продукции повышенное содержание диэтиленгликоля.

Выяснилось, что отдельные производители в Австрии добавляли ДЭГ, который маскирует в вине дополнительные объемы сахара, который виноделам приходилось добавлять в неудачные годы, когда виноград не успевал вызреть и набрать нужное количество природного сахара.

Помимо этого, диэтиленгликоль делал напитки более сладкими, а букет – более полным. После выявления ДЭГ в составе продажи австрийских вин рухнули во всем мире и еще более 15 лет не могли вернуться на прежние уровни, даже несмотря на то, что из-за их потребления не было жертв. По расчетам экспертов, отравиться насмерть можно было только аяв течение двух недель по 28 бутылок вина с ДЭГ ежедневно.

В целом, как отмечает глава Центра отраслевых исследований Андрей Костин, диэтиленгликоль и триэтиленгликоль со временем нашли свои определенные ниши потребления, хоть и не очень крупные. По его словам, это напрямую связано с небольшими объемами производства сопродуктов. Но, говорит эксперт, наращивать объемы этих продуктов отдельно – невозможно экономически оправданным способом, это реально только вместе с увеличением производства основного продукта – МЭГ.

В июне Еврокомиссия утвердит временный размер импортных пошлин на моноэтиленгликоль в отношении двух крупнейших поставщиков на европейский рынок – Саудовской Аравии и США. Для некоторых поставщиков они могут составить более 50%, что полностью закроет доступ их продукции в Европу и существенно повлияет на баланс рынка. Окончательное решение регулятор примет в декабре. Оспорить его довольно непросто, […]

В июне Еврокомиссия утвердит временный размер импортных пошлин на моноэтиленгликоль в отношении двух крупнейших поставщиков на европейский рынок – Саудовской Аравии и США. Для некоторых поставщиков они могут составить более 50%, что полностью закроет доступ их продукции в Европу и существенно повлияет на баланс рынка. Окончательное решение регулятор примет в декабре. Оспорить его довольно непросто, считают эксперты.

Европейская комиссия (ЕК) 14 мая объявила о предлагаемых антидемпинговых пошлинах на импорт моноэтиленгликоля (МЭГ) в отношении двух крупнейших стран-поставщиков – Саудовской Аравии и США.

Согласно официальному сообщению регулятора, в отношении арабских производителей они могут составить 11,1%. Ставка будет распространяться на компании:

Если в отношении производителей из Саудовской Аравии ЕК рассчитала единую ставку, то для американских предприятий она может быть дифференцирована. По предварительным расчетам, самая низкая пошлина в 8,5% грозит Lotte Chemical Louisiana LLC, к еще трем работающим в США компаниям (Equistar Chemicals LP, Indorama Ventures Oxides LLC и Sasol Chemicals North America LLC) может быть применена пошлина в 13,5%.

Еще более серьезные меры в 38% предполагаются для MEGlobal Americas Inc, а остальные американские компании могут столкнуться с импортной ставкой в 52%.

Для некоторых производителей, по мнению экспертов, подобный уровень ставки полностью закроет доступ на рынок ЕС.

Антидемпинговое расследование против американских и саудовских компаний Еврокомиссия начала в октябре 2020 года после того, как к регулятору с жалобой обратился Союз производителей этиленгликолей.

На входящие в организацию компании приходится более четверти всего объема производства МЭГ в Европе. Регулятор рассматривал период с 1 июля 2019 года по 30 июня 2020 года, но оценка степени воздействия проводилась с более раннего срока – 1 января 2017 года.

Подробно о том, почему началось расследование, мы рассказали в статье «Как Европа подогрела цены на этиленгликоль: антидемпинговое расследование ЕС».

Расчеты ставки производились исходя из маржинальности, которую, по мнению Еврокомиссии, компании получали, продавая моноэтиленгликоль по демпинговым ценам в Европе в 2019-2020 годах.

В опубликованных в прошлом году документах Еврокомиссии указывалось, что незаконная маржа американских поставщиков могла составить 18 – 24%, а арабских производителей – 41 – 48%. Но по итогам проведенных расчетов регулятор переоценил эти данные в сторону повышения. В заявлении указывается, что наценка составляла от 38,5% до 115% у производителей из США и 61,4% – из Саудовской Аравии.

Временные меры против компаний, как сообщается на сайте ЕК, предполагается утвердить 14 июня. Они начнут действовать с этого момента, но у компаний будет две недели на то, чтобы представить свои пояснения и возражения против принятых мер.

До 6 сентября регулятор будет изучать полученные сведения и материалы, а 11 декабря намерен принять окончательное решение об уровне ввозных пошлин в отношении компаний из США и Саудовской Аравии.

Озвученные сейчас уровни – только предварительный расчет. Они базируются на собственной оценке ЕК, которая сравнивает средние внутренние цены страны-поставщика с экспортными ценами, зарегистрированными Евростатом на границе ЕС с учетом транспортных расходов.

Но, поясняют эксперты, из-за отсутствия достаточно представительного внутреннего рынка или отсутствия конкретных данных, расчеты делаются на основе условной средней стоимости производства, коммерческих, общехозяйственных и административных расходов, а также прибыли от экспортных цен, так что являются довольно примерными.

Несмотря на это, отмечают на рынке, изначально выбранные Еврокомиссией меры редко меняются при вынесении окончательного решения. Хотя бывают случаи, когда компании, против которой начато антидемпинговое расследование, удается доказать регулятору, что обвинения против нее частично или полностью не соответствуют действительности.

Если предварительные расчеты Еврокомиссии будут подтверждены в конце года, это может существенно перекроить европейский рынок моноэтиленгликоля. Первое влияние антимонопольного расследования ЕС уже почувствовал на себе в конце 2020 года. В тот год поставщики МЭГ развернули на европейском рынке полномасштабную ценовую войну, пытаясь занять максимальную часть этого премиального рынка.

Традиционно более 60 % поставок в ЕС приходилось на Саудовскую Аравию, но в 2019 году США запустили сразу несколько новых производств моноэтиленгликоля на 1,8 млн тонн в год вдоль побережья Мексиканского залива США. Это увеличило общие мощности страны по выпуску МЭГ на 75%, что потребовало поиска новых рынков сбыта и привело к резкому обострению конкуренции с другими поставщиками, прежде всего – Саудовской Аравией.

Это стало существенной проблемой для внутренних производителей, себестоимость производства которых намного выше. Это связано прежде всего с ценой на сырье в разных странах. Так, на Ближнем Востоке и в США этиленгликоль производится на базе этилена (продукт переработки этана), который в этих странах дешев. В то время как в Европе сырьём для крекинга, как правило, является дорогая нафта.

В подобных ситуациях, отмечает управляющий партнёр юридической компании Позиция Права Егор Редин, антидемпинговые меры – наиболее часто применяемый странами-членами ВТО инструмент торговой защиты.

С учетом, что введение антидемпинговых мер является потенциальным источником конфликтов, участники ВТО могут оспорить наложение пошлин, в том числе предварительных. При этом подать заявление о несогласии с решением регулятора может лишь страна-участник ВТО.

Эксперты также отмечают, что страна, признанная виновной в нарушении антидемпингового законодательства, может обратиться в комиссию с ходатайством о применении в отношении нее института добровольных обязательств. То есть она добровольно обязуется пересмотреть цены на спорную продукцию или прекратить экспорт по демпинговым ценам.

После турбулентного 2020 года ожидается колоссальный по объемам ввод новых мощностей – два десятка заводов с производственным потенциалом более чем в 10 млн тонн этиленгликоля в год. А в 2030 году глобальное производство вырастет в 1,6 раз, превысив 50 млн тонн в год. В такой ситуации любой дисбаланс спроса и предложения может привести к резким […]

После турбулентного 2020 года ожидается колоссальный по объемам ввод новых мощностей – два десятка заводов с производственным потенциалом более чем в 10 млн тонн этиленгликоля в год. А в 2030 году глобальное производство вырастет в 1,6 раз, превысив 50 млн тонн в год. В такой ситуации любой дисбаланс спроса и предложения может привести к резким колебаниям цены на моноэтиленгликоль.

2021 год для химической промышленности и рынка моноэтиленгликоля (МЭГ) будет более успешным, чем 2020 год, считают аналитики Merchant Research& Consulting ltd. В прошлом году сектор испытал сразу несколько серьезных стрессов начиная от пандемии коронавируса, резко обвалившей спрос в первые месяцы, заканчивая перебоями с поставками у наиболее крупных поставщиков в США и Европе осенью. Несмотря на это, производство моноэтиленгликоля в мире в 2020 году достигло 31,7 млн тонн, более половины которого пришлось на Азиатско-тихоокеанский регион – 54% в общемировом объеме.

В начале 2021 года ситуация начала стабилизироваться, а потребление – восстанавливаться, так что основные игроки на рынке моноэтиленгликоля сохранили планы по вводу рекордных новых производственных мощностей. Уже в этом году объемы глобального производства МЭГ составят 32,7 млн тонн.

К 2025 году они увеличатся на 19% почти до 39 млн тонн, а в 2030 году достигнут около 51 млн тонн – рост на 56% к уровню 2021 года.

Наибольший прирост мощностей ожидается в Китае, который уже сейчас является наиболее динамично развивающимся рынком потребления и производства МЭГ. По расчетам Merchant Research& Consulting ltd., уже в текущем году КНР запустит 14 новых заводов с совокупным рекордным объемом выпуска более 7 млн тонн этиленгликоля в год. В следующем году в Китае запланирован ввод еще одного предприятия мощностью 500 тыс. тонн МЭГ в год.

Также в 2021 году намечен запуск двух заводов в ключевом нефтехимическом регионе США – Техасе – на 1,35 млн тонн. Еще 900 тыс. тонн – в 2022 году. В Малайзии ожидается прирост производства на 750 тыс. тонн. Дополнительно 700 тыс. тонн в 2021 году на рынок добавит один из крупнейших мировых игроков – SABIC (Саудовская Аравия).

В Европе, которая нацелена на декарбонизацию и снижение углеродного следа, также планируют расширять мощности по выпуску МЭГ, но внедрять «зеленые» технологии. Международный концерн UPM намерен инвестировать в строительство завода по биорефайнингу в Лойне (Германия).

Компания готова вложить 550 млн евро в переработку твердой древесины в биохимикаты нового поколения: биомоноэтиленгликоль (BioMEG) и филлеры на основе лигнина. Кроме того, будет производиться био-монопропиленгликоль (BioMPG) и промышленные сахара. Общая производственная мощность завода составит 220 тыс. тонн. Запустить его планируется уже к концу 2022 года.

В 2020 году, голландская Avantium уже открыла демонстрационный завод по выпуску биомоноэтиленгликоля в Нидерландах, а Braskem и Haldor Topsoe произвели первую партию возобновляемого моноэтиленгликоля из сахара. По мнению экспертов, растущий интерес к процессам производства нефтехимии из возобновляемых ресурсов, в будущем создаст дополнительные возможности для рынка МЭГ.

Подробно о зеленых технологиях производства этиленгликоля мы рассказали в статье «Этиленгликоль будут получать из свеклы. Он нужен текстильщикам. Рынок вырастет вдвое. Прогноз по продукту на пять лет»

Залогом активного развития рынка моноэтиленгликоля является стабильный спрос на него, особенно на фоне предстоящего сокращения производства в основных отраслях потребления. МЭГ является одним из основных сырьевых компонентов для производства полиэтилентерефталата – ПЭТ (81% общемирового потребления), а также используется в составе антифризов.

Основным потребителем этого продукта останется Азиатско-Тихоокеанский регион. Здесь спрос продолжит расти опережающими темпами как минимум до 2030 года. Эксперты считают, что к 2025 году он достигнет 30 млн тонн (увеличение на 22%), а еще через пять лет составит 40,3 млн тонн (рост на 63%).

В США не предполагается такого резкого роста потребления моноэтиленгликоля. Так, к 2030 году он увеличится на 35% до 3,7 млн тонн. По оценке экспертов, спрос на МЭГ на Ближнем Востоке и в Африке вырастет на 29% до 2,7 млн тонн к 2030 году.

Несмотря на резкий прирост новых мощностей по производству моноэтиленгликоля в мире, эти объемы будут востребованы рынком, так что в Merchant Research& Consulting ltd. не ожидают сокращения цены. В 2019 – 2020 годах в эксплуатацию были введены новые заводы по производству МЭГ в США и Китае, что привело к снижению цен на мировом рынке моноэтиленгликоля.

По мнению экспертов, стоимость МЭГ будет медленно расти без существенных колебаний ближайшие 10 лет. На европейском рынке предполагается подорожание МЭГ с $600 в 2021 году до $735 за тонну в 2030 году. В странах АТР стоимость этого продукта может вырасти в этот период с $515 до $620 за тонну, в Северной Америке эти показатели планируются на уровне $540 и $650 за тонну соответственно. Но в дальнейшем, предупреждают аналитики, мировым производителям МЭГ придется учитывать рост потребности в моноэтиленгликоле при планировании расширения, чтобы поддерживать рынок в состоянии баланса.

Нина Адамова из Центра экономического прогнозирования Газпромбанка отмечает, что общий тренд на рынке моноэтиленгликоля очевиден: массивные вводы новых мощностей по выпуску этого продукта неизбежно приведут к перепроизводству на среднесрочном горизонте. Она отмечает, что аналогичная ситуация складывается и для многих продуктовых направлений в нефтехимии.

Эксперт называет прогнозы Merchant Research& Consulting ltd достаточно оптимистичными, отмечая, что по другим аналитическим данным рост производства и спроса будут несколько ниже.

Так, по данным Tecnon Orbichem, глобальные производство и потребление МЭГ в 2020 году немного снизились (на 2%) до 31,3 млн тонн. А к 2030 году эксперты компании ожидают достижения глобального уровня производства и спроса в 46,1 млн тонн (CAGR 2020-2030 3,9%, что все равно является высоким показателем).

За 2019-2030 годы в Tecnon Orbichem прогнозируют рост на 51%, а за 2020-2030 годы – на 25%.

При этом эксперт сомневается в активном развитии производства био-МЭГ на фоне текущих цен на сельхозпродукцию, которые активно растут. По мнению Нины Адамовой, часть уже заявленных проектов в этой сфере может быть пересмотрена или сдвинута право по срокам.

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?». Российский рынок справился с азиатским импортом и остановил падение цен на этиленгликоль. До июля стоимость останется на самом низком в этом году уровне, в дальнейшем будет только расти. В Европе она уже повышается […]

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Российский рынок справился с азиатским импортом и остановил падение цен на этиленгликоль. До июля стоимость останется на самом низком в этом году уровне, в дальнейшем будет только расти. В Европе она уже повышается из-за сообщения о решении ЕС о введении антидемпинговых пошлин в отношении США и Саудовской Аравии.

Рынок остановил поток импорта этиленгликоля из Китая, и резкое апрельское падение цен замедлилось. Однако, ожидаемого майского снижения стоимости, которое бывает каждый год, не произошло.

Это связано с тем, что производители снизили объем выпуска этиленгликоля. Например, по нашей информации на «Нижнекамскнефтехиме» недовыработка составила 5000 тонн, что равно примерно половине от месячного объема.

Но цены, как ожидается, сохранятся на комфортном уровне в 100 000 – 102 000 рублей за тонну на условиях FCA в Дзержинске до начала июня (поставка на условиях FCA, т.е. с передачей покупателю прошедшего таможенную очистку товара в назначенном месте).

На середину мая крупнейший российский производитель СИБУР держал отпускные цены в 106 000 рублей за тонну на условиях Ex-Works, т.е. самовывозом. Другой важный игрок «Казаньоргсинтез» оставался в диапазоне 114 000 – 118 000 рублей за тонну.

Алексей Егорычев, генеральный директор Гликоли.ру

Окно возможностей для закупки этиленгликоля по относительно выгодным ценам закроется уже в июле, когда на рынок выйдет «тосольная тройка»: Тосол-Синтез, SINTEC и Delfin Group, и начнет расти сезонный спрос на ПЭТ-продукцию, для производства которой нужен этиленгликоль.

Текущие цены, вероятнее всего, останутся самыми низкими в этом году, поэтому лучшего периода для закупок не будет. Наша главная рекомендация – не затягивать с приобретением. Сейчас на рынке нет ажиотажа и цены остаются комфортными.

Европейский рынок моноэтиленгликоля (МЭГ) переваривает новости о предлагаемых антидемпинговых пошлинах на импорт из Саудовской Аравии и США. Европейская комиссия сообщила об этом 14 мая.

Более подробно об антидемпинговом расследовании ЕС читайте в статье «Как Европа подогрела цены на этиленгликоль: антидемпинговое расследование ЕС».

Для американских компаний величина пошлин варьируется от 8,5 % до 52 %, для производителей из Саудовской Аравии – 11,1 %. Временные меры будут приняты 14 июня, а окончательные – в декабре.

На фоне этого сообщения выросли спотовые цены. Предложений на рынке немного, поскольку трейдеры обеспокоены повышением пошлин.

Аналитики полагают, что Европа, как нетто-импортер, будет искать другие источники поставок. Импорт этиленгликоля из Азии уже вырос, объем может увеличиваться и в дальнейшем, что приведет к изменению глобальных торговых потоков.

Европейские спотовые цены на МЭГ находятся в диапазоне 612-690 € за тонну на условиях CIF (т.е. с погрузкой в порту отгрузки, оплатой фрахта, транспортных расходов и страхования) и 730-810 € за тонну на условиях FCA.

Переговоры по новым поставочным контрактам проходят на фоне снижения спроса на МЭГ со стороны конечных производителей полиэтилентерефталата (ПЭТ), из которого в основном изготавливаются пластиковые бутылки, упаковку и синтетические волокна.

Сейчас контракты подтверждены не полностью, так как участники рынка ждут июньских расчетов по этилену, чтобы возобновить переговоры.

На рынке диэтиленгликоля (ДЭГ), сырья для выпуска пластификаторов, тормозных жидкостей, полимерных добавок, ненасыщенных полиэфирных смол, активность незначительна, хотя после нескольких недель подряд снижения цены стабилизировались.

В отдельных сегментах рынка чувствовалось давление из-за неопределенности с поставками этиленгликоля, но в данный момент ценовой диапазон оценивается, как стабильный. Стоимость составляет 770 – 780 €.

Мы продолжаем следить за новостями! Подписывайтесь на нашу рассылку, чтобы получать свежие материалы первыми!

Крупнейшая в истории РФ сделка в отрасли нефтехимии по слиянию СИБУРа и ТАИФа создаст национального монополиста в секторе производства моноэтиленгликоля (МЭГ). Но эксперты не ожидают, что структура рынка или цены на МЭГ существенно изменятся, так как антимонопольный регулятор отрасли обращает на объединение пристальное внимание. Гарантированные объемы сырья внутри группы могут в перспективе обеспечить существенный прирост […]

Крупнейшая в истории РФ сделка в отрасли нефтехимии по слиянию СИБУРа и ТАИФа создаст национального монополиста в секторе производства моноэтиленгликоля (МЭГ). Но эксперты не ожидают, что структура рынка или цены на МЭГ существенно изменятся, так как антимонопольный регулятор отрасли обращает на объединение пристальное внимание. Гарантированные объемы сырья внутри группы могут в перспективе обеспечить существенный прирост мощностей по производству этиленгликоля.

В конце апреля два крупнейших российских нефтехимических предприятия – СИБУР и ТАИФ – заявили об объединении своих активов. В рамках сделки СИБУР получит минимальный контрольный пакет ТАИФа в обмен на 15% объединенной компании.

На рынке синергетический эффект от сделки оценивают в сотни миллионов долларов. Слияние не только позволит СИБУРу войти в пятерку глобальных нефтехимических лидеров, но и сделает его монопольным поставщиком ряда продуктов на российский рынок.

Основной объем МЭГ в России производят три предприятия:

В целом российский рынок моноэтиленгликоля оценивается в 400 тыс. тонн, из которых более 80% занимает СИБУР.

В начале года компания сообщала об увеличении производства МЭГ на 3,1% – до 830 тонн в сутки. Годовая мощность составила более 300 тыс. тонн в год. Компания усовершенствовала:

Предприятия ТАИФа могут производить около 120 тыс. тонн МЭГ в год. Причем у «Нижнекамскнефтехима» в 2015 году были планы по удвоению производства до 200 тыс. тонн в год, но они не были реализованы.

На рынке полагают, что в перспективе объединенная компания может расширить выпуск моноэтиленгликоля, так как решатся вопросы с финансированием и с обеспечением всех предприятий попутным нефтяным газом.

Эксперты поясняют, что одно из преимуществ слияния – возможность оптимизации производств за счет переориентирования потоков сырья и изменения продуктового портфеля.

СИБУР может обеспечивать предприятия ТАИФа попутного нефтяного газа, дефицит которого компания стала испытывать после сокращения его поставок из-за снижения добычи нефти в России в рамках соглашения ОПЕК+. Ранее СИБУР переориентировал объемы, которые до этого поставляла ТАИФу, на свой новый крупнейший завод – «Запсибнефтехим».

Как пояснял глава СИБУРа Дмитрий Конов, слияние даст компании доступ к переработке более тяжелого сырья, в основном нафты, что может обеспечить большую опциональность продуктов. Интеграция с нефтепереработкой позволяет расширить продуктовую линейку. Более легкое сырье может эффективнее использоваться на предприятиях ТАИФа, в том числе для увеличения выпуска МЭГ.

Компания реализует инвестпрограмму на 1,5 трлн рублей, которая предполагает строительство мощностей по производству этилена (сырье для МЭГ) на 600 тыс. тонн в год, а впоследствии еще на столько же, то есть до 1,2 млн тонн в год. Общий выпуск этилена на НКНХ может вырасти до 1,8 млн тонн в год, часть из которых могут быть направлены на наращивание мощностей по производству этиленгликоля.

Отраслевые игроки и эксперты полагают, что существенного влияния на рынок МЭГ в России в ближайшее время сделка оказывать не будет. Об отсутствии воздействия в целом на нефтехимический сектор страны в конце апреля говорил Сергей Донской, член совета директоров «Иркутской нефтяной компании».

Он пояснил, что более существенное влияние на рынок оказывает ввод новых крупных мощностей, таких как «Запсибнефтехим» и «Амурский ГХК». По его словам, внутренний рынок ограничен и основные нефтехимические игроки работают на экспорт.

Аналогичного мнения придерживается и глава Центра стратегических исследований Андрей Костин. По его мнению, баланс на рынке МЭГ сохранится и после объединения СИБУРа и ТАИФа.

Эксперты поясняют, что каждая кампания имела свои направления сбыта моноэтиленгликоля и существенной конкуренции в этом секторе не было. Сейчас производители смогут улучшить управление поставками.

На рынке не ожидают серьезного изменения цен на моноэтиленгликоль. Если в определенном секторе появляется крупный или монопольный игрок, Федеральная антимонопольная служба разрабатывает определенные маркетинговые правила и ценовые ограничения.

Пока СИБУР и ТАИФ не получали от регулятора разрешение на завершение сделки по объединению в целом. Компании еще не подавали ходатайства на одобрение слияния, но, как уже поясняли в СИБУРе, возможно, придется продать некоторые активы, в том числе крупные.

Глава СИБУРа Дмитрий Конов говорил, что проблем разрешением на сделку быть не должно, так как нефтехимическая отрасль России стала в последние годы гораздо более контролируемой со стороны ФАС.

В антимонопольном ведомстве отмечали, что будут рассматривать ходатайство компаний после его получения «самым пристальным образом», так как из-за масштабности сделки важно оценить ее влияние как на внутренний, так и на внешний рынки производства и переработки нефтегазохимии.

По мнению экспертов, в отношении тех продуктов, по производству которых СИБУР станет монополистом, в том числе по моноэтиленгликолю, может быть применена формула, которая уже используется в других отраслях, например, в химической.

Так, стоимость минеральных удобрений национальных производителей рассчитывается на базе мировых котировок и минимальных экспортных цен, уменьшенных на логистическую составляющую. Аналогичные обязательства могут быть наложены и на объединенную компанию СИБУРа и ТАИФа на рынке МЭГ.

Хотя после появления монополии цены на этиленгликоль могут начать регулироваться, эксперты не исключают риск их роста. Причиной подорожания МЭГ могут стать те же факторы, которые взвинтили стоимость в конце 2020 года:

Если эти факторы будут давить на глобальные котировки, то цена в России также начнет двигаться вверх, пусть и не с полной корреляцией к мировому уровню.

Отраслевые игроки полагают, что у ФАС и Правительства в случае резкого подорожания моноэтиленгликоля или другой монопольной продукции будущей объединенной компании достаточно рычагов, чтобы урегулировать вопрос «в ручном режиме».

Бурный рост цен на моноэтиленгликоль (МЭГ), начавшийся в конце 2020 года, не продлится долго – прогнозирует британо-американское аналитическое агентство IHS Markit. Переизбыток производственных мощностей и медленно растущий спрос, на котором отразились пандемия коронавируса и декарбонизация, станут причинами глобального обрушения цен ближайшие три года. К 2030 году ситуация стабилизируется, и основной точкой роста будет Китай. Глобальные […]

Бурный рост цен на моноэтиленгликоль (МЭГ), начавшийся в конце 2020 года, не продлится долго – прогнозирует британо-американское аналитическое агентство IHS Markit. Переизбыток производственных мощностей и медленно растущий спрос, на котором отразились пандемия коронавируса и декарбонизация, станут причинами глобального обрушения цен ближайшие три года. К 2030 году ситуация стабилизируется, и основной точкой роста будет Китай.

На стоимость этиленгликоля в 2020 году влияло несколько факторов:

Из-за этого в конце 2020 и начале 2021 года цена достигала максимумов, хотя в 2019–2020 году стоимость нефти и продуктов ее переработки обрушилась.

По оценке IHS Markit, в ближайшей перспективе эта ситуация изменится, а средняя цена на МЭГ в 2021 году существенно снизится, как и загрузка мировых мощностей по его производству.

К 2023 году она упадет до 60% и не будет превышать уровня в 70% как минимум до 2030 года из-за запусков и расширения производств. Будут использоваться как традиционные, так и новые технологии, например, преобразование угля в моноэтиленгликоль.

Глобальный спрос будет расти гораздо медленней – с 35 млн тонн в 2021 году до 43 млн тонн к 2030 году, но объемы производства существенно превысят этот уровень. Предполагается, что к 2030 году будет выпускаться около 65 млн тонн этиленгликоля в год.

По мнению экспертов, перепроизводство на фоне слабого спроса, в ближайшие годы будет давить на контрактные цены на моноэтиленгликоль на основных рынках сбыта.

В 2020 году в Европе «законодателями» цены были BASF, INEOS и NPK Orlen. В начале года скидки на МЭГ достигали 21–22%, но к его концу ситуацию на рынке существенно изменило начало антидемпингового расследования в отношении производителей этиленгликолей из США и Саудовской Аравии. Недостаток объемов на европейском рынке поднял цены до пиковых за последние годы значений.

Однако 2021 году стоимость опустится в среднем до 640$ за тонну, а отметки почти в 590$ за тонну она достигнет к 2022 году. Восстанавливаться цена будет с годовым лагом к США. Например, если в 2027 году в Америке прогнозируется уровень выше 1 тыс. $ за тонну, то в ЕС в этом году он будет почти на 100$ ниже.

Уровень цен будет определять и баланс закупок по контрактам и на рынке. В 2019 году спотовые цены почти в течение всего года были ниже контрактных, что заставило покупателей максимально перейти на рыночные объемы и закупать МЭГ вне договоров.

Этот тренд сохранился в начале 2020 года, но в итоге нехватка импортных материалов на рынке в течение нескольких месяцев во второй половине года привела к тому, что котировки превысили контрактный уровень, и покупатели вернулись к активным закупкам в рамках договоров.

Ситуация на основных рынках сбыта моноэтиленгликоля будет во многом зависеть от конъюнктуры в Азии, особенно в Китае.

Колебания стоимости МЭГ тут были более резкими, чем на других крупнейших рынках. В 2020 году контрактная цена упала с 780$ до 600$ за тонну. По прогнозу IHS она будет оставаться на близком к этому показателю уровне ближайшие три года. Но восстановление рынка Северной Азии будет более стремительным, превышая европейские и американские показатели цены на 150$–200$ за тонну в 2025–2030 годах.

Цены на спотовом рынке материкового Китая определяются ежедневно. Местный монополист – государственный нефтехимический холдинг Sinopec – ежемесячно устанавливает контрактные цены, которые во многом базируются на спотовых котировках. Китайские котировки становятся важным бенчмарком для переговоров во всей остальной Азии и на других крупных рынках.

В отчете отмечается, что ключевые поставщики в азиатский регион SABIC, MEGlogal и Shell редко продают существенные объемы на спотовом рынке, предпочитая контрактные обязательства. Как правило, соглашения заключаются через региональное представительство в конкретной стране – Малайзии, Тайване, Южной Корее или Японии.

Спотовая активность довольно хаотичная, но прозрачная, на нее с готовностью ориентируются в остальном мире. Подобная структура может приводить к серьезным краткосрочным колебаниям спроса и создавать волатильность рыночных цен.

В США в ближайшие три года стоимость МЭГ может остаться на многолетних минимумах – ниже 600$ за тонну (FOB US Gulf Coast).

По прогнозам IHS Markit, цена на этиленгликоль постепенно восстановится. К 2028 году она составит около 1100$ за тонну и будет находиться на этом уровне как минимум до 2030 года.

Механизм формирования цены тоже может измениться. Сейчас наиболее распространен принцип, который используют четыре крупнейших международных производителя: Shell, MEGlobal, Equistar и SABIC. Он на паритетной основе учитывает среднюю месячную контрактную цену в Азии и рыночные котировки.

В 2020 году чаще использовалась другая формула:

Эксперты считают, что в перспективе азиатские контракты исчезнут из механизма ценообразования.

В последние годы цена на МЭГ на североамериканском рынке находилась под давлением новых дешевых объемов производства на базе сланцевого сырья, запущенных в 2019–2020 годах. Из-за переизбытка предложения рынок начал разворачиваться к существовавшей в 1990-ых годах структуре цены с минимальной или даже нулевой надбавкой к азиатским котировкам.

Эксперты отмечают, что в ближайшие годы на отдельные регионы или глобальный рынок в целом в большей степени будут влиять форс-мажоры, которые могут привести как к резкому росту цены, так и к ее обрушению. По мнению игроков рынка, нельзя исключать продолжение давления на рынок пандемии коронавируса, из-за которой многие страны снова вводят жесткие ограничительные меры.

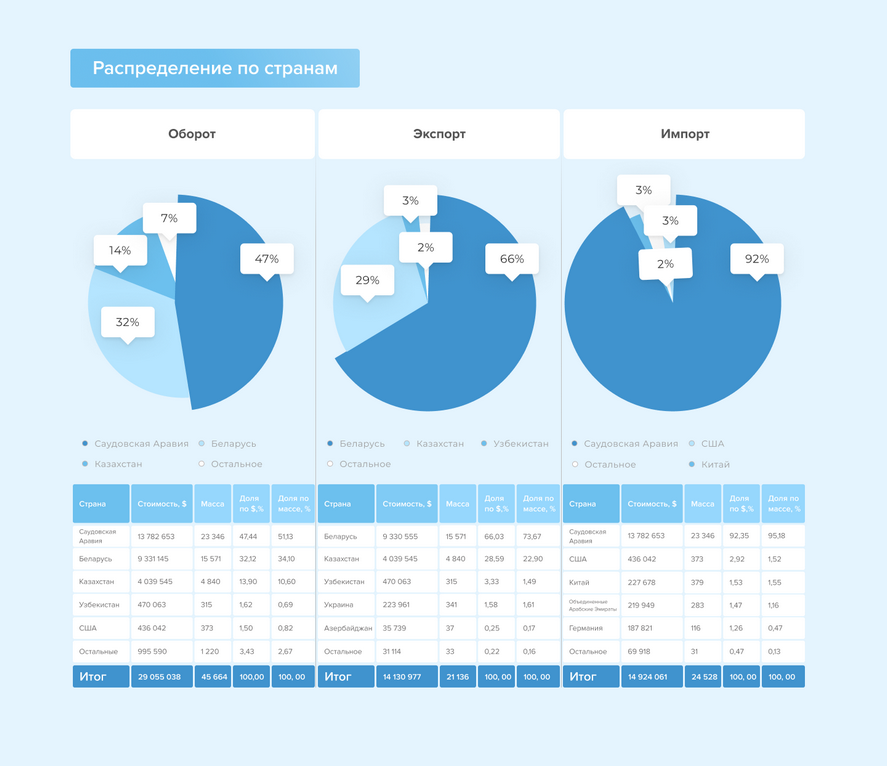

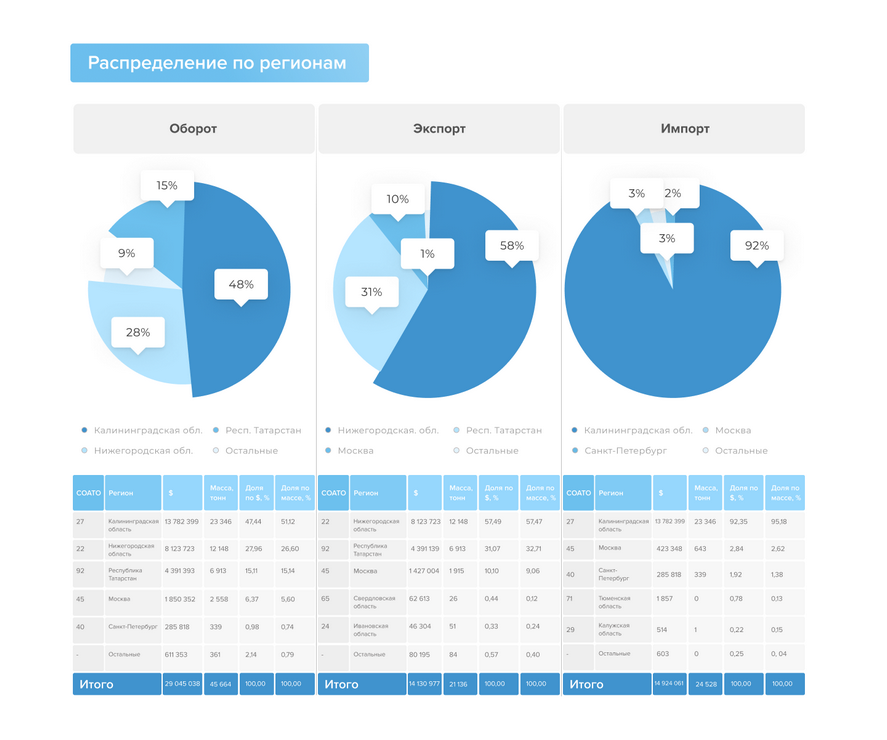

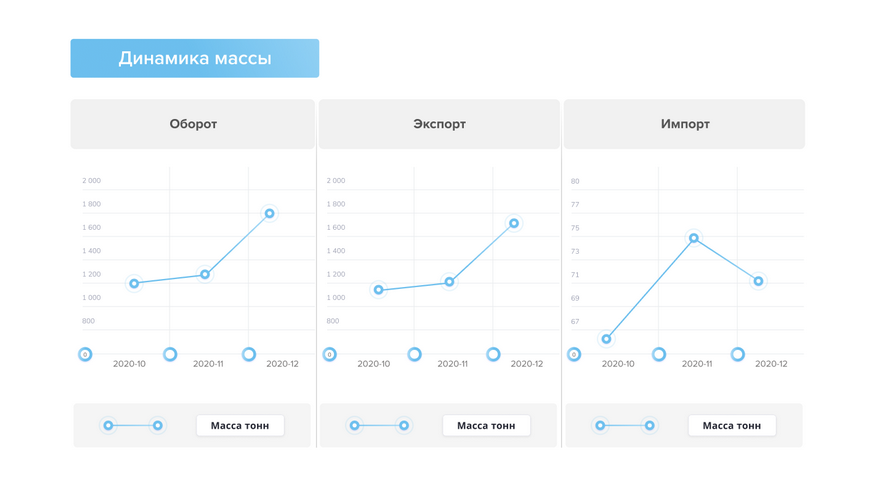

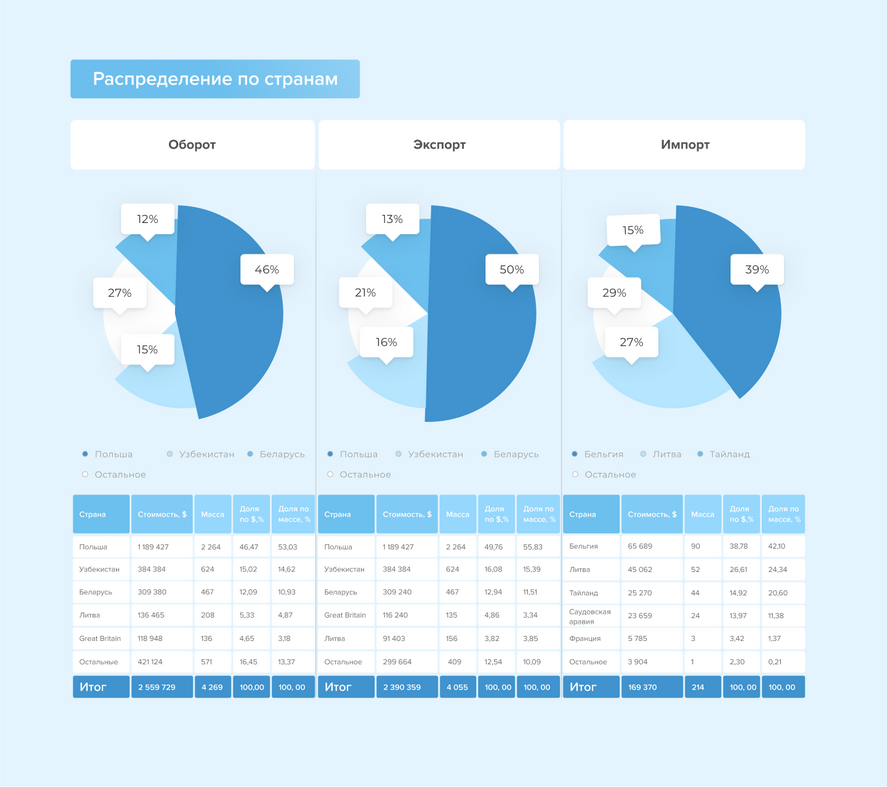

В материале вы найдете подробную инфографику с данными по импорту, экспорту и обороту этиленгликоля, диэтиленгликоля и триэтиленгликоля за IV квартал 2020 года. Листайте до конца и сохраняйте статью в закладки! Этиленгликоль Диэтиленгликоль Триэтиленгликоль

В материале вы найдете подробную инфографику с данными по импорту, экспорту и обороту этиленгликоля, диэтиленгликоля и триэтиленгликоля за IV квартал 2020 года. Листайте до конца и сохраняйте статью в закладки!

Краткий гид по закупкам для тех, чей бизнес связан с использованием этиленгликоля (моноэтиленгликоля, МЭГ). Рассказываем о сезонности, ценах и факторах неопределенности. Треть года – сезон продаж Пик спроса обычно предсказуем и приходится на период с июля по конец октября. Самые большие «объемы» этиленгликоля уходят производителям автомобильных антифризов и тосолов, промышленных теплоносителей и хладагентов, низкозамерзающих растворов […]

Краткий гид по закупкам для тех, чей бизнес связан с использованием этиленгликоля (моноэтиленгликоля, МЭГ). Рассказываем о сезонности, ценах и факторах неопределенности.

Пик спроса обычно предсказуем и приходится на период с июля по конец октября. Самые большие «объемы» этиленгликоля уходят производителям автомобильных антифризов и тосолов, промышленных теплоносителей и хладагентов, низкозамерзающих растворов для отопительных систем.

Также спрос на МЭГ увеличивается летом, потому что растет производство бутылок из полиэтилентерефталата (сокращенно ПЭТ), для изготовления которых используется этиленгликоль.

В сезон цены на МЭГ растут на 100% и выше к минимальным годовым значениям. Ценообразование зависит от более чем десятка переменных – и если рост или снижение рыночных цен на следующий месяц можно спрогнозировать точно, то вот предсказать конкретные параметры изменения стоимости и новые цифры практически невозможно.

Стоимость этиленгликоля опускается до минимальных значений в мае и июне. В этот период устанавливаются минимальные цены, которые возможны в конкретный год.

Указанные закономерности работают в нормальных условиях, но из-за коронакризиса и череды форс-мажоров в конце 2020 – начале 2021 года рынок начало «лихорадить». С апреля 2020-го по март 2021 года стоимость тонны МЭГ выросла в 3,3 раза.

Анна Сергеева, специалист маркетингового агентства IndexBox.

Потребление этиленгликоля стимулируют резко возросший мировой спрос на упаковку и контейнеры из ПЭТ, а также на нетканые материалы для средств индивидуальной защиты во время пандемии.

По мнению экспертов, ощутимого снижения цен на МЭГ стоит ожидать в первой половине мая. Аналитический портал ICIS обозначает следующие тренды на 2021 и 2022 годы:

Подробно о прогнозе на конец апреля – начало мая, читайте в статье «Дефицит закончен. Цены пойдут вниз. Каким будет рынок гликолей в конце апреля и начале мая 2021 года?».

Если эти прогнозы реализуются, то можно говорить о том, что контуры годового трекинга спроса/предложения/цен на мировом рынке МЭГ вернутся к привычным «доковидным» трендам уже в следующем году и рынок придет в норму.

В 2021 году основные закупки этиленгликоля необходимо планировать на май и июнь. Максимальное падение цен ожидается в этот период, однако о точных цифрах говорить сложно.

Ситуация нестабильна из-за того, что на российский рынок пришел китайский и иранский этиленгликоль. За предпоследнюю неделю апреля цена снизилась на 17 000 рублей и достигла отметки 100 000 рублей.

Поэтому необходимо отслеживать все изменения и действовать в соответствии с ними, пока положение не стабилизируется.

Также существуют общие рекомендации:

Чтобы эффективно планировать закупки, подписывайтесь на нашу рассылку в форме ниже. Вы не пропустите важные новости и всегда будете в курсе актуальных тенденций!