Цены на этиленовое сырье растут на фоне перебоев с импортными поставками, а российский рынок замер в ожидании роста сезонного спроса.

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Цены на этиленовое сырье растут на фоне перебоев с импортными поставками, а российский рынок замер в ожидании роста сезонного спроса. Разбираемся, что происходит на рынке сейчас и сколько может стоить тонна продукта в августе.

Спрос на моноэтиленгликоль (МЭГ), сырье для производства полиэфирных волокон, синтетических тканей и пластиковых изделий, со стороны европейских потребителей не сбалансирован.

Европейские контрактные цены на МЭГ в июле выросли до €875 за тонну (на €20 больше, чем месяцем ранее). Референтная цена этилена для поставочных контрактов на август определена на уровне €1173 за тонну (рост на €53).

На спотовом рынке МЭГ ценовой диапазон составляет €675–705 за тонну на условиях CIF (с погрузкой в порту отгрузки, оплатой фрахта, транспортных расходов и страхования) и €750–790 на условиях FCA (с передачей покупателю прошедшего таможенную очистку товара в назначенном месте).

Восходящий ценовой тренд обусловлен, прежде всего, ограниченным предложением европейских производителей и задержкой поставок из Азии на две–четыре недели. Заторы в китайских портах, проблемы с газоснабжением производственных мощностей в Саудовской Аравии и возвращение сезона ураганов в США внесли свой вклад в разбалансировку спроса и предложения на рынке.

Спотовые цены на диэтиленгликоль (ДЭГ), сырье для выпуска пластификаторов, тормозных жидкостей, полимерных добавок, ненасыщенных полиэфирных смол, показали разнонаправленную динамику: на условиях CIF выросли до €860–900 за тонну, на условиях FCA упали до €930–980 за тонну.

Участники российского рынка ожидают сезонного роста спроса на МЭГ, но на ценах эти настроения пока сказываются незначительно.

Цены на МЭГ в России выросли до 96 000–102 000 руб. за тонну самовывозом (условия Ex-Works). Крупнейший производитель СИБУР пока не меняет контрактных цен, они остаются на уровне 100 000 руб. за тонну.

В целом, покупатели не знают, как действовать дальше, и пока не создают значительных запасов. Эксперты не ожидают значительных изменений в ближайший месяц, но рассчитывают, что процесс экономического восстановления в Европе во второй половине 2021 года подстегнет спрос.

Мы продолжаем следить за новостями! Подписывайтесь на нашу рассылку, чтобы получать свежие материалы первыми!

Альтернативную историю считают уделом научной фантастики, а не химической промышленности. А ведь даже отдельно взятое соединение вроде этиленгликоля значительно повлияло на то, как сегодня выглядит мир вокруг нас.

Альтернативную историю считают уделом научной фантастики, а не химической промышленности. А ведь даже отдельно взятое соединение вроде этиленгликоля значительно повлияло на то, как сегодня выглядит мир вокруг нас.

Можете представить, что Красная армия не сумела окружить войска немецкого фельдмаршала Паулюса под Сталинградом в решающий момент Великой Отечественной войны? Или что полет Юрия Гагарина в космос не состоялся 12 апреля 1961 года? Или современный магазин без пластиковых бутылок Coca-Cola и Pepsi-Cola на соседних полках? Все эти предположения могли бы стать реальностью, если бы не этиленгликоль.

Одна из главных областей применения этиленгликоля — это производство антифризов для транспортных средств. С 1920-х гг. эти жидкости вошли в обиход и постепенно вытеснили собратьев на основе глицерина, этанола и метанола, чьи эксплуатационные качества были значительно хуже.

В годы Второй мировой войны антифриз в виде смеси этиленгликоля и воды получил широкое распространение и сыграл решающую роль в ряде ключевых моментов боевых действий.

Нехватка антифриза в условиях сильных морозов грозила срывом стратегического контрнаступления под Сталинградом – знаменитой операции «Уран», позволившей зимой 1942–1943 года переломить ход военной кампании на Восточном фронте.

Для снабжения механизированных частей РККА смесью этиленгликоля и воды советское командование организовало отдельную секретную операцию военной авиации под говорящим названием «Антифриз».

Доставка жидкости, необходимой для работы двигателей танков, грузовиков, артиллерийских тягачей и прочей техники, позволила скрытно подготовиться и успешно провести контрнаступление. Многие историки считают этот эпизод Сталинградской битвы решающим во всей войне.

Этиленгликоль используется в разнообразных промышленных системах охлаждения и терморегуляции не только на Земле. Именно это вещество использовалось как хладагент (охлаждающая жидкость) в системах жизнеобеспечения советских космических кораблей типа «Восток», «Восход», «Союз» и на научно-исследовательской орбитальной станции «Мир».

Система регулирования температуры и влажности космических аппаратов включала жидкостно-конденсирующий теплообменник с водным раствором этиленгликоля. Температурным режимом можно было управлять за счет изменения скорости, с которой воздух проходил через теплообменник. Влажность контролировалась с помощью регулирования температуры хладагента.

Без этиленгликоля создателям советской космической программы пришлось бы ломать голову над альтернативными вариантами систем жизнеобеспечения и, кто знает, к какому решению они бы пришли и пришли бы вообще.

Вполне вероятно, что Юрию Гагарину не удалось бы совершить полет именно 12 апреля 1961 года.

Этиленгликоль – один из главных компонентов при производстве полиэтилентерефталата, сырья для изготовления пластиковой продукции, прежде всего, бутылок.

Первую ПЭТ-бутылку запатентовали в 1973 году, и всего за несколько десятилетий она захватила рынок тары для воды и напитков. В 2017 году в мире каждую минуту продавали 1 000 000 пластиковых бутылок.

Уже к концу 1970-х два главных конкурента на мировом рынке газированных напитков, Coca-Cola и Pepsi-Cola, взяли на вооружение перспективную ПЭТ-емкость.

Пластиковые бутылки облегчили глобальную экспансию для обеих корпораций, сформировавших дуополию, с которой каждый сталкивается чуть ли не ежедневно, когда заходит в магазин. Но без этиленгликоля привычных рядов с красными и синими этикетками могло и не быть.

Так что, вполне возможно, «эффект бабочки» существует. Только вместо насекомого – двухатомный спирт.

Чтобы узнавать еще больше интересных фактов о мире, подписывайтесь на нашу рассылку в форме ниже!

Сферы и объемы потребления моноэтиленгликоля в ближайшие годы во многом будет определять процесс декарбонизации. На фоне предстоящего отказа от одноразовых пластиков в крупнейших странах и перехода там электротранспорт спрос на МЭГ может сместиться от сектора ПЭТ и антифризов в сторону газопроводного транспорта и производства красок.

Сферы и объемы потребления моноэтиленгликоля в ближайшие годы во многом будет определять процесс декарбонизации. На фоне предстоящего отказа от одноразовых пластиков в крупнейших странах и перехода там электротранспорт спрос на МЭГ может сместиться от сектора ПЭТ и антифризов в сторону газопроводного транспорта и производства красок.

В 2015 году было подписано Парижское соглашение – международный договор по вопросу изменения климата, принятый 196 странами. Это стало отправной точкой для начала масштабных изменений в промышленности и экономике, которые во многом начали подчиняться экологической повестке.

На основе соглашения каждая из стран-участниц разрабатывала национальные программы по достижению углеродной нейтральности, но все они включают ряд основополагающих пунктов. Среди них:

Наиболее активно курс на декарбонизацию реализуется в Евросоюзе, который в конце 2019 года представил Зеленый пакт для Европы – план по достижению нулевого нетто-выброса парниковых газов и нулевого суммарного загрязнения окружающей среды к 2050 году.

Европа намерена с помощью таможенных пошлин ограничить ввоз на свою территорию продукции, оставляющей заметный углеродный след – угля, нефти и нефтепродуктов. Подобный углеродный налог грозит существенными потерями крупным производителям углеводородов. Например, по расчетам Vygon Consulting, для российского топливно-энергетического комплекса они могут составить до €1,2 млрд в год.

Россия в целом поддерживает движение по сокращению выбросов парниковых газов, но пока не спешит брать на себя такие же жесткие обязательства, рассчитывая в ближайшие десятилетия по-прежнему наращивать добычу угля, нефти и газа. Хотя по указу президента, к 2030 году страна должна снизить выбросы на 30% от уровня 1990 года – по сути, это означает рост на 40% от текущего уровня.

Напрямую новые экологические ограничения не затрагивают сферу производства моноэтиленгликолей (МЭГ) и его сопродуктов – диэтиленгликоля (ДЭГ) и триэтиленгликоля (ТЭГ), но косвенно декарбонизация в ближайшие годы может повлиять на рынок этих товаров довольно существенно.

На данный момент основной сферой использования гликолей является производство полиэтилентерефталата (ПЭТ), из которого, в свою очередь, делают пластиковую тару. Именно эта ниша может сильнее всего пострадать от процесса декарбонизации, так как многие страны уже взяли курс на отказ от пластиковой посуды.

По расчетам экспертов, рынок ПЭТ, который пережил всплеск спроса и цен в последние два года на фоне пандемии и спроса на еду на вынос, до 2030 года продолжит расти, но затем будет постепенно сжиматься под давлением новых экологических требований, что повлечет сокращение потребления и МЭГ как сырья для полимеров.

Этот процесс пока практически не затронул Россию. В СИБУРе, крупнейшем национальном производителе МЭГ, не ожидают падения спроса на этот продукт в ближайшие годы. Там отмечают, что спрос на этиленгликоль стабилен и превышает предложение. В связи с этим в горизонте до 2025 года компания ожидает увеличения дефицита на фоне роста спроса со стороны сегментов ПЭТ и охлаждающих жидкостей.

Еще один крупный рынок сбыта МЭГ – сектор антифризов для автомобилей и теплоносителей, которой Bank of Merrill Lynch предрекает стагнацию уже в 2025 году на фоне активного перехода на электроустановки в автопромышленности. Спрос на МЭГ существенно сократится, хотя некоторое потребление сохранится с учетом, что и электрические агрегаты требуют применения систем охлаждения.

Наиболее устойчивыми сферами применения моноэтиленгликоля останутся газовая промышленность и сектор производства лакокрасочных изделий. Это связано с тем, что газ отмечен как наиболее экологичное ископаемое топливо в плане глобальной декарбонизации.

Ожидается, что его добыча в ближайшие десятилетия будет расти, что потребует постоянного расширения системы трубопроводного транспорта. Только за последнее время в мире было введено или запланировано сразу несколько крупных проектов в этой области.

Россия планирует в ближайшие месяцы запустить газопровод «Северный поток-2» мощностью 55 млрд кубометров газа в год. В конце прошлого года заработал Трансадриатический трубопровод (Trans Adriatic Pipeline, TAP) из Турции через Грецию, Албанию и Адриатическое море в Италию. На данный момент его мощность составляет 10 млрд кубометров газа в год с возможностью удвоения этого объема.

За год до этого было завершено строительство Трансанатолийского трубопровода (TANAP) из Азербайджана через Грузию и Турции. В перспективе с TAP будет соединен Интерконнектор IGB между Грецией и Болгарией.

Еще одним крупным проектом в этой области является Восточно-Средиземноморский трубопровод (EastMed) с пропускной способностью 10 млрд кубометров в год, по которому газ пойдет с шельфовых месторождений Средиземного моря в Грецию, а затем, через трубопроводы Poseidon и IGB, в Италию и другие страны Европы.

Потребление моноэтиленгликоля в лакокрасочном секторе также в перспективе будет только расти, так как в этой спрос будет стабильно увеличиваться. На фоне пандемии объемы покупок материалов для строительства и ремонта выросли по многим продуктам в несколько раз. Эксперты говорят, что те деньги, которые население раньше тратило на путешествия и развлечения из-за их недоступности теперь идут на улучшение жилищных условий.

Геннадий Аверьянов, директор Ассоциации “Центрлак”, вице-президент Российского Союза химиков.

Декарбонизация отрасль ЛК не затрагивает, но экологические требования к отрасли все же растут. Так, например, нормативы по содержанию в красках летучих органических соединений снижаются для продукции на органической основе. Индустрия сейчас развивается в двух направлениях: ЛКМ на водной основе и ЛКМ с высоким сухим остатком, в которых летучие соединения минимальны или отсутствуют. Производство и потребление ЛКМ на водной основе растет и эта динамика сохранится в перспективе.

По мнению экспертов, сокращение потребления МЭГ в каком-то из секторов не означает кризис для отрасли, так как производители всегда смогут переориентировать свои объемы в другие направления, которые будут стабильно расти.

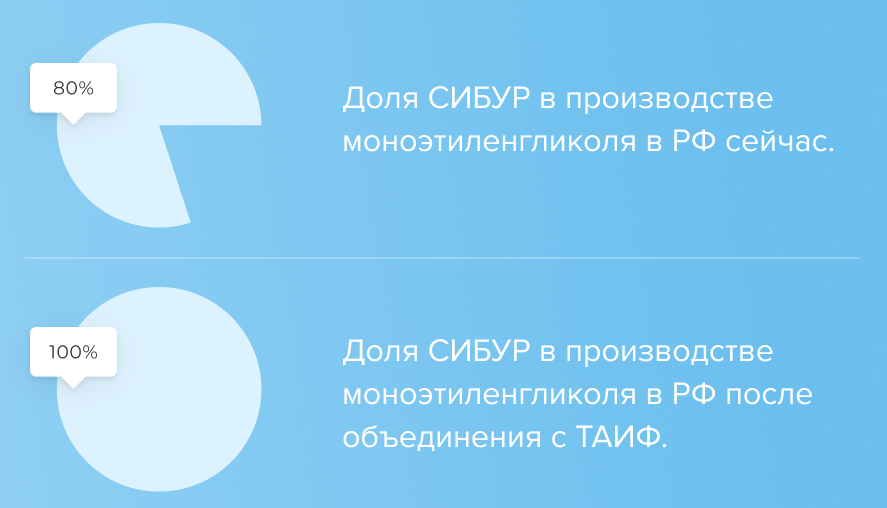

Сделка, которая объединит все площадки по производству этиленгликоля в РФ под единым корпоративным управлением, вышла на финишную прямую. Федеральная антимонопольная служба (ФАС) удовлетворила ходатайство ПАО «СИБУР Холдинг» о приобретении 100% голосующих акций АО «ТАИФ».

Сделка, которая объединит все площадки по производству этиленгликоля в РФ под единым корпоративным управлением, вышла на финишную прямую. Федеральная антимонопольная служба (ФАС) удовлетворила ходатайство ПАО «СИБУР Холдинг» о приобретении 100% голосующих акций АО «ТАИФ». Мы погрузились в детали объединения и нашли для рынка гликолей больше плюсов, чем минусов.

20 июля антимонопольное ведомство опубликовало официальное сообщение об объединении СИБУР–ТАИФ: сделка будет возможна, если СИБУР – покупатель конкурирующего бизнеса – выполнит перечень обязательных условий. Они защитят участников рынка от риск-факторов, связанных с преимуществами, которые получает нефтехимический холдинг от присоединения татарстанской компании. Согласование ФАС зажгло перед «сделкой века» в российской нефтехимии зеленый свет.

Предписания ФАС для СИБУР:

В ФАС подчеркивают, что заключение сделки СИБУР–ТАИФ при выполнении всех предписаний, позволит усилить позиции России как несырьевого экспортера. При этом интересы внутреннего рынка будут полностью удовлетворены

По информации «Коммерсантъ», рынок ценных бумаг положительно отреагировал на решение антимонопольщиков: стоимость акций ключевых активов ТАИФ на Московской бирже выросла. Цена привилегированных акций «Казаньоргсинтеза» увеличилась на 16,4%, обычных – на 10,2%. Обычные акции «Нижнекамскнефтехима» подорожали на 1,4%, а привилегированные – на 3%.

О планах СИБУР и ТАИФ объединить нефтегазохимические бизнесы стороны официально объявили весной. На базе ПАО «СИБУР Холдинг» будет создана компания, в которой действующие акционеры ТАИФ получат долю 15% взамен на передачу контрольного пакета акций группы, состоящей из нефтехимических и энергетических предприятий.

У «укрупненного» СИБУР большие рыночные планы: крупнейший в Восточной Европе нефтехимический холдинг намерен войти в пятерку мировых лидеров по производству полиолефинов и каучуков.

По мнению экспертов, объединение действительно выгодно обоим сторонам. «Коммерсантъ» пишет, что ТАИФ испытывает проблемы из-за нехватки сырья и давления огромной инвестпрограммы в 1,5 триллионов рублей, тогда как у СИБУР закончились идеи для новых больших инвестпроектов.

Сырьевой, финансовый и управленческий ресурс СИБУР поможет завершить и даже расширить проекты производственных площадок ТАИФ, и прежде всего – «Нижнекамскнефтехим» и «Казаньоргсинтез».

Для рынка этиленгликоля это объединение означает, что три ключевых отечественных производителя станут частью одного бизнеса и из конкурентов превратятся в производственные площадки объединенной компании.

О выгодах объединения для клиентов, покупателей продукции СИБУР и ТАИФ, в интервью порталу «Реальное время» рассказал председатель правления «СИБУР Холдинг» Дмитрий Конов. Его комментарий в полной мере относится к трейдерам напрямую и к конечным потребителям опосредованно.

Дмитрий Кононов, председатель правления «СИБУР Холдинг»

ТАИФ и СИБУР дополняют друг друга с точки зрения продуктового ряда. Что мы определенно можем дать клиенту после объединения? Мы можем обеспечить более устойчивые поставки, дать более качественное обслуживание. Более быструю реакцию по доработке марок под конкретных клиентов. Объемные гарантии поставок. Бывают моменты, когда клиент не может оперативно получить нужный ему продукт. Объединенная компания подобные ситуации сможет решать оперативнее и эффективнее.

Объединение компаний потенциально несет покупателям больше выгод:

Оптимизация процессов загрузки и управления производством, хранения и логистики, может дать меньшую себестоимость каждой тонне моноэтиленгликоля и его сопродуктов.

Негативный ценовой сценарий, при котором объединенная компания-монополист будет взвинчивать цены на, маловероятен. Единственный производитель будет в фокусе внимания ФАС, которая примет меры, если злоупотребление будет оказано.

Для рынка этиленгликоля важно намерение СИБУР помочь завершить ключевые инвестпроекты по развитию производства на площадках ТАИФ. Один из них – «Этилен 600», который планируют запустить в 2022—2023 годах.

Новое производство сможет давать до 600 000 тонн этилена. Эти объемы могут стать страховкой от периодов острого дефицита этиленгликоля и незапланированного повышения цен.

Оформление сделки потребует многих месяцев – вероятно, определенное влияние на сегмент производства и продаж этиленгликоля объединение СИБУР и ТАИФ окажет не раньше следующего года.

Мы продолжаем следить за ситуацией. Подписывайтесь на рассылку, чтобы получать свежие материалы первыми!

Глобальная экологическая повестка и отказ от углеводородного сырья в перспективе до 2050 года могут существенно ограничить выпуск многих продуктов нефтехимической отрасли, в том числе моноэтиленгликоля (МЭГ) и его сопродуктов – диэтиленгликоля (ДЭГ) и триэтиленгликоля (ТЭГ).

Глобальная экологическая повестка и отказ от углеводородного сырья в перспективе до 2050 года могут существенно ограничить выпуск многих продуктов нефтехимической отрасли, в том числе моноэтиленгликоля (МЭГ) и его сопродуктов – диэтиленгликоля (ДЭГ) и триэтиленгликоля (ТЭГ). Переход на зеленую энергетику грозит неизбежным сужением сфер их применения.

Реализация Парижского соглашения и программы декарбонизации по всему миру может привести к изменению структуры потребления этиленгликоля и его сопродуктов. В перспективе объемы потребления ДЭГ в ряде ключевых для этого продукта секторах будет снижаться.

Подробно о том, где применяются диэтиленгликоль и триэтиленгликоль, читайте в статье «Все, что нужно знать, о диэтиленгликоле и триэтиленгликоле».

По прогнозам Международного энергетического агентства (МЭА) сценарий нулевых выбросов парниковых газов к 2050 году предполагает остановку разведки новых нефтегазовых ресурсов и падение спроса на нефть более, чем на 4% в год, что повлечет за собой падение спроса на диэтиленгликоль. Это связано с отказом от использования топлива на базе углеводородов и переход на электромобили.

Уже сейчас рост парка экологичного транспорта бьет рекорды. Даже в кризисный для автомобильной промышленности 2020 год, когда мировые продажи машин упали на 16%, рост спроса на электромобили составил 41%. Было зарегистрировано более 3 млн транспортных единиц (включая легковые, грузовые и автобусы), а их общее число в мире превысило 11 млн штук.

Доля продаж электромобилей в 2020 году достигла исторического максимума 4,6% в общем объеме сбыта транспортных средств. По оценкам МЭА, к 2030 году в мире будет 145 млн электромобилей, а их доля достигнет 7% в общем количестве транспортных средств. Если государства-мировые лидеры приложат усилия, эти цифры могут быть и существенно выше: 230 млн единиц (12% от всех автомобилей) к 2030 году.

«Для этого, – поясняют в организации, – правительства должны продвигать продажи не только легковых электромобилей, но грузовых автомобилей средней и большой грузоподъемности, а также развивать сети зарядных станций».

Полный отказ от производства машин с двигателями внутреннего сгорания уже анонсировало большинство крупных мировых автоконцернов. Японская Toyota планирует достичь полного перехода на электромобили к 2030 году, американский Ford – к 2035 году, немецкий Volkswagen Group – 2050 году.

Декарбонизация глобальной энергетики предполагает отказ от использования пластиков. По этому пути уже идет большинство развитых стран. С июля 2021 года в Евросоюзе запрещено производить и продавать одноразовые изделия из пластика.

Соответствующий законопроект Европарламент принял еще в 2019 году. Речь идет о пластиковых столовых приборах, одноразовой посуде, трубочках для напитков, а также пищевых контейнерах и емкостях из пенополистирола.

Это снизит спрос на первичное углеводородное сырье и на другие компоненты для производства полимеров, в том числе МЭГ и его сопродукты.

В сфере добычи природного газа и расширения систем газопроводов для его поставки для роста потребления моно- и диэтиленгликоля перспективы более оптимистичные.

В соответствии с программой декарбонизации природный газ будет играть важную роль в переходе на экологичное сырье и в сочетании с возобновляемыми источниками энергии (ВИЭ) должен помочь снизить объемы выбросов.

По прогнозу МЭА, до 2040 года доля газа и ВИЭ должна вырасти до 74% от совокупного роста энергетического сектора. Как отмечали в российском Минэнерго, газ будет наиболее востребованным углеводородным ресурсом до 2040 года, так как больше всего отвечает экологическим требованиям.

Он будет востребован во многих областях экономики, в электроэнергетике, его роль будет расти и в транспорте, а также он будет использоваться в газохимии.

Трубопроводный газовый сектор, где используется ДЭГ, будет находиться в конкуренции с рынком сжиженного газа (СПГ), который транспортируется в специальных газовозах. Предполагается, что его доля на мировом рынке увеличится до 70%.

Доля СПГ в структуре мировой торговли вырастет в 2–3 раза, в то время как потребление трубопроводного газа увеличится на 15-20%. Крупнейший российский производитель СПГ НОВАТЭК прогнозирует, что этот рынок к 2025 году вырастет более чем на треть и составит порядка 440 млн тонн, а к 2030 году достигнет примерно 700 млн тонн.

Еще одной угрозой для рынка диэтиленгликоля является переход к производству первичного продукта – моноэтиленгликоля – из растительного сырья. При таком способе синтеза получается крайне маленькое количество сопродуктов по сравнению с традиционным способом выпуска МЭГ.

На данный момент диэтиленгликоль образуется при взаимодействии этиленгликоля с окисью этилена или методом гидратация окиси этилена. В зависимости от соотношения используемых реагентов, на выходе получается до 20% диэтиленгликоля.

Пока переход на растительное сырье для производства МЭГ носит в большей степени теоретический характер. В мире пока существует всего несколько проектов с мощностью, не превышающей нескольких десятков тонн продукта в год. Например, в 2019 году нидерландская компания Avantium запустила демонстрационный завод на 10 тонн МЭГ в год на базе гидролиза сырья из сельскохозяйственных отходов.

Эксперты поясняют, что замещение углеводородов растительными компонентами будет тормозить ограниченность сельскохозяйственных территорий и создавать угрозу продовольственной безопасности, так как создается конкуренция за территории между культурами для биохимии и для питания.

Аналогичные вопросы встают в сегменте биопластиков. Так, в Greenpeace отмечают, что рост посевных площадей под сырье для промышленности приводит к изменениям в землепользовании и выбросам углекислого газа в сельском хозяйстве.

Более стабильная ситуация складывается в секторах потребления второго сопродукта моноэтиленгликоля – ТЭГ. Как наиболее безопасное вещество, он используется в производстве лаков и лакокрасочных материалов, дезинфицирующих средств, а также, гораздо реже, в фармацевтике и на предприятиях пищевой промышленности.

В этих секторах прогнозируется пусть и медленный, но постоянный спрос. Но, в случае снижения производства МЭГ, сократится и выпуск триэтиленгликоля, который в промышленности будет легко заменен альтернативными компонентами.

Как отмечает глава Центра отраслевых исследований Андрей Костин, ДЭГ и ТЭГ не производятся целевым образом и полностью зависит от объемов выпуска МЭГ как первичного продукта, так что спрос на них вторичен.

«Если эти продукты есть на рынке в достаточном объеме и цены на них приемлемые, они используются в своих узких нишах потребления. Если же их производство сокращается или эти вещества дорожают, почти всегда рынок находит им замену», – говорит эксперт.

Пока выпускается МЭГ, его сопродукты найдут свой спрос по большей или меньшей цене. Если моноэтиленгликоль окажется не востребован рынком, то и этим продуктам найдется альтернатива. На их выпуск и потребление всегда влияет рынок МЭГ.

Чтобы получать свежую аналитику, подписывайтесь на нашу рассылку по ссылке ниже!

В Европе не могут определиться с контрактной стоимостью моноэтиленгликоля (МЭГ), а российские производители даже снижают отпускные цены перед началом сезона закупок.

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

В Европе не могут определиться с контрактной стоимостью моноэтиленгликоля (МЭГ), а российские производители даже снижают отпускные цены перед началом сезона закупок. Разбираемся, что происходит на рынке сейчас, и сколько может стоить тонна продукта в августе.

Июльские контрактные цены на МЭГ в Европе еще не объявлены. Для полного подтверждения контрактации продукта по определенной стоимости нужно соглашение продавцов и покупателей в формате хотя бы 2+2. По разным причинам стороны все еще затягивают с принятием решения.

Отраслевой аналитический портал IСIS прогнозирует, что контрактное соглашение на июль заключат на условиях 865 € за тонну продукта (+ 10 € к контрактации июня). Аналитики полагают, что в августе цена прибавит еще 5 €).

Августовское повышение могло бы быть более серьезным, но в последний месяц лета на европейском рынке будет больше МЭГ – несколько крупных производств перезапустят после ремонта, кроме того, ожидается прибытие крупных партий продукта из Азии.

На азиатском рынке в конце лета также ждут незначительного повышения стоимости этиленгликоля. Компания MEGlobal из ОАЭ, один из мировых лидеров по производству МЭГ, номинировала августовскую контрактную цену для Азии на уровне 840 $ за тонну (+ 10 $ к июлю).

В IСIS оценивают состояние европейского рынка в июле, как достаточно спокойное – без выраженного роста спроса. Главные игроки заняли выжидательную позицию.

Это отразилось на снижении спотовых цен: покупка тонны МЭГ на условиях FCA (когда заказчик получает «очищенный» от экспортных пошлин груз) в страны Северо-Западной Европы (FCA NWE) в июле обойдется в диапазоне 740-780 €, тогда как июньская цена была в среднем на 100–110 € выше.

Европейские спотовые предложения на диэтиленгликоль (ДЭГ) в июле колеблются – от 920 до 980 € за тонну на условиях FCA: достигнув ценового минимума в мае, продукт растет в цене уже два месяца. Триэтиленгликоль (ТЭГ) – традиционно самый дорогой представитель гликолевой триады – 1 080 – 1 100 € за тонну FCA. Источники IСIS говорят, что доступ ТЭГ в ближайшие недели может быть ограничен из-за увеличения спроса на дегидратацию газа в странах ЕС (ТЭГ применяют в установках по осушке природного газа).

В России в первой половине июля спотовые цены при покупке МЭГ Ex-Works (самовывозом) варьировались в диапазоне 95 000 – 100 000 ₽ за тонну (российские внутренние цены включают 20% НДС), что ниже на 4-6%.

Крупнейший производитель в РФ СИБУР, не поменял июльскую цену 100 000 ₽ за тонну, после снижения стоимости на 6 000 ₽ в конце июня. Еще один производитель гликолей, «Казаньоргсинтез», не объявлял цены.

Одна из причин стабильной, даже с трендом в понижение, цены МЭГ в России в последние 2 месяца – обильное внутреннее предложение, которое объективно замедляет рост цен даже в начале активного сезона продаж этиленгликоля. Предприятия в целом работают без сбоев, ажиотажного спроса, как это было в начале года, нет.

В перспективе ближайших лет этиленгликоля на российском рынке станет еще больше: «СИБУР-Нефтехим» в середине июля сообщил о запуске проекта, который позволит увеличить выпуск эквивалентной окиси этилена на 19% и товарной окиси этилена на треть. На производстве окиси этилена, этиленгликоля и его сопродуктов заменят реакторное, динамическое, колонное, энергетическое и теплообменное оборудование.

Можно говорить, что отпускные цены на МЭГ в России в августе пойдут вверх. Традиционно производители тосола закупают большие объемы для производства нужных объемов к осенне-зимнему пику спроса, европейские цены как мы показали выше, в августе должны не на много, но вырасти – российский рынок гликолей традиционно ориентирован на европейское ценообразование.

Сейчас для европейского и российского рынка наиболее существенны два не связанных с сезонностью фактора, которые будут определять его конфигурацию и влиять на ценообразование:

ICIS прогнозирует, что в наступившем III квартале стоимость тонны МЭГ в среднем вырастет на 33 € к ценам II квартала. Увеличится цена и в России. Рост может быть умеренным – например, пропорционально в рамках той планки, что обозначили аналитики, но нельзя исключать больших значений – например, в случае технических проблем у производителей и внеплановых ремонтов заводских мощностей.

Так и ли иначе, если МЭГ ожидаемо подорожает, но в России цены пока не выросли, лучше закупиться продуктом сейчас.

Мы продолжаем следить за новостями! Подписывайтесь на нашу рассылку, чтобы получать свежие материалы первыми!

Антидемпинговые пошлины на поставку моноэтиленгликоля (МЭГ) из США и Саудовской Аравии не оказали сильного воздействия на рынок

Антидемпинговые пошлины на поставку моноэтиленгликоля (МЭГ) из США и Саудовской Аравии не оказали сильного воздействия на рынок, который отыграл такой сценарий еще до объявления Еврокомиссией результатов расследования. Так что цены на МЭГ, которые росли с конца мая из-за ожидания дефицита, после 14 июня шли вниз. Эксперты допускают новое подорожание, если продукта будет недостаточно, а спрос продолжит расти.

Подписывайтесь на нашу рассылку в форме в конце статьи, чтобы не пропустить свежую аналитику и прогнозы!

Европейские спотовые цены на моноэтиленгликоль за последние две недели снизились с пиковых значений в 850 евро за тонну на условиях FCA, на которые они вышли в конце мая, до 820 евро за тонну к 25 июня.

На эту динамику никак не повлияло заявление Еврокомиссии, которая 14 июня объявила размер временных заградительных пошлин на поставки моноэтиленгликоля (МЭГ) из Саудовской Аравии и США – они традиционно являются крупнейшими импортерами этого продукта в Европу.

Антидемпинговое расследование в отношении американских и саудовских компаний было запущено в октябре 2020 года по требованию национальных производителей – Союза производителей этиленгликоля, на который приходится более четверти всего объема производства МЭГ в Европе.

Подробнее о причинах расследования рассказали в статье «Как Европа подогрела цены на этиленгликоль: антидемпинговое расследование ЕС».

Ставки для каждой страны и компании рассчитывались на базе предполагаемой маржинальности, которую те могли получить от продажи в Европе моноэтиленгликоля по демпинговым ценам в 2019–2020 годах.

В ближайшие полгода в отношении одного из основных мировых поставщиков американской Lotte Chemical Louisiana LLC будет действовать ставка в 8,5%. Меры для других производителей оказались жестче.

Equistar Chemicals LP, Indorama Ventures Oxides LLC и Sasol Chemicals North America LLC смогут ввозить МЭГ только с пошлиной в 13,5%, для MEGlobal Americas Inc она составит 38%, а остальные американские компании – 52%.

Против арабских производителей введена общая ввозная пошлина в 11,1%. Под нее, согласно официальному сообщению ЕК, подпадут:

Еврокомиссия очень редко изменяет условия уже введенных временных мер, рынок вряд ли остро отреагирует на их продление на пять лет.

Лихорадить европейский рынок МЭГ в предвкушении ограничений для компаний из США и Саудовской Аравии начало еще в прошлом году, когда эти поставщики после заявления о начале антидемпингового расследования переориентировали свои объемы из ЕС в Китай и другие страны Азии.

Если до июля 2020 года стоимость моноэтиленгликоля не превышала 500 евро за тонну (базис FCA) на фоне излишка продукта на европейском рынке, то в октябре спотовые котировки взлетели до 810 евро за тонну.

К концу года ситуация постепенно стабилизировалась, но на новые пики стоимость МЭГ загнал дефицит продукции, сформировавшийся из-за череды форс-мажоров в основных странах производства, а также подорожание сырья. На фоне заморозков в США, которые парализовали работу десятков предприятий, цена на этилен и моноэтиленгликоль достигла исторического максимума на бирже, превысив 1 тыс. евро за тонну.

Подробно обо всех проблемах на заводах рассказали в статье «Коллапс 2020: почему сформировался дефицит этиленгликоля. Обзор событий на производствах».

14 мая Еврокомиссия объявила первые результаты расследования, озвучив возможные уровни пошлин для США и Саудовской Аравии. К тому моменту рынок только успел прийти к балансу, а цены – опуститься ниже 700 евро за тонну.

Увеличилась и контрактная цена в Европе: на июнь она была зафиксирована на уровне 855 евро за тонну, что на 7,5% больше по сравнению с маем. Росту цен на МЭГ также способствовало подорожание начального сырья – нафты и сжиженных углеводородных газов, из которых производится этилен.

Его стоимость в июне приблизилась к рекордному за последние два года уровню в 1100 евро за тонну.

Также подорожание поддержал восстановившийся спрос на моноэтиленгликоль со стороны производителей полиэтилентерефталата (ПЭТ). При этом рост потребления совпал с сокращением производства внутри самой Европы из-за остановок более 100 нефтехимических производств на техническое обслуживание и ремонты на срок от 10 до 95 дней.

Подобная ситуация стала последствием влияния на работу предприятий пандемии и связанных с ней ограничений. В частности, заводы, которые не могли полноценно работать в первой половине года, пытались наверстать упущенные объемы во втором полугодии, смещая графики ремонтов.

К середине 2021 года многие из них почти одновременно ушли на техобслуживание. Но к концу июня большинство производств уже было снова запущено, что позитивно отразилось на биржевых котировках, которые пошли вниз.

Снижение ценника не смогло изменить даже объявление Еврокомиссией временных антидемпинговых мер против США и Саудовской Аравии. К тому моменту потребители уже перестраховались, законтрактовав необходимые объемы в Азии.

Начало поставок, которые намечены на июль-август, по мнению участников рынка, придаст уверенность потребителям в обеспеченности сырьем и дополнительно стабилизирует ситуацию на рынке Европы. Такая ситуация сохранится до тех пор, пока на фоне низкого предложения спрос также остается невысоким.

Александр Собко, информационно-аналитический портал Rupec

С введением антидемпинговых пошлин можно ожидать роста цен на МЭГ в ЕС, так как пошлины в условиях зависимости рынка от импорта будут в значительной степени перенесены на потребителя. Собственно говоря, отчасти рост внутренних цен в ЕС и является целью новых пошлин, так как высокие цены позволят улучшить экономику собственных производителей.

В дальнейшем, по мнению эксперта, часть экспортёров в Европе с высоким назначенным уровнем пошлины могут отказаться от поставок, что только поддержит дефицит или создаст рыночную нишу для производителей из третьих стран.

Нина Адамова, Центр экономического прогнозирования Газпромбанка.

В текущей ситуации нет ничего драматичного. С учетом его высокой концентрированности волнения потребителей во многом необоснованны. Спрос вряд ли будет существенно расти в ближайшее время, так как и на текущий момент потребление МЭГ со стороны производителей пластификаторов и антисептиков очень высокое. Но к зиме начнется высокий сезон для производителей антифризов, что поднимет спрос на моноэтиленгликоль.

Эксперт отмечает, что на российском рынке, где цены коррелируют с мировыми котировками, с учетом текущей конъюнктуры и укрепления рубля стоимость МЭГ также должна пойти вниз, по крайней мере, от апрельских уровней.

Но на середину июня цены на моноэтиленгликоль оставались на исторических максимумах: и по прямым контрактам, и на споте она приближалась к 110 тыс. руб. за тонну.

Этиленгликоль – двухатомный спирт, теплоноситель и сырье для выпуска полимеров. Казалось бы, все. Но на самом деле с его помощью ученые и исследователи двигают научно-технический прогресс.

Этиленгликоль – двухатомный спирт, теплоноситель и сырье для выпуска полимеров. Казалось бы, все. Но на самом деле с его помощью ученые и исследователи двигают научно-технический прогресс.

Пока производители пытаются избавиться от этиленгликоля в продуктах, где он традиционно используется, например, в автомобильных антифризах, это органическое соединение выходит в инновационные ниши.

Перспективные разработки с применением этого вещества охватывают самые разные области: от оптики и эстетической медицины до вакцинации и даже воскрешения мертвых в самом что ни на есть прикладном, а не религиозном смысле.

С помощью этиленгликоля получают текстильные материалы медицинского назначения нового поколения. Ткань помещают в раствор нитрата серебра в смеси воды и этиленгликоля и воздействуют ультразвуком. После в рабочую среду добавляют гидроксид аммония.

Технология позволяет выращивать на поверхности наноразмерные частицы серебра с превосходными антибактериальными свойствами без использования токсичных реактивов.

Единственный минус – полученные таким образом ткани серого цвета.

Этиленгликоль используется как замедлитель (ингибитор) температуры в составе мембран-салфеток для криолиполиза – инновационного метода бесконтактного воздействия на жировую ткань. За счет равномерного охлаждения подкожно-жировая прослойка разрушается и истончается на 20–40% в течение нескольких месяцев.

Метод считается уникальным по безопасности и эффективности в сфере эстетической медицины и коррекции тела, так как холод вызывает к жизни естественные механизмы регуляции объема жировой массы.

Криолиполиз пока не получил широкого распространения, но в перспективе способен вытеснить альтернативные способы борьбы с лишним весом, прежде всего, хирургические вроде липосакции.

Британские химики разработали полимерный гидрогель, позволяющий моделировать и создавать искусственные аналоги слизистой желудка для испытаний лекарственных препаратов. Вещество состоит из воды и полимера, на основе цепочек атомов углерода с фрагментами глюкозамина и этиленгликоля.

Предполагается, что такой гидрогель в будущем позволит создавать искусственные слизистые мочевого пузыря и глаза.

Ученые надеются с его помощью уменьшить объем медицинских испытаний на животных.

Этиленгликоль – ключевой компонент растворов, применяемых в крионике. Тела умерших замораживают и хранят в криокамерах расчете на то, что когда-нибудь прогресс в медицине и биотехнологиях позволит их разморозить и вернуть к жизни.

Этиленгликоль придает необходимые защитные свойства жидкостям-криопротекторам, проникающим внутрь клеток прошедшего криоконсервацию тела.

Многие представители научного сообщества называют крионику мошенничеством с целью коммерческой наживы: надежных подтверждений принципиальной возможности воскрешения человека из замороженного состояния действительно нет, а процедура обходится в десятки тысяч долларов (не считая ежегодной платы за хранение тела).

В то же время часть исследователей указывает на зафиксированные криобиологами факты восстановления полноценной функциональности после многолетней заморозки у микроскопических живых существ вроде нематод или тихоходок.

Специалисты Тюменского госуниверситета разработали уникальную варифокальную жидкую линзу, работающую как в собирающем, так и в рассеивающем режиме, а также способную менять фокусное расстояние.

Этиленгликоль выступает рабочей жидкостью, которая и обеспечивает многократную и быструю фокусировку, причем без износа для изделия в отличие от твердотельных аналогов.

Изобретение может найти применение в промышленности, медицинских и биотехнологических производствах, в частности, в сложных оптических системах и устройствах машинного зрения, биоанализаторах и микросистемах для химических анализов.

Пандемия коронавируса поставила перед миром множеством вызовов самого разнообразного характера: от этических до технологических.

Корейские ученые надеются при помощи этиленгликоля разрешить один из них – проблему контроля за состоянием вакцин от COVID-19, требующих поддержания строгого низкотемпературного режима.

Специалисты Корейского исследовательского института химических технологий вышли на рынок с предложением датчика для отслеживания температуры мРНК-вакцин, выпускаемых, в частности, Pfizer и Moderna.

Изделие выглядит как замороженная трубка со смесью этиленгликоля, воды и красителя, обернутая в абсорбент из целлюлозы. Прикрепив его к ампуле с вакциной, можно точно узнать, подверглась ли она воздействию губительных высоких температур: в таком случае замороженная смесь плавится и абсорбент меняет цвет.

Подписывайтесь на нашу рассылку в форме ниже, чтобы узнавать еще больше удивительных фактов о мире, который нас окружает!

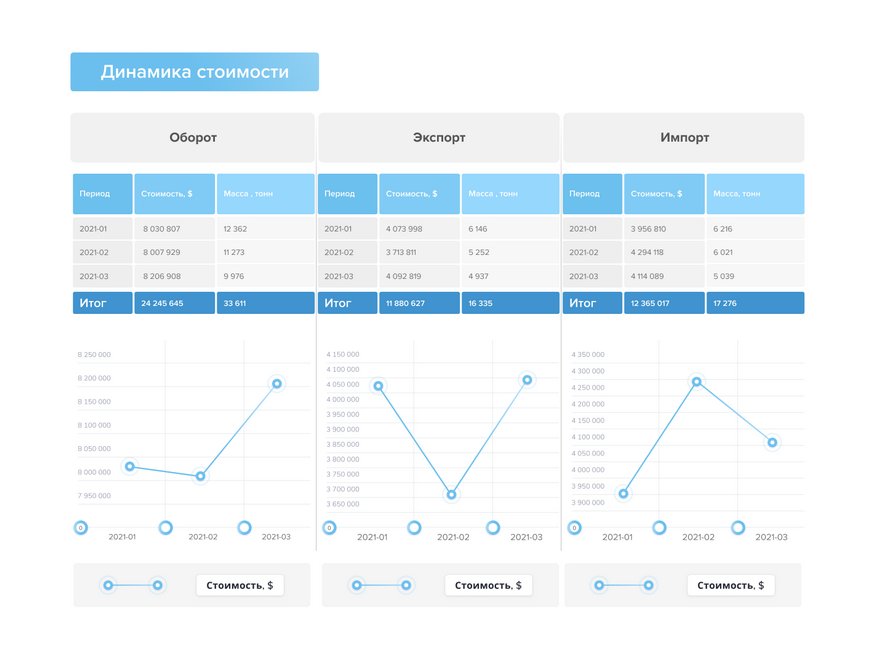

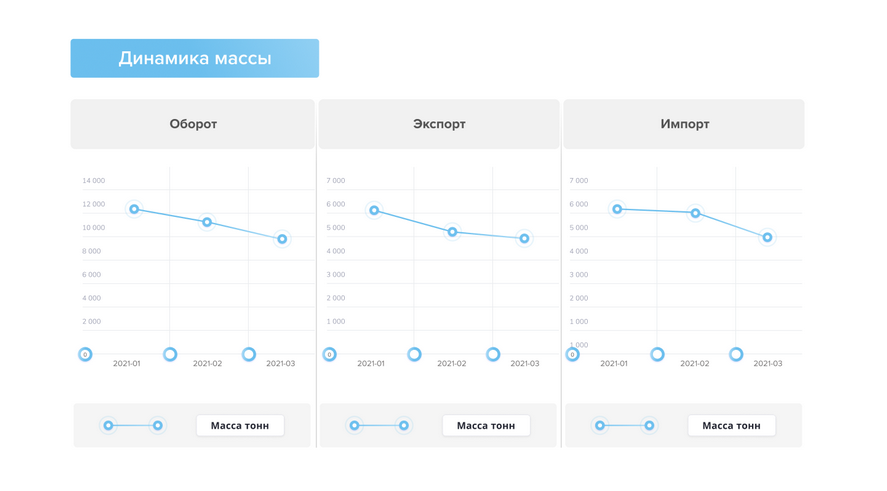

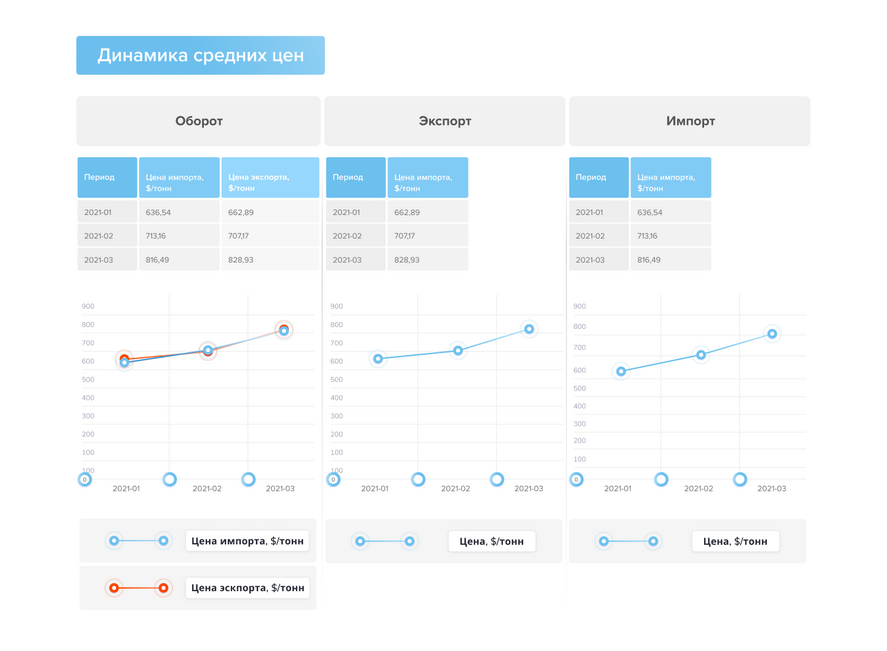

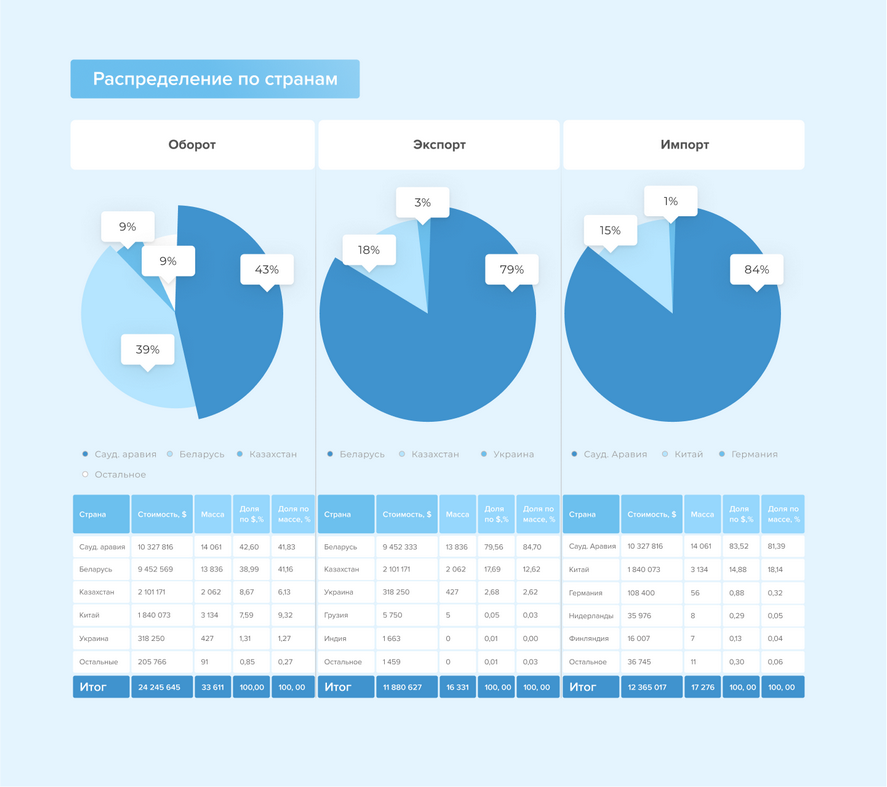

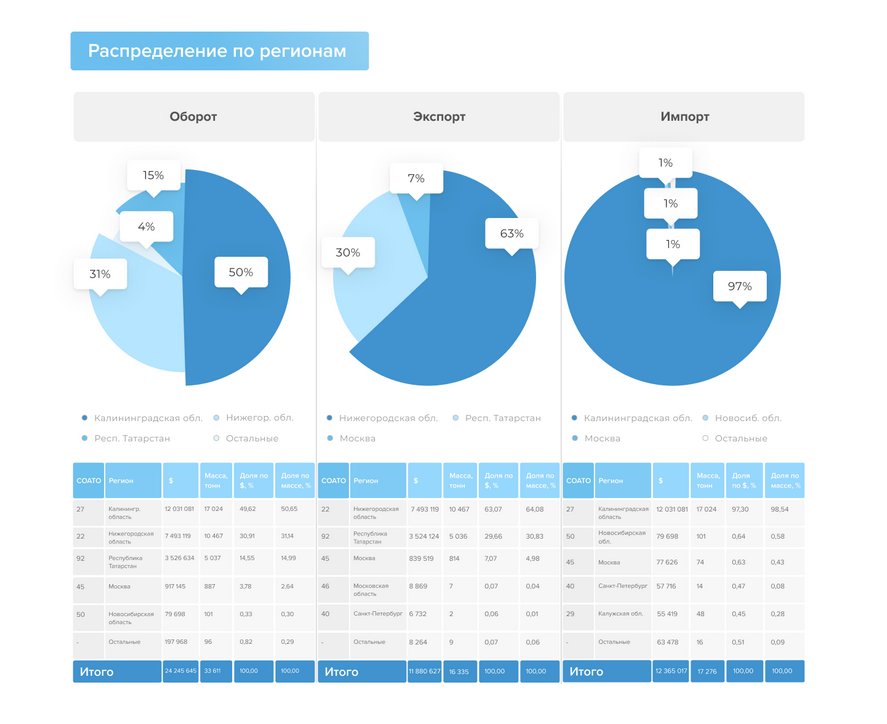

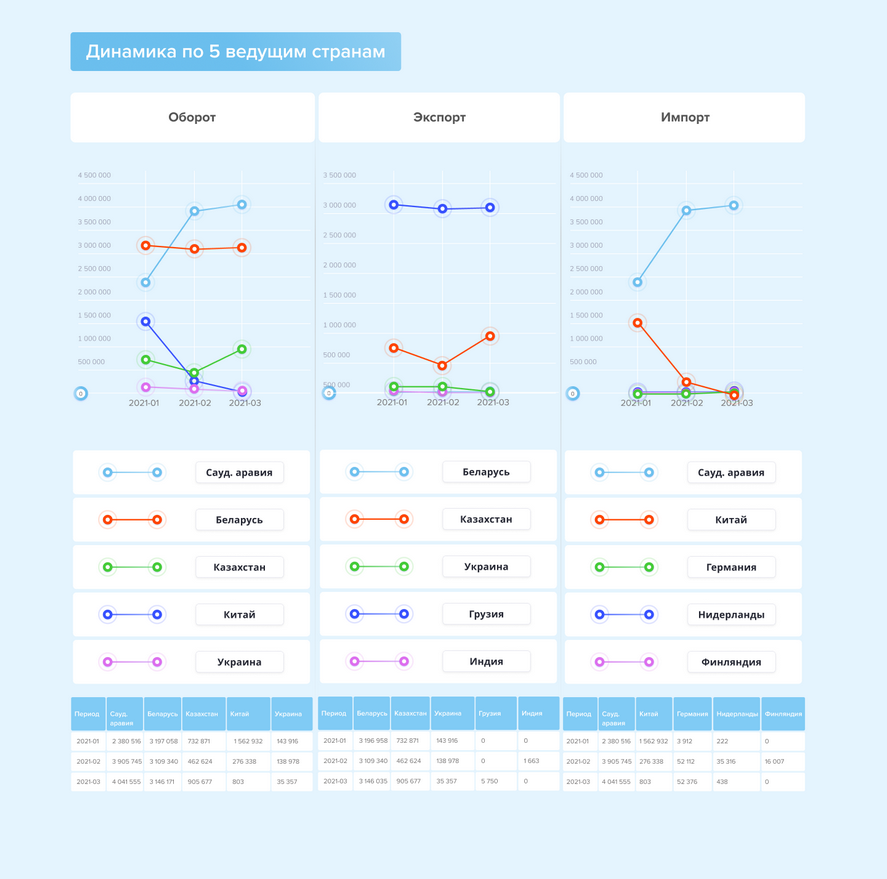

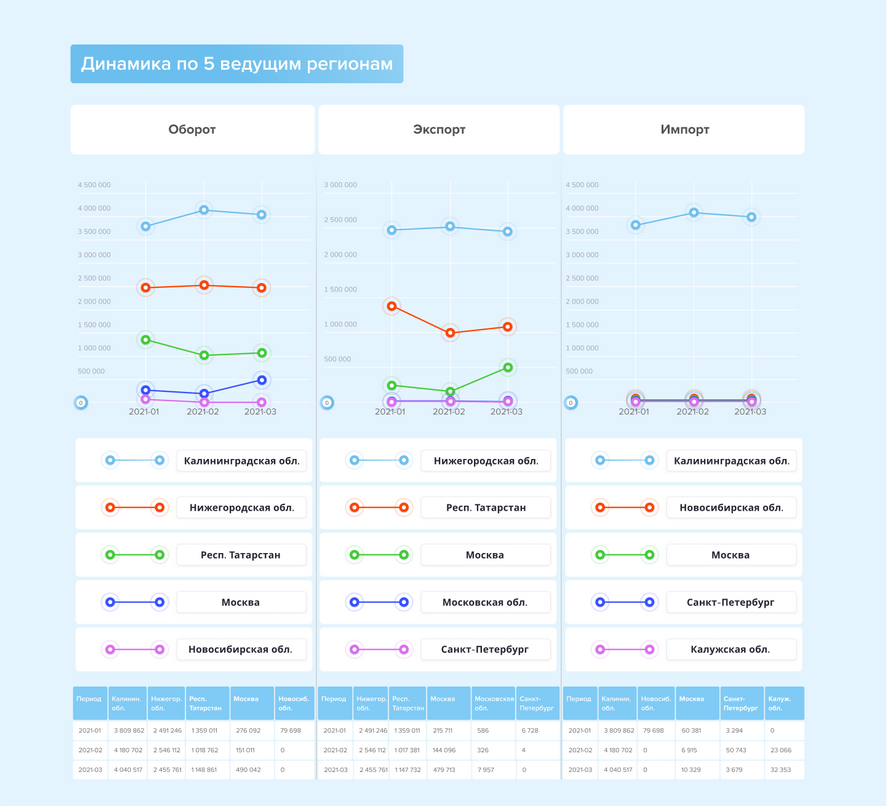

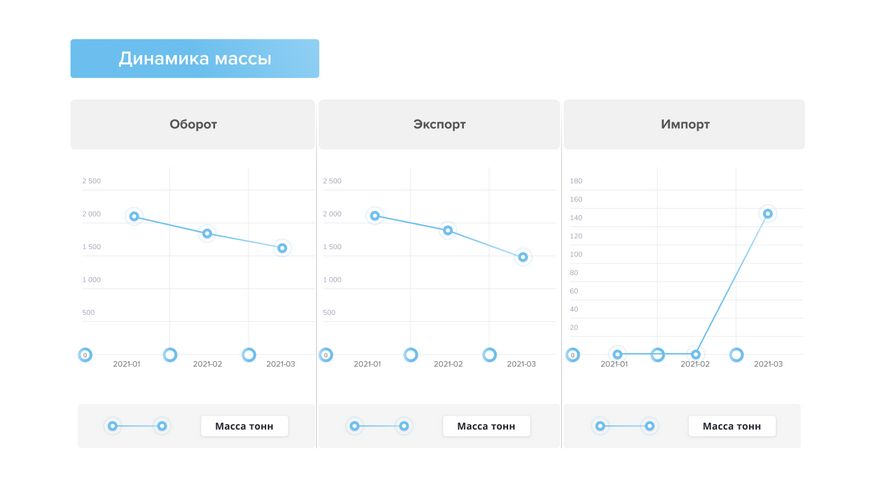

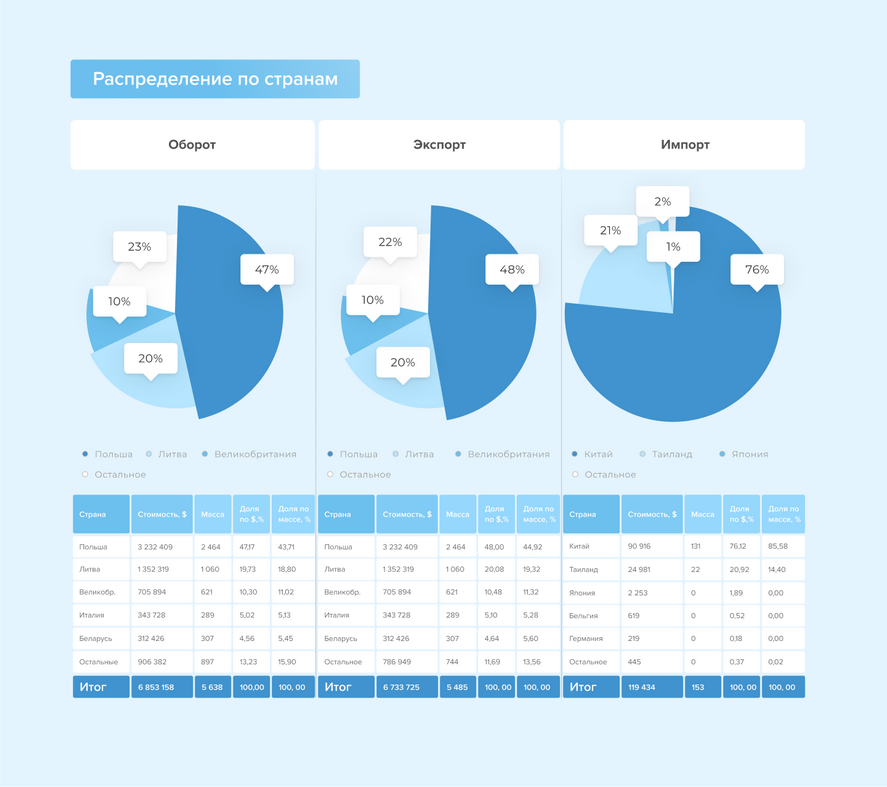

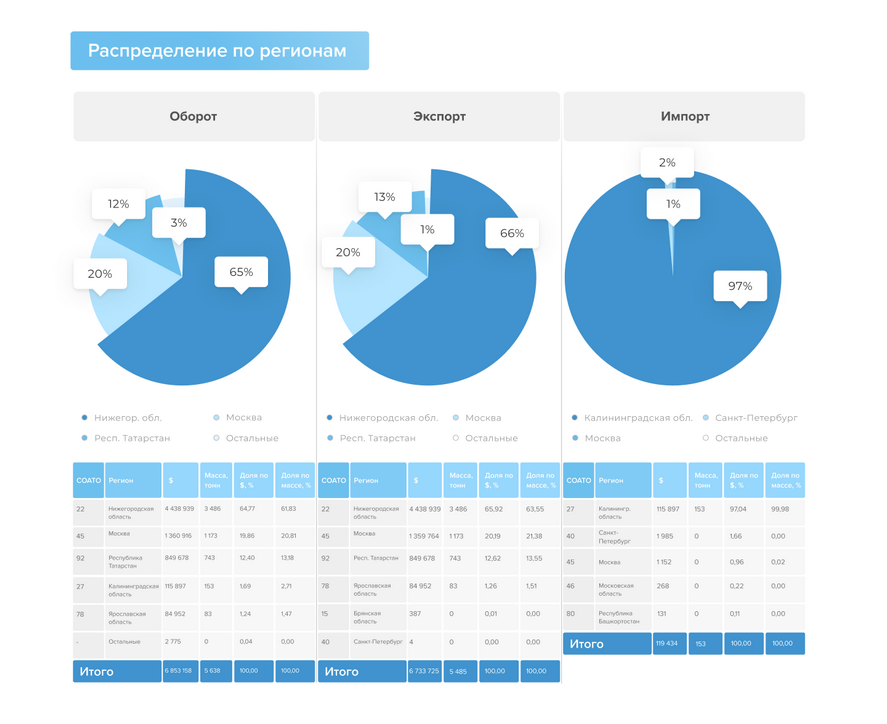

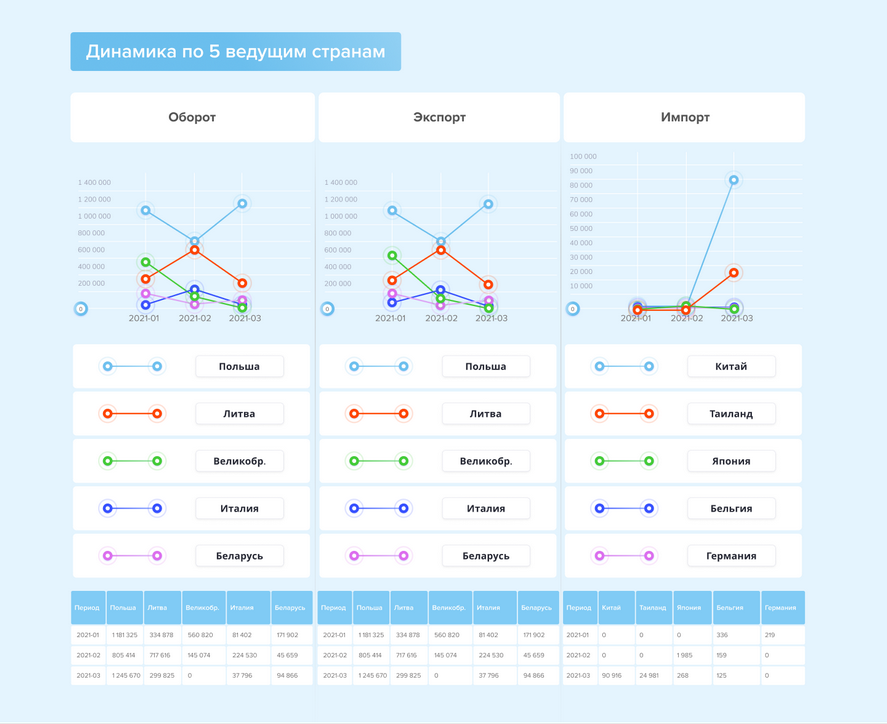

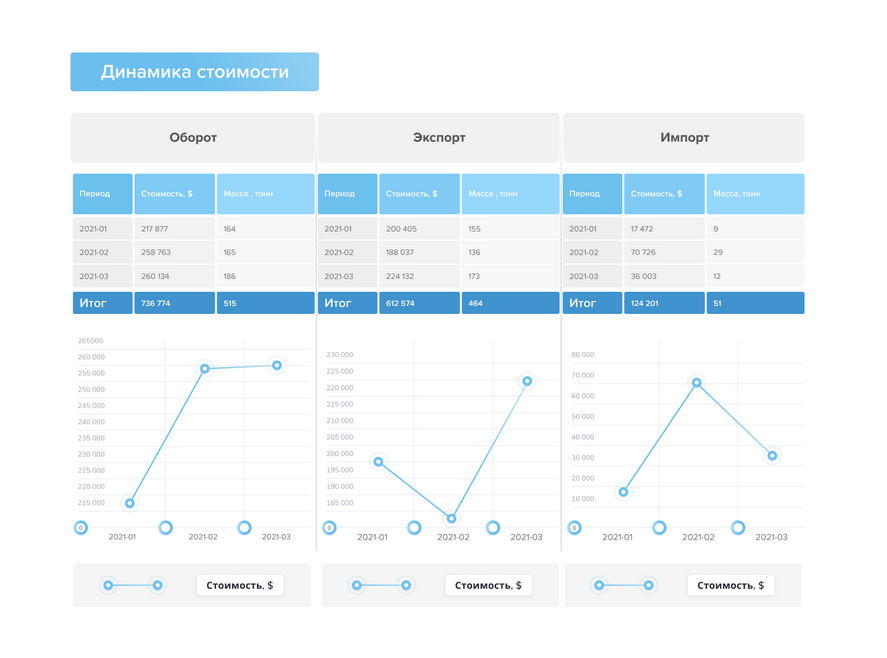

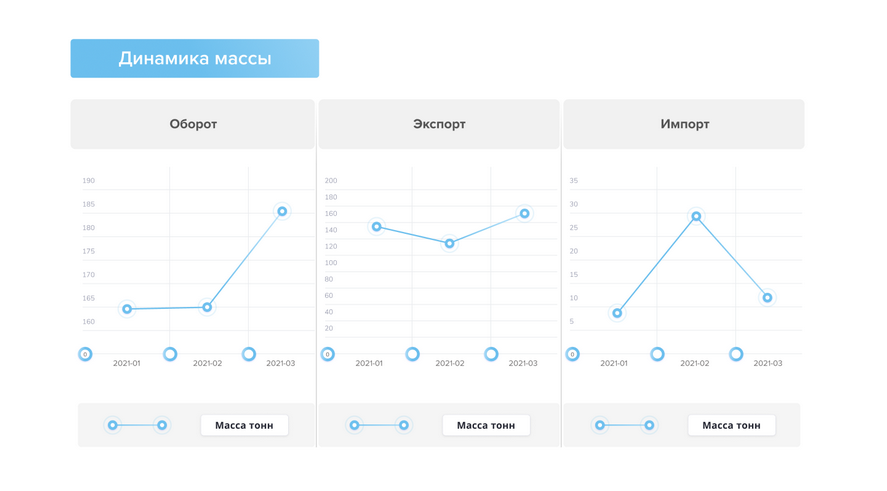

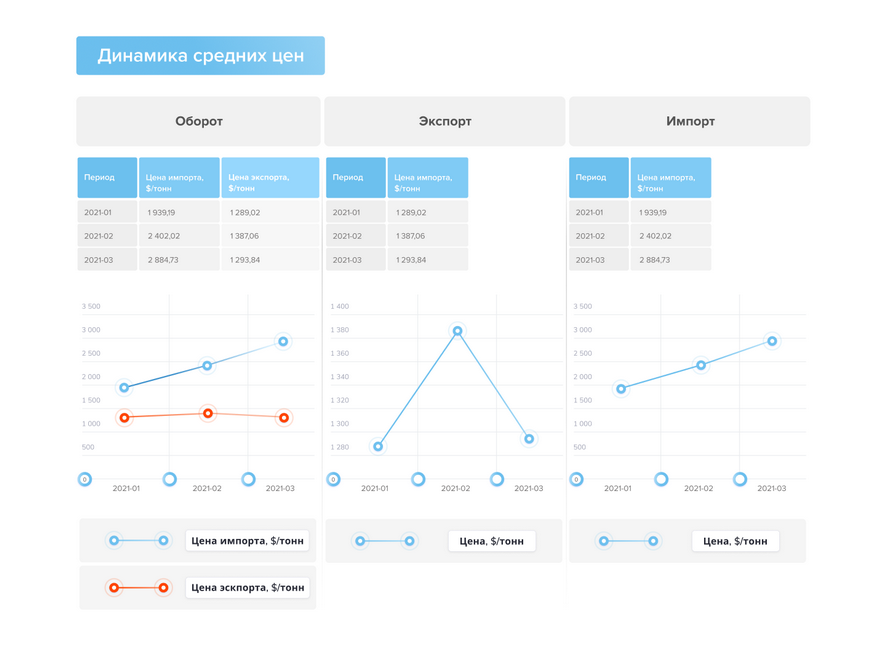

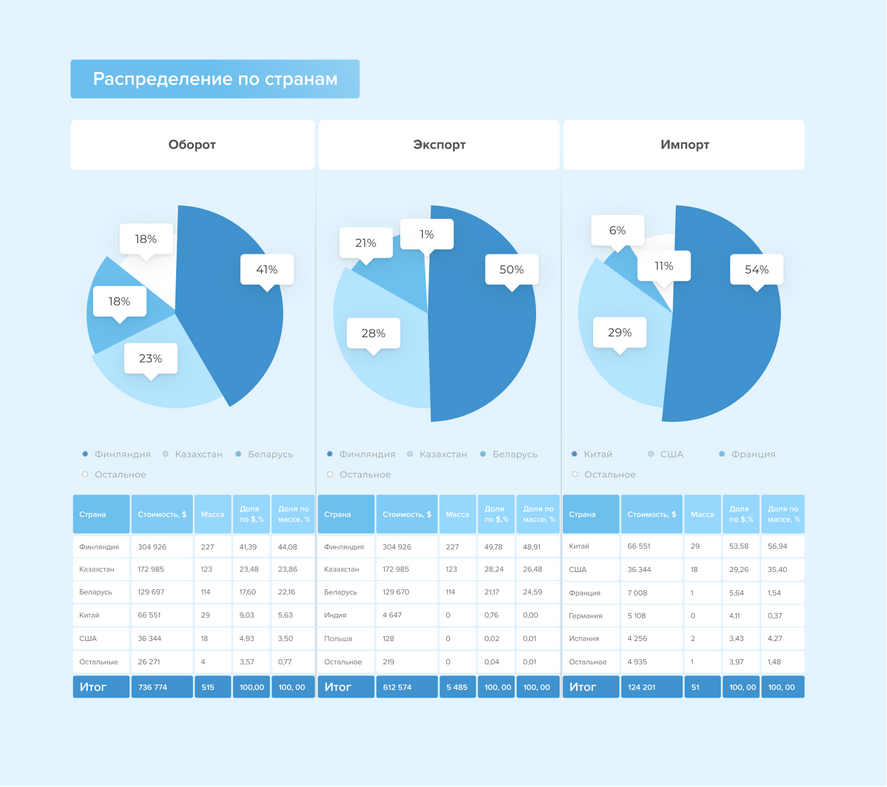

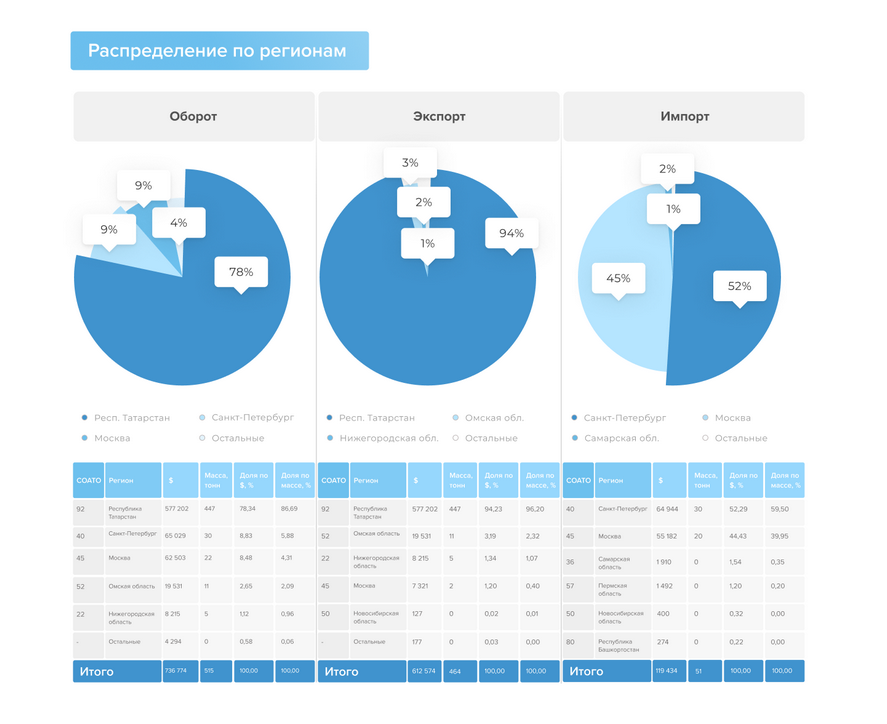

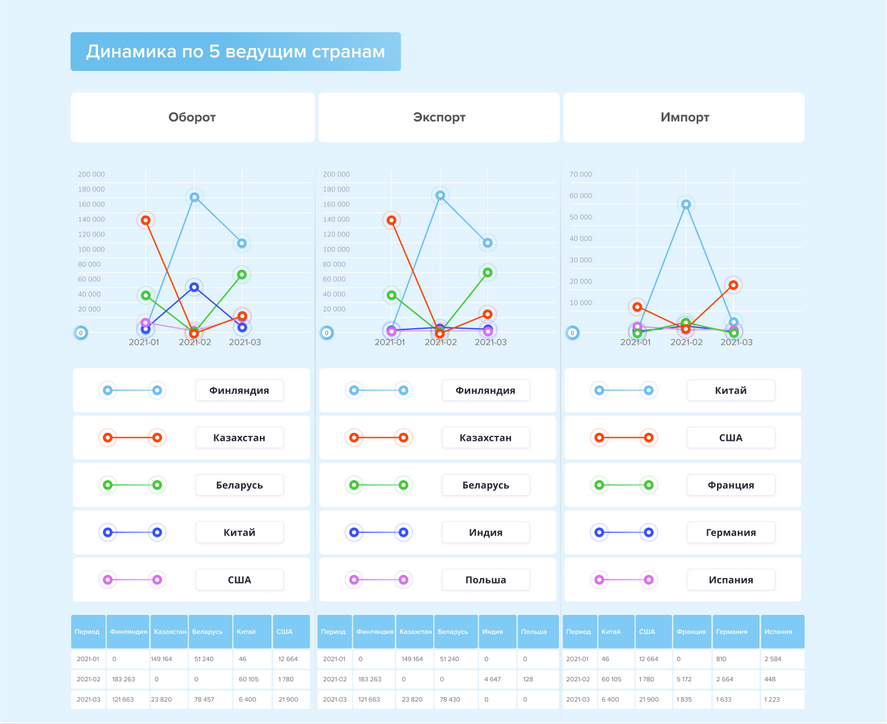

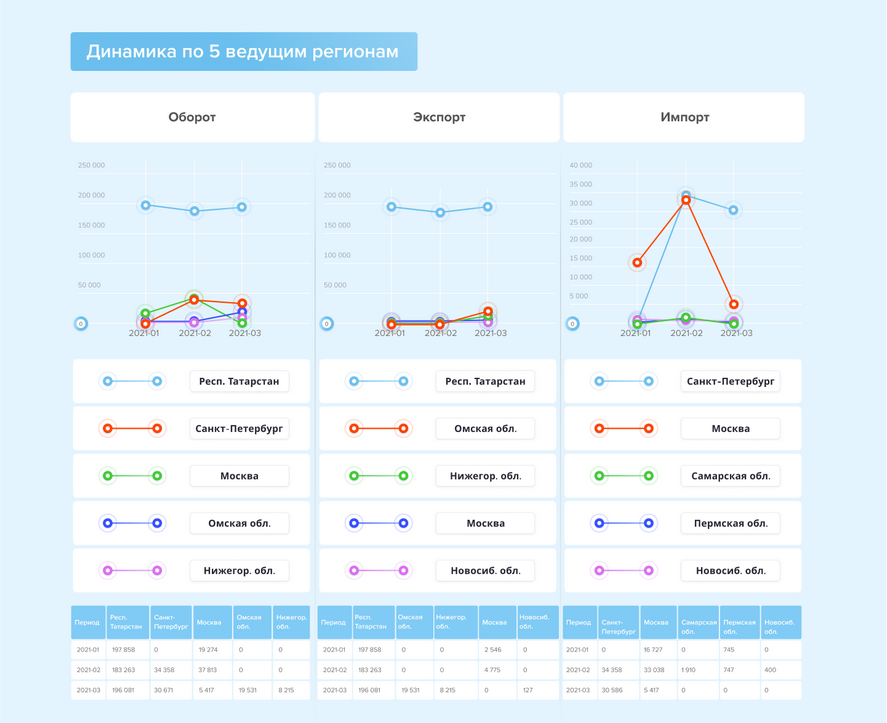

Все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за I квартал 2021 года – в одной инфографике!

Все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за I квартал 2021 года – в одной инфографике!

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?». Стоимость моноэтиленгликоля в Европе остается высокой из-за подорожания сырья для него и дефицита продукта на рынке на фоне восстановления спроса со стороны производителей пластиковой тары. Эксперты ожидают восстановления баланса на рынке с возобновлением […]

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Стоимость моноэтиленгликоля в Европе остается высокой из-за подорожания сырья для него и дефицита продукта на рынке на фоне восстановления спроса со стороны производителей пластиковой тары. Эксперты ожидают восстановления баланса на рынке с возобновлением нормальной работы основных производителей этиленгликоля после ряда форс-мажоров, но это может занять несколько недель, во время которых цены будут расти.

Европа определила контрактную цену на моноэтиленгликоль (МЭГ) на июнь. По данным отраслевого портала ICIS, она была полностью подтверждена на уровне 855 € за тонну, что на 7,5% выше показателей предыдущего месяца.

При этом стоимость продукции на июнь зафиксировалась одновременно с майской ценой, которая была сформирована с задержкой из-за неопределенности со стоимостью сырья – этилена.

В России, по данным ICIS, спотовые цены на МЭГ во вторую неделю июня стабилизировались несмотря на признаки обильного внутреннего предложения и слабого спроса. СИБУР воздержался от изменения цены, установленной на уровне 106 тысяч рублей за тонну. «Казаньоргсинтез» пока не объявлял свои цены на МЭГ на июнь.

Алексей Егорычев, генеральный директор «Гликоли.ру»

То, что цена не меняется, значит только одно – производители этиленгликоля ведут переговоры и заключают контракты с основными крупными потребителями перед началом сезона. Окно возможности, когда стоимость еще низкая, вот-вот закроется, поэтому закупать продукту нужно сейчас. Лучше на две недели раньше, чем на день позже.

Повышающая динамика сформировалась на европейском рынке МЭГ во второй половине мая из-за роста цен на начальное сырье, нафту и сжиженные углеводородные газы (СУГ) и продукт их переработки, этилен – сырье для производства моноэтиленгликоля.

Так, базовая цена европейского контракта на этилен в июне составила 1080 € за тонну, что на 30 € превышает майский уровень и является максимумом за последние два с половиной года.

Еще одним существенным фактором, поддерживающим стоимость МЭГ на высоких уровнях, стала активизация спроса со стороны крупнейшего сектора его потребления – производителей полиэтилентерефталата (ПЭТ).

До этого спрос со стороны производителей ПЭТ снижался в течение нескольких месяцев, негативно влияя и на цены. Но сейчас его стоимость растет, а цена на многие полимеры и вовсе находится на исторических максимумах.

Ключевая причина такой динамики – череда форс-мажоров в США, которые являются крупнейшим в мире производителем нефтехимической продукции. В феврале и марте в стране прошли аномальные заморозки, которые вызвали проблемы с электроснабжением и привели более чем к 70 инцидентам на заводах таких гигантов как Ineos, LyondellBasell, Formosa Plastics и Dow Chemical.

Приостановка производства привела нарушению цепочек поставок сырья и полимеров потребителям, отголоски которой ощущаются до сих пор.

Эксперты ожидают, что по мере улучшения темпов работы нефтеперерабатывающих заводов, снятия ограничений COVID-19, внедрения вакцин и стабилизации многих промышленных секторов стоимость нефтехимической продукции снизится, но пока до этого далеко.

Появляются все новые факторы давления на конъюнктуру в секторе МЭГ. Окончательно укрепило в отрасли тенденцию к росту цен и спроса в Европе объявление в середине мая Еврокомиссией размера возможных антидемпинговых мер против двух крупнейших поставщиков на рынок ЕС – США и Саудовской Аравии.

Расследование в отношении стран началось в октябре 2020 года по жалобе внутренних производителей на демпинг со стороны иностранных поставщиков. 14 мая стало известно, что пошлины на импорт моноэтиленгликоля для саудовских компаний могут составить 11,1%, а для американских поставщиков – от 8,5% до 52%, что полностью закроет европейский рынок для отдельных производителей.

Подробнее об этом мы рассказали в статье «США и Саудовской Аравии грозит потеря европейского рынка МЭГ».

Окончательные меры будут объявлены в начале декабря, но уже сейчас перспектива потерять двух крупнейших поставщиков моноэтиленглиголя на европейский рынок и испытать его дефицит напугала игроков рынка ЕС и поддержала рост цен.

Спотовые котировки подскочили из-за неопределенности предложения и продолжали расти в течение недели до 28 мая, когда они достигли уровня в 744 € за тонну.

Впрочем, даже возможное ограничение поставок моноэтиленгликоля со стороны США и Саудовской Аравии, а также ограничения внутреннего производства не смогли вернуть спотовые котировки к пиковым значениям марта, когда в первые две недели месяца цены доходили до исторического максимума в 890 € за тонну.

С того времени стоимость МЭГ неизменно корректировалась вниз и ни разу не превышала 750 € за тонну. После пика в конце мая верхние котировки также вышли на плато в 730 € за тонну.

Но все же спотовый сектор до сих пор не справился с этим потрясением, так что цены на нем находятся в широком диапазоне в зависимости от происхождения продукта и сроков доставки.

Теперь, когда озвучены предварительные итоги антидемпингового расследования, на рынке была бы возможна корректировка, но ситуацию в Европе дополнительно осложнила остановка производств более 100 внутренних поставщиков нефтехимии на техническое обслуживание на срок от 10 до 95 дней.

Такое большое количество ремонтов связано с тем, что заводы работали без остановки и сверхурочно во второй половине года, когда были сняты антиковидные ограничения, а сроки техобслуживания оборудования сдвинулось на 2021 год.

Угроза дефицита из-за остановки импорта из США и Саудовской Аравии, которые уже переориентировали часть объемов из Европы в Китай, заставила европейских потребителей искать дополнительные объемы моноэтиленгликоля в странах Азии, где уже законтрактованы существенные объемы, которые прибудут в ЕС в июле-августе.

С учетом этого эксперты допускают дальнейший постепенный рост стоимости МЭГ в мире на ближайшую перспективу. А рост глобальных котировок приведет к увеличению стоимости этого продукта и в России, где и так цена несколько месяцев остается на исторических максимумах.

Чтобы не проспустить важных новостей, подписывайтесь на нашу рассылку в форме ниже и узнавайте обо всем первыми!