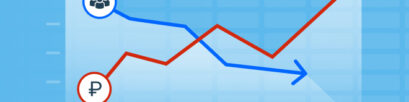

Приближение к новым пикам цен на моноэтиленгликоль привело к кризису на рынке антифризов. Покупатели МЭГ на фоне растущей себестоимости своего товара вынуждены повышать цены, теряя спрос. С учетом, что стабилизации ситуации не предвидится, производители антифриза готовы обратиться в Правительство с требованием ввести ограничительные меры на экспорт моноэтиленгликоля из России.

Приближение к новым пикам цен на моноэтиленгликоль привело к кризису на рынке антифризов. Покупатели МЭГ на фоне растущей себестоимости своего товара вынуждены повышать цены, теряя спрос. С учетом, что стабилизации ситуации не предвидится, производители антифриза готовы обратиться в Правительство с требованием ввести ограничительные меры на экспорт моноэтиленгликоля из России.

Российским производителям охлаждающих жидкостей с начала года пришлось поднять цены на свою продукцию более, чем в 1,5 раза. Из-за этого, по их данным, спрос на антифризы снизился примерно на треть. Покупатели, особенно в среднем ценовом сегменте, предпочитают экономить на замене, и только доливают жидкость в систему охлаждения.

В автомобильном секторе продолжается стагнация – в сентябре 2021 года спрос на легковые и легкие коммерческие машины упал на 22,6%. Эта ситуация также отражается на уровне потребления и грозит масштабным кризисом в российском секторе антифризов.

Основной причиной роста стоимости охлаждающих жидкостей стало подорожание моноэтиленгликоля. Цена на внутреннем рынке напрямую коррелирует с мировыми котировками.

Последний раз таких уровней стоимость МЭГ достигала в начале апреля. Если текущая динамика сохранится, то к концу года можно ждать новых ценовых рекордов.

Пока исторический максимум – $1050 за тонну, достигнутый в марте 2021 года. Но и он может быть пройден, если сохранится ключевой фактор роста – дефицит моноэтиленгликоля на основных рынках потребления, включая Россию.

В разных странах в этом году нашлась своя причина сокращения производства и импорта МЭГ, что поддерживало рост цен. Американская нефтегазохимическая промышленность за последние несколько месяцев серьезно пострадала от природных катаклизмов.

В начале года производства в ключевых регионах по переработке углеводородов – Техасе и Луизиане – закрывались из-за аномальных морозов. В августе-сентябре они пострадали от урагана Лаура, последствия которого до конца не устранены до сих пор. С учетом, что США являются одними из ключевых мировых поставщиков МЭГ, многонедельные простои производств нарушили всю глобальную цепочку поставок.

Усиливали этот дисбаланс спроса и предложения введенные в Европе антидемпинговые меры в отношении крупнейших импортеров МЭГ в регион – США и Саудовской Аравии. Европейская комиссия по инициативе внутренних поставщиков, которые жаловались на нерыночные условия поставок, провела расследование, подтвердив в июне, что американские и саудовские компании нарушили законодательство ЕС.

Те, в свою очередь, не дожидаясь обвинительного вердикта европейского регулятора, перенаправили свои объемы в Азию, что привело к масштабному дефициту моноэтиленгликоля в Евросоюзе, который, с учетом ряда остановов на внутренних производствах, сохраняется до сих пор.

Единой проблемой для всех товарных рынков стало нарушение логистических цепочек из-за коронавируса и связанных с пандемией ограничений. Из-за нехватки контейнеров, фрахт в основных мировых портах подорожал до пяти раз, что также не могло не сказаться на конечной стоимости.

Новым негативным фактором на рынке МЭГ стал энергетический кризис в Китае, где также начали закрываться нефтегазохимические заводы. В рамках активной декарбонизации страна ввела ограничения на потребление угля для производства электричества.

Но растущая промышленность не уложилась в выделенную квоту и столкнулась с ограничениями поставок энергии.

Из-за остановок многих крупных предприятий предложение МЭГ на мировом рынке дополнительно сократилось. Неопределенность перспектив на азиатском направлении вызвала ажиотажный спрос на моноэтиленгликоль, который потребители стали закупать впрок, дополнительно усугубляя дефицит и задирая цены.

Не стал исключением и рынок России. На середину сентября спрос на моноэтиленгликоль впятеро превышал обычный уровень потребления из-за опасений потребителей дальнейшего ухудшения ситуации.

«После объединения единственных внутренних поставщиков МЭГ – СИБУРа и ТАИФа, на рынке сложилась монополия, так что единственный игрок может диктовать свои условия», – отмечают производители антифризов.

Подробнее о том, как завершилось слияние СИБУР и ТАИФ, читайте в статье «СИБУР и ТАИФ объединились. Что будет с рынком гликолей?»

Также переработчики моноэтиленгликоля жалуются, что компании предпочитают экспортировать МЭГ с учетом рекордных цен в Европе и на других крупнейших рынках. Производители охлаждающих жидкостей готовы обратиться в Правительство с просьбой об ограничении их экспорта, а также с жалобой на необоснованный рост цен в Федеральную антимонопольную службу, если критическая ситуация с закупкой этиленгликоля сохранится.

Также производители антифризов отмечают, что, помимо подорожания МЭГ, вдвое выросла цена на пластиковую упаковку из полиэтилена. Он, как и этиленгликоль, делается из одного сырья – этилена. Возникает межпродуктовая конкуренция, так как нефтехимические производители, имеющие в своем портфеле оба направления, могут выбирать, какой товар выпускать, исходя из ценовой ситуации.

Также объемы моноэтиленгликоля на себя перетягивает основной сектор его потребления – производство полиэтилентерефталата (ПЭТФ). Спрос и цены на этот пластик также находятся на пиках, особенно с учетом новой волны коронавируса по всему миру.

Но ситуация в этом секторе остается спокойной, так как выпуском ПЭТФ в основном занимаются крупные компании, которые зачастую сами же выступают поставщиками сырья, так что могут перераспределить затраты внутри группы.

В то время как на рынке антифризов есть всего несколько масштабных производителей – тройка лидеров занимает 70% рынка. Еще около четверти рынка занимают мелкие поставщики, которым трудно выдержать резкий рост цен на сырье и получить дополнительное заемное финансирование.

При этом рост себестоимости продукции добросовестных производителей усиливает их конкуренцию с поставщиками контрафактного товара на базе опасных глицерина и метанола – они могут позволить себе демпинговать.

Законодательно бороться с ними на данный момент невозможно, так как подобная продукция, хоть и не соответствует ГОСТу, не запрещена. Антифриз на основе слишком вязкого глицерина и химически агрессивного к деталям автомобиля метанола опасен не только для машины, но и для здоровья ее владельца. При нагреве эти вещества могут образовывать ядовитые соединения.

Эксперты с учетом всех сложившихся факторов ждут снижения цен и возвращения баланса спроса и предложения не раньше середины 2022 года. При этом они напоминают, что всегда могут возникнуть дополнительные трудности в виде всплесков заболевания коронавирусом и новых локдаунов.

Мы продолжаем следить за ситуацией. Чтобы ничего не пропустить, подписывайтесь на нашу рассылку в форме ниже.

Технический прогресс, высокая конкуренция и экологические требования в промышленности должны быть залогом того, что потребитель получит качественный продукт.

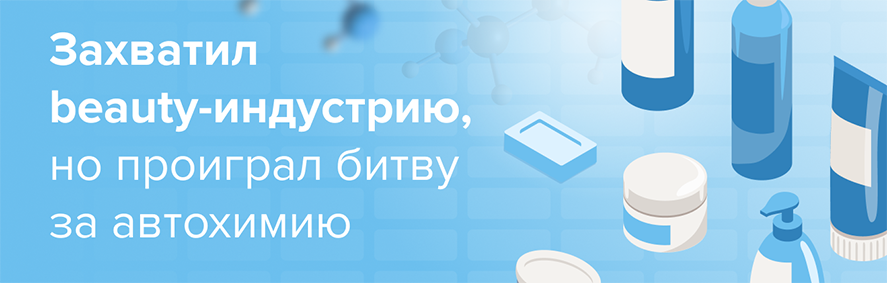

Технический прогресс, высокая конкуренция и экологические требования в промышленности должны быть залогом того, что потребитель получит качественный продукт. Но на любом рынке есть риск купить товар, на котором производитель сэкономил в ущерб характеристикам. Особенно остро эта проблема стоит в секторе антифризов, где подорожание основного сырья – этиленгликоля – привело к появлению суррогатов на опасном глицерине.

Последний год для рынка моноэтиленгликоля, который используется для производства полиэтилентерефталата (сырье для пластиковой тары) и различных охлаждающих жидкостей, стал уникальным. Сочетание сразу нескольких факторов от локдаунов на фоне коронавируса до природных катаклизмов, привело к рекордным всплескам цен на МЭГ (до 1 тыс. евро за тонну).

С начала года стоимость этого продукта если снижалась, то не существенно и ненадолго, в течение нескольких месяцев превышая многолетние средние значения. Особенно сильно такая динамика ударила по высококонкурентному рынку антифризов и теплоносителей, где сотни производителей были вынуждены сокращать издержки и повышать цены. В попытках получить максимальную прибыль при минимальных затратах некоторые недобросовестные поставщики перешли с моноэтиленгликоля на менее дорогое сырье – глицерин, убеждая, что это вещество не только эффективно, но и более безопасно, что является грубым обманом.

Глицерин, трехатомный спирт без запаха и со сладким вкусом, был впервые синтезирован еще в 1779 году шведским химиком Карлом Вильгельмом Шееле при нагревании оливкового масла с оксидом свинца. Более широкое распространение глицерин получил после середины 19 века, когда началось его промышленное производство. Изначально ключевой сферой его применения была фармакология, но уже к началу 20 века он с развитием инженерных систем и машиностроения стал основой охлаждающей жидкости.

Сто лет назад глицерин размешивали с водой, что позволяло рабочей жидкости выдерживать без замерзания температуры до 40 градусов ниже нуля и нагревание до 250 градусов без кипения. Но уже тогда потребители столкнулись с серьезными проблемами при использовании такой смеси – она была недостаточно текучей, чтобы обеспечивать стабильное и равномерное охлаждение. К тому же, прокачать разбавленный водой глицерин по системе могли только очень мощные насосы. В ходе экспериментов был найден новый состав антифриза, в котором растворителем глицерина выступал этанол или метанол, но и он не решил критических проблем при использовании подобных смесей.

Уже в середине 20 века дефицитный и дорогой на тот момент глицерин из состава охлаждающих жидкостей вытеснил другой спирт – этиленгликоль, который хоть и был открыт в 1859 году, долго не мог найти применение. Но перед Второй мировой войной он вошел сначала в состав динамита, а потом стал основой антифризов, что неудивительно – он в 67 раз менее вязкий, чем глицерин и почти не имеет его других недостатков.

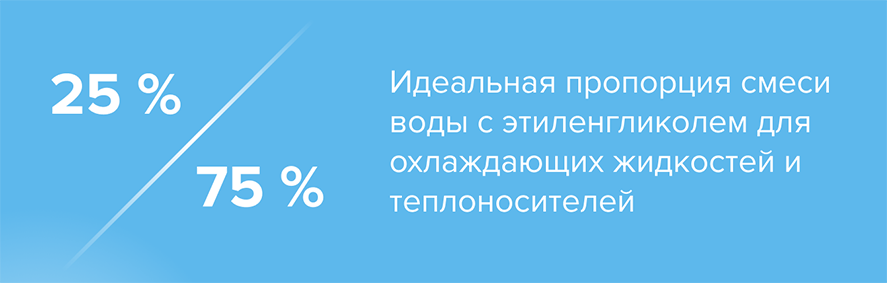

Такая жидкость не замерзает вплоть до 75 градусов ниже нуля. Но и при замерзании МЭГ в таком составе не дает воде превратиться в ледяной монолит – он формирует отдельные ледяные кристаллы, которые не мешают начать прокачку смеси при холодном запуске и исключают разрушение агрегатов из-за расширения льда.

Ключевым недостатком антифризов на основе этиленгликолей изначально являлась высокая химическая агрессивность по отношению к деталям двигателя, но производители давно научились исправлять эту проблему за счет добавления в состав охлаждающих жидкостей ингибиторов коррозии, которые замедляют окисление МЭГ. Так что с момента его широкого промышленного производства в 1950-ых годах ничего лучше этиленгликоля для использования в составе охлаждающей жидкости так и не изобрели.

На данный момент жидкости на основе моноэтиленгликоля настолько эффективны и безопасны, что применяются также в качестве противообледенительного средства в авиации.

Несмотря на это, спустя десятилетия, на российском рынке все чаще стали появляться охлаждающие жидкости и теплоносители на основе глицерина, которые могут быть почти вдвое дешевле аналогов на базе МЭГ. Хотя еще во времена СССР был введен ГОСТ 28084-89, согласно которому только гликоли в определенном процентном соотношении с конкретными дополнительными веществами могут быть основой для антифриза.

Применение глицериновых смесей может привести ко многим негативным последствиям для техники и здоровья человека. Ситуация в России усугубляется еще и качеством самого глицерина. Если в Европе, где это вещество сейчас производится в основном как побочный продукт биотоплива, степень его очистки стремится к 100%, то в РФ этот показатель намного ниже – примеси в конечном продукте могут приводить к непредсказуемым реакциям. Европейские производители под давлением глобальной экологической повестки и для снижения углеродного следа возвращаются к использованию глицерина в охлаждающих жидкостях, но делают это не для снижения их стоимости. Они добавляют в состав специальные присадки, которые исключают термическое разложение и снижают до безопасных параметров вязкость состава.

Применение охлаждающей жидкости с глицерином в автомобиле грозит поломкой двигателя:

Как отмечает независимый отраслевой эксперт, для разбавления вязкого глицерина в антифризах и теплоносителях чаще всего используется ядовитый метанол, так как он стоит дешевле более безопасного этанола. Это вещество закипает уже при 65 градусах, поэтому его добавление снижает температуру кипения готовой смеси. При длительном нагреве образуется конденсат и воздушные пробки, что снижает эффективность работы всей системы из-за ухудшения теплообмена. По этой же причине смесь становится взрывоопасной, так как температура вспышки опускается до 112 градусов.

Метанол как сильный растворитель вызывает коррозию и разрушение деталей, с которыми соприкасается смесь на его основе. Так что глицериновый теплоноситель не может использоваться в системах с деталями из неполярной резины и отдельных марок пластмасс. Но, отмечает эксперт, еще более серьезный вред такие смеси могут нанести здоровью потребителя, так как в процессе термического разложения глицерина образуется смесь органических кислот, включая летучий ядовитый канцероген – акролеин и ацетон.

Несмотря на такие опасности сейчас в России использование охлаждающих жидкостей и теплоносителей на основе глицерина не запрещено. Такая продукция не соответствует действующему ГОСТу, но производители могут выпускать ее по собственным техническим условиям. Так что забота о безопасности техники и собственного здоровья ложится на потребителя, которого не должны обмануть обещания высокой экологичности и экономичности товаров с использованием глицерина.

Объединенная компания получила контроль над всеми площадками по производству гликолевых продуктов в РФ. Разбираемся с рисками и находим несколько плюсов.

Объединенная компания получила контроль над всеми площадками по производству гликолевых продуктов в РФ. Разбираемся с рисками и находим несколько плюсов.

Об интересе к объединению и общих контурах соглашения СИБУР и ТАИФ объявили в апреле. На завершение сделок подобного масштаба обычно отводят несколько лет – ведь на кону огромные деньги и будущее бизнесов, а согласовать нужно множество важнейших вопросов. Сообщение сторон о досрочном завершении объединения, опубликованное в конце сентября, стало настоящей сенсацией. Новый этап развития отечественной нефтехимии уже наступил.

Акционеры ТАИФ получают 15-процентную долю объединенной компании в обмен на 50%+1 акцию АО «ТАИФ». Оставшуюся часть акций СИБУР оплатит выпусками биржевых облигаций. Объединенная компания консолидирует все акции группы ТАИФ, основными активами которой являются «Нижнекамскнефтехим», «Казаньоргсинтез» и ТГК-16.

«Объединение лидеров нашей индустрии создает принципиально другие возможности для качественного роста российской нефтегазохимической отрасли. Прежде всего мы говорим об объединении компетенций, энергии, амбиций. Это хорошая основа для того, чтобы вырасти в одного из глобальных лидеров», – прокомментировал соглашение председатель правления ПАО «СИБУР Холдинг» Дмитрий Конов. И стороны сделки, и эксперты уверены, что объединенной структуре по силам бороться за место в топ-5 мировых производителей нефтехимической продукции.

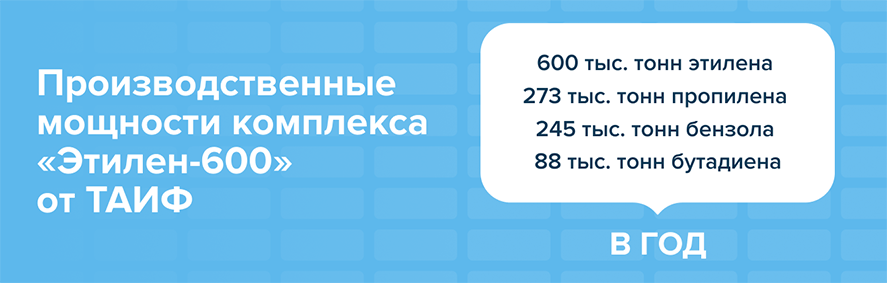

СИБУР подтверждает, что инвестпрограмму ТАИФ на 20 млрд $ реализуют в полном объеме. Один из крупнейших проектов ТАИФ – комплекс «Этилен-600» на «Нижнекамскнефтехиме». Производство, годовые мощности которого рассчитаны на переработку 1,8 млн тонн нафты с получением 600 тыс. тонн этилена, 273 тыс. тонн пропилена, 245 тыс. тонн бензола и 88 тыс. тонн бутадиена, должны ввести в строй в 2023 году.

Представители экспертного сообщества считают, что приобретение ТАИФ делает СИБУР привлекательнее для инвесторов в преддверие возможного IPO, вопрос о котором менеджмент компании прорабатывает с 2018 года. Выход на биржу позволит привлечь средства для завершения инвестпрограмм: помимо проектов ТАИФ нужно профинансировать строительство Амурского газохимического комплекса. Стоимость объекта, который должен быть готов к запуску в 2025 году, оценивают в 9–10 млрд $.

Главным итогом сделки для российского рынка гликолей является концентрация 100% производства линейки гликолевых продуктов (МЭГ, ДЭГ, ТЭГ) у СИБУР. К мощностям завода «Сибур-Нефтехим» в Дзержинске, который способен выпускать порядка 320 тыс. тонн гликолей в год, прибавились «Нижнекамскнефтехим» и «Казаньоргсинтез» с совокупным годовым объемом до 80 тыс. тонн гликолей. Опасения участников рынка связаны с возможностью единственного производителя завышать цены в условиях неконкурентной среды. Впрочем, «гликольный» сегмент не уникален – схожие тревоги и у покупателей других продуктов нефтехимии, производство которых теперь в основном или полностью у СИБУР.

«Думаю, что в результате получим мощную монополию, которая, конечно, будет немного сильнее на международном рынке, но за которой нужно будет пристально следить на рынке внутреннем, чтобы вдруг не выросли цены на продукцию, ведь такой соблазн, безусловно, будет», – сообщил РБК управляющий партнер экспертной группы Veta Илья Жарский.

«Для российской индустрии разрастание одной компании, появление гиганта и исчезновение конкуренции вряд ли будет хорошо. Но это уже вопрос для наших федеральных отраслевых регуляторов», – высказался исполнительный директор экспертно-аналитического центра союза нефтегазопромышленников Анатолий Замрий в интервью «Бизнес online».

Покупатели гликолей связывали рост стоимости продукта с объединением СИБУР и ТАИФ еще в первой половине сентября, до формального завершения сделки. Об этом, приводя мнение представителя компании «Нафтахим» (выпускает антифризы), писал «Коммерсантъ».

Между тем, российский антимонопольный регулятор летом согласовал объединение гигантов нефтехимии при условии соблюдения СИБУР ряда предписаний. ФАС, в частности, рекомендовала «реализовывать товары только на конкурентных условиях с помощью прозрачных ценовых индикаторов» и не рекомендовала «ущемлять права своих контрагентов при заключении сделок на поставку». Еврокомиссия, которая в рамках антимонопольного законодательства ЕС оценивает слияние крупных компаний, также одобрила объединение СИБУР и ТАИФ.

Формальным поводом для повышения цен на любой продукт может стать его дефицит. СИБУР объективно заинтересован в увеличении объемов выпуска гликолевых продуктов – жидкости востребованы рынком, для их производства нужна не самая сложная технология. Согласно Годовому отчету компании, в 2020-м продажа гликолей обеспечила 17% выручки линейки «Пластики и продукты органического синтеза». «Сибур-Нефтехим» в этом году объявил о запуске программы реконструкции производства окиси этилена и гликолей с увеличением мощности по эквивалентной окиси этилена с 900 до 1067 тонн в сутки и ростом годового объема до 355,670 тыс. тонн.

СИБУР также заявил, что у объединенной компании не может быть планов по принципиальному изменению ассортимента продуктов, выпускаемых «Казаньоргсинтезом» и «Нижнекамскнефтехимом» – это значит, что производство гликолей на этих площадках продолжится.

Фактором, который может работать на снижение отпускной стоимости гликолей, является уменьшение производственных и логистических издержек, которые в итоге дают меньшую себестоимость. Единый контур управления позволяет по-новому организовать маршруты и способы поставки сырья, а также оптимизировать процессы планирования, производства и отгрузки продукта. У объединенной компании больше ресурсов чтобы оперативнее решать вопросы с доступом покупателей к нужным объемам поставок.

Подведем итоги. Главное опасение покупателей связано с возможным повышением стоимости продукта в условиях отсутствия конкуренции. Риск существует и полностью исключить его невозможно. Вместе с тем, мы нашли несколько доводов за то, что объединение СИБУР и ТАИФ само по себе не станет причиной повышения стоимости продукта:

Считаем, что в любом случае моментального эффекта от объединения производителей гликолей ждать не нужно. Интеграция процессов больших бизнесов может занять несколько месяцев – в ближайшее время на цены будут влиять совсем другие факторы. В числе главных – инфляция, нестабильная ситуация с поставками гликолей в Европе, сезонные колебания спроса.

Надеемся, что объединение СИБУР и ТАИФ в стратегической перспективе окажется выгодным для всех участников нашего рынка – цены будут менее волатильными, а нужные объемы МЭГ, ДЭГ и ТЭГ станут доступнее.

Подписывайтесь на рассылку, чтобы получать свежие материалы первыми. Давайте вместе следить за ситуацией!

Мучения по контрактным поставкам в Европе еще не закончились, энергокризис завышает стоимость тонны продукта за границей, а СИБУР не снижает ее внутри страны.

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Мучения по контрактным поставкам в Европе еще не закончились, энергокризис завышает стоимость тонны продукта за границей, а СИБУР не снижает ее внутри страны. Разбираемся, когда ждать стабильности и лучших цен.

Европейский рынок моноэтиленгликоля (МЭГ) по-прежнему живет без контрактных цен. Последний раз условия контрактации продавцы и покупатели подтверждали в августе – 910 € за тонну (+ 35 € к июлю). По данным аналитического портала ICIS, договариваться мешает неопределенность, связанная с растущими издержками производителей: цены на энергоносители в Европе «взлетели» в течение месяца, также подорожал и ключевой компонент для выпуска МЭГ – этилен. Базовая контрактная цена этилена в октябре возросла на 25 €.

Напомним, что для нового контракта нужно соглашение продавцов и покупателей в формате хотя бы 2+2. В ICIS отмечают, что участники европейского рынка рассчитывают, что октябрьский контракт все же будет заключен: отсутствие договоренностей затрудняет планирование бизнеса.

Ценовая динамика спотовых сделок с МЭГ в первой половине месяца в ЕС зависела от способа поставки товара. Так, тонна продукта на условиях CIF NWE T2 (когда товар погружен на транспортное средство в порту) стоила 795–830 €, тогда как месяц назад средняя цена была в диапазоне 740–760 €. В сегменте же поставок автотранспортом на условиях FCA NWE T2 (заказчик получает «очищенный» от экспортных пошлин груз) разброс предложений несколько скорректировался – 830–850 € за тонну продукта в первой декаде октября к 830–860 € за аналогичный период сентября. Общая тенденция спотовых цен – повышение.

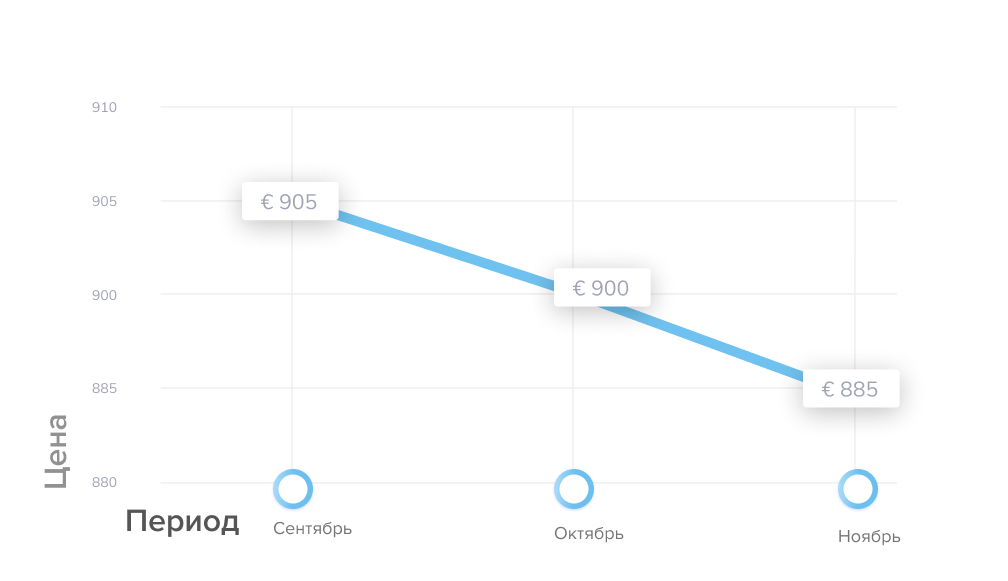

ICIS не изменила прогноз на ближайший период, который был озвучен в сентябре: контрактная цена тонны МЭГ в октябре – 900 € и 885 € на ноябрь.

В РФ умеренно позитивный тренд для покупателей МЭГ: СИБУР не менял отпускные цены, оставив их на уровне 100 000 рублей за тонну (включен НДС 20%). ICIS отмечает, что ситуация с доступностью продукта улучшилась. Это повлияло на корректировку спотовых цен в сторону уменьшения по нижней границе: 98 000–107 000 рублей против 99 000–106 000 месяцем ранее.

В ценовых обзорах мы всегда подчеркиваем, что внутренние российские цены на МЭГ сильно зависят от европейских котировок и, в принципе, следуют за ними. Однако сейчас на рынок МЭГ в РФ и ЕС влияют разнонаправленные факторы, которые на коротком отрезке дают меньшую корреляцию ценообразования.

Повышение цены на природный газ в странах ЕС стало шоком для покупателей – в некоторые дни торгов стоимость приближалась к 2 000 $ за 1 кубический метр. В среднем газ подорожал для европейцев в четыре раза с начала года. Стоимость газа влияет на затраты при производстве основных промышленных товаров – в том числе и продуктов нефтегазохимического контура.

Между тем, на фоне проблем китайской нефтехимии, ситуация на европейских целевых рынках выглядит, пожалуй, даже неплохо. Дефицит электроэнергии привел к полной остановке или существенному сокращению производства нефтехимических заводов КНР. Китайский экспорт МЭГ может быть перенаправлен на внутренний рынок, интерес к поставкам объемов извне для нужд китайских потребителей МЭГ объективно возрастает. Это, вероятно, окажет влияние на логистические потоки МЭГ и ценообразование.

На этом фоне рынок нефтегазохимических продуктов в РФ напоминает островок стабильности. Ситуация с доступностью МЭГ улучшилась в том числе и за счет перенаправления экспортных объемов МЭГ СИБУР на внутренний рынок. Это, в частности, повлияло на стабилизацию отпускных цен СИБУР и спотовых предложений.

Подтвержденное и оформленное в конце сентября приобретение СИБУР корпорации ТАИФ (управляет производителями МЭГ – заводами «Казаньнефтеоргсинтез» и «Нижнекамскнефтехим») также способна оказать позитивное влияние на цены. Оптимизация цепочек поставок сырья, загрузки и управления производством, в также внедрение единых стандартов хранения, логистики и сбыта на горизонте от полугода способны уменьшить себестоимость тонны МЭГ и всей линейки гликолевых продуктов.

В заключение дадим набор других факторов, которые на коротком отрезке во второй половине октября и в начале ноября будут влиять на ценообразование МЭГ в России.

Факторы роста стоимости:

Факторы стабилизации и снижения стоимости:

Эти факторы разнонаправленные и в определенной степени уравновешивают друг друга. 2021 год приучил к неожиданностям в продажах МЭГ. Если не случится форс-мажоров, то российские цены сохранят тренд на стабилизацию и умеренное снижение. Резкого удешевления МЭГ в течение месяца не нужно ждать даже при самых оптимистических сценариях.

Мы постоянно мониторим цены и фиксируем все, что может повлиять на ценообразование для МЭГ. Подписывайтесь на рассылку, чтобы ничего не пропустить. Будем на связи!

Без этиленгликоля вряд ли жизнь вокруг нас была бы такой же яркой, как сейчас. Он входит в состав подавляющего большинства современных красок, в том числе промышленного и специального назначения.

Без этиленгликоля вряд ли жизнь вокруг нас была бы такой же яркой, как сейчас. Он входит в состав подавляющего большинства современных красок, в том числе промышленного и специального назначения.

Благодаря невероятным свойствам растворителя, ему довольно сложно найти замену. Именно гликолевые компоненты позволили создать краски, устойчивые к атмосферному и механическому воздействию.

Этиленгликоль и его производные под собирательным названием гликолевых эфиров применяют в качестве растворителей и пластификаторов в лакокрасочных материалах с 1920-х гг.

Тогда американская компания Carbide & Carbon Chemicals Corp. зарегистрировала торговую марку Cellosolve, что по-русски означает этилцеллозольв – моноэтиловый эфир этиленгликоля, или этилгликоль.

Вещество в виде бесцветной прозрачной жидкости с характерным спиртовым запахом оказалось исключительно удачным в качестве растворителя: с ним смешиваются практически все известные составляющие красок даже при комнатной температуре.

Слово «целлозольв» приобрело в английском языке свойства нарицательного названия, то есть из наименования конкретного бренда превратилось в имя всего класса продукции, точно так же как Xerox, Thermos или Photoshop.

Этилцеллозольв и аналогичные гликолевые эфиры позволяют смешивать с водой компоненты, которые в обычном состоянии между собой не смешиваются. Их используют в полиэфирных, эпоксидных, мочевино-формальдегидных красках, которые отличаются выдающимися атмосферо- и износостойкостью.

Они используются при покраске уличных фасадов, стен, автомобилей, бытовой техники, металлических изделий, мебели, словом, – почти всего, на чем в течение дня может остановиться человеческий взгляд.

Этилгликоль используется не только для производства красок. С его помощью производятся:

И в том числе благодаря этилгликолю, живопись середины прошлого века получила второе дыхание.

В 1950-х годах в области производства красок для художников произошла практически революция. В эмалевых и акриловых красках гликоли выполняют функции замедлителей – снижают скорость испарения воды и тем самым позволяют дольше работать с ней.

Первая линейка водорастворимых акриловых красок была произведена в 1954 году и получила название Liquitex®. У истоков стоял Генри Левисон – основатель компании Permanent Pigments и химик по образованию.

При создании продукта он активно консультировался с художниками, некоторых из них нанимая на работу. Благодаря этому, новые краски обладали характеристиками, необходимыми для тех, кто занимался живописью.

Они давали прозрачное и эластичное покрытие, ими было легко работать, наносить сразу на подложки, разбавлять водой и быстро сушить. И главное – они не разрушались под ультрафиолетом так сильно, как другие краски.

При помощи акрила в 1950-х годах новую жизнь получили некоторые направления абстракционизма в художественной живописи, а сегодня гликолевые эфиры — самый распространенный тип коалесцирующих растворителей (улучшает пленкообразование) для этого типа красок.

Пандемия поспособствовала более активному развитию рынка лаков и красок. Люди, оказавшиеся запертыми дома, поняли, насколько важно сделать окружающее пространство уютным. Число ремонтов и, соответственно, продаж красок для дома.

В 2020 году объем мирового рынка лакокрасочных материалов оценивался в 200 млрд $, к 2025 году ожидается рост до 260 млрд $. В свою очередь, рынок этиленгликоля в 2020-2027 годах должен увеличиться с 31 млрд $ до 38 млрд $, из них порядка 15–20% придется на гликолевые эфиры, спрос на которые подогревается в первую очередь производителями лаков и красок.

Мы регулярно делимся интересными фактами из мира этиленгликоля и его сопродуктов! Подписывайтесь на рассылку в форме ниже, чтобы ничего не пропустить!

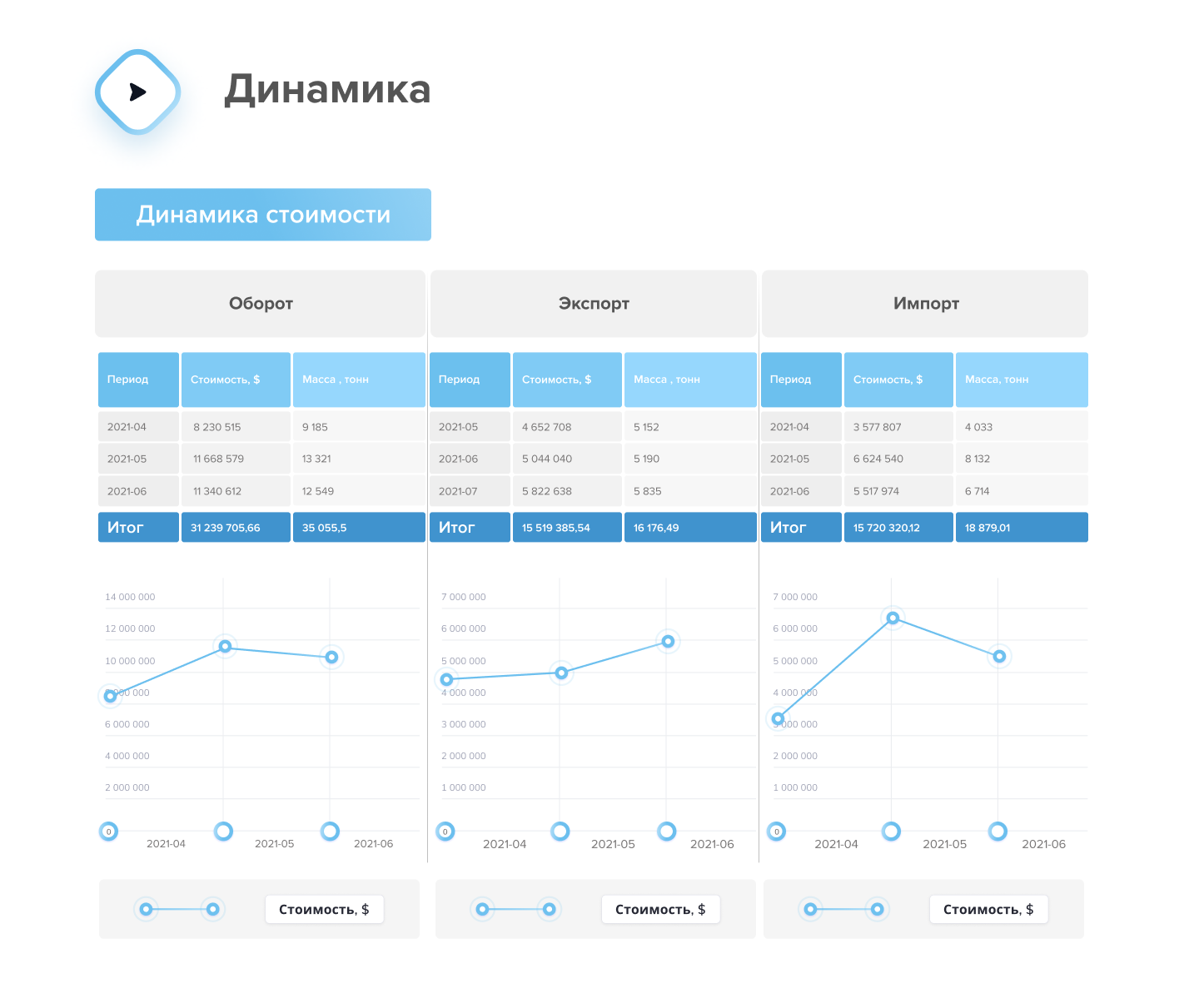

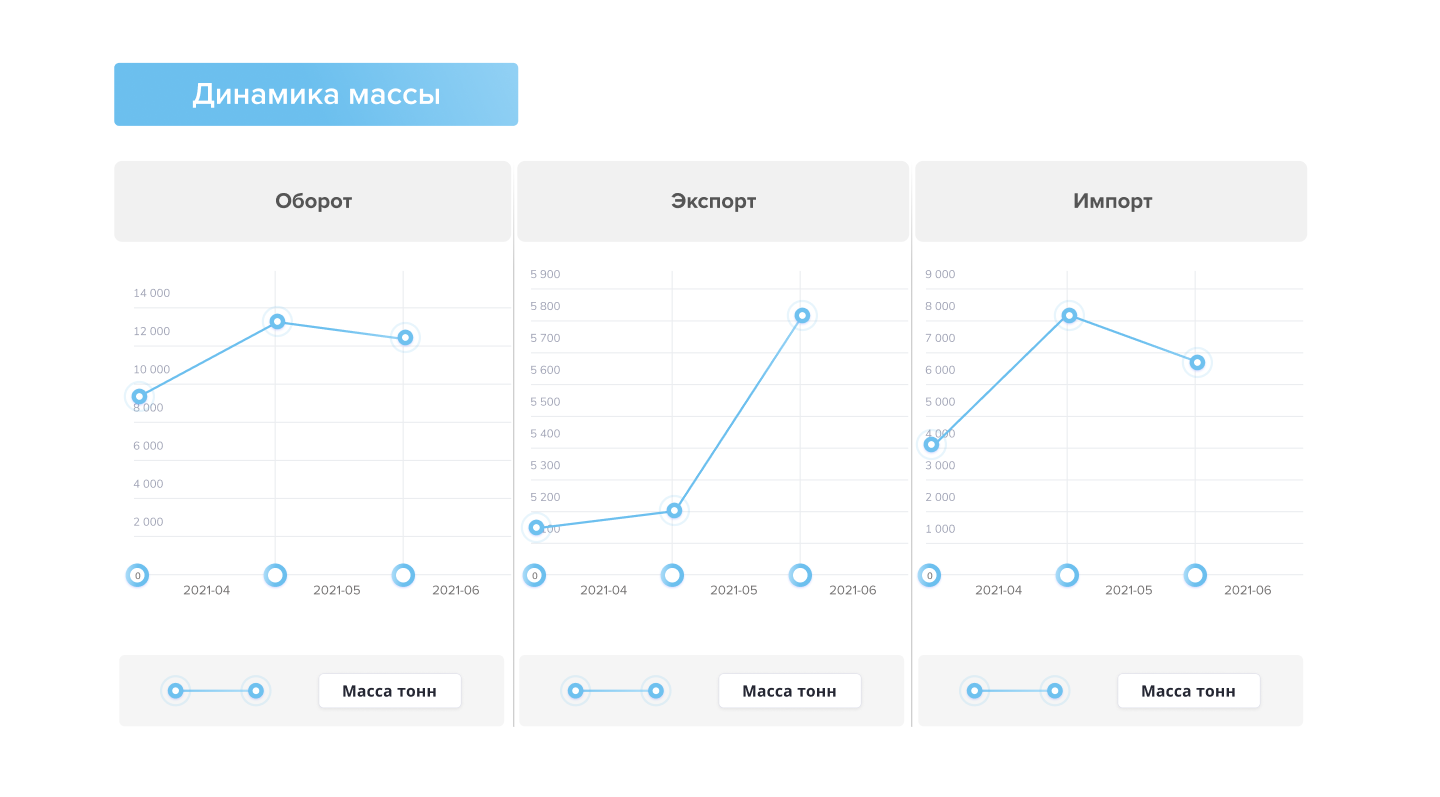

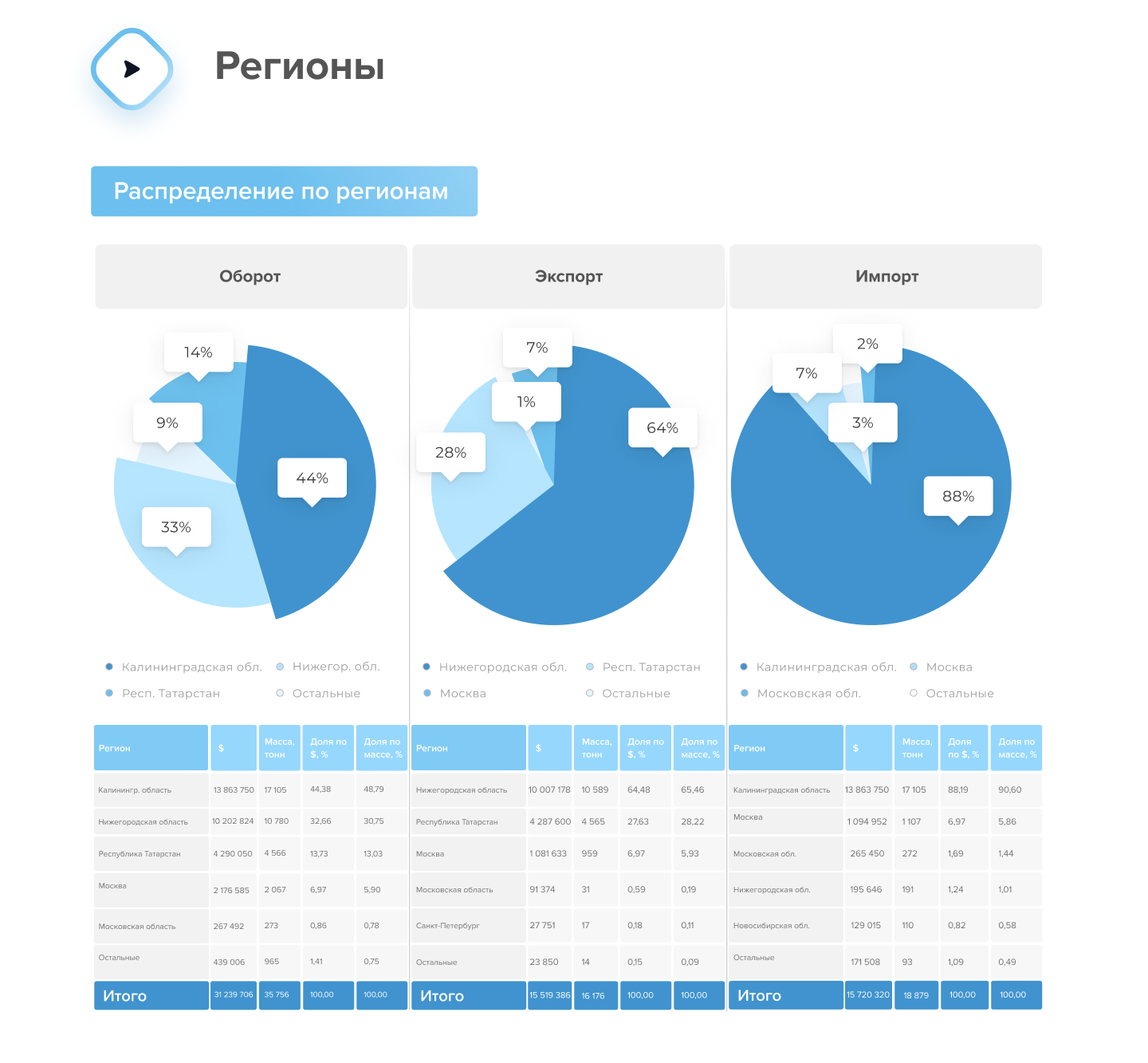

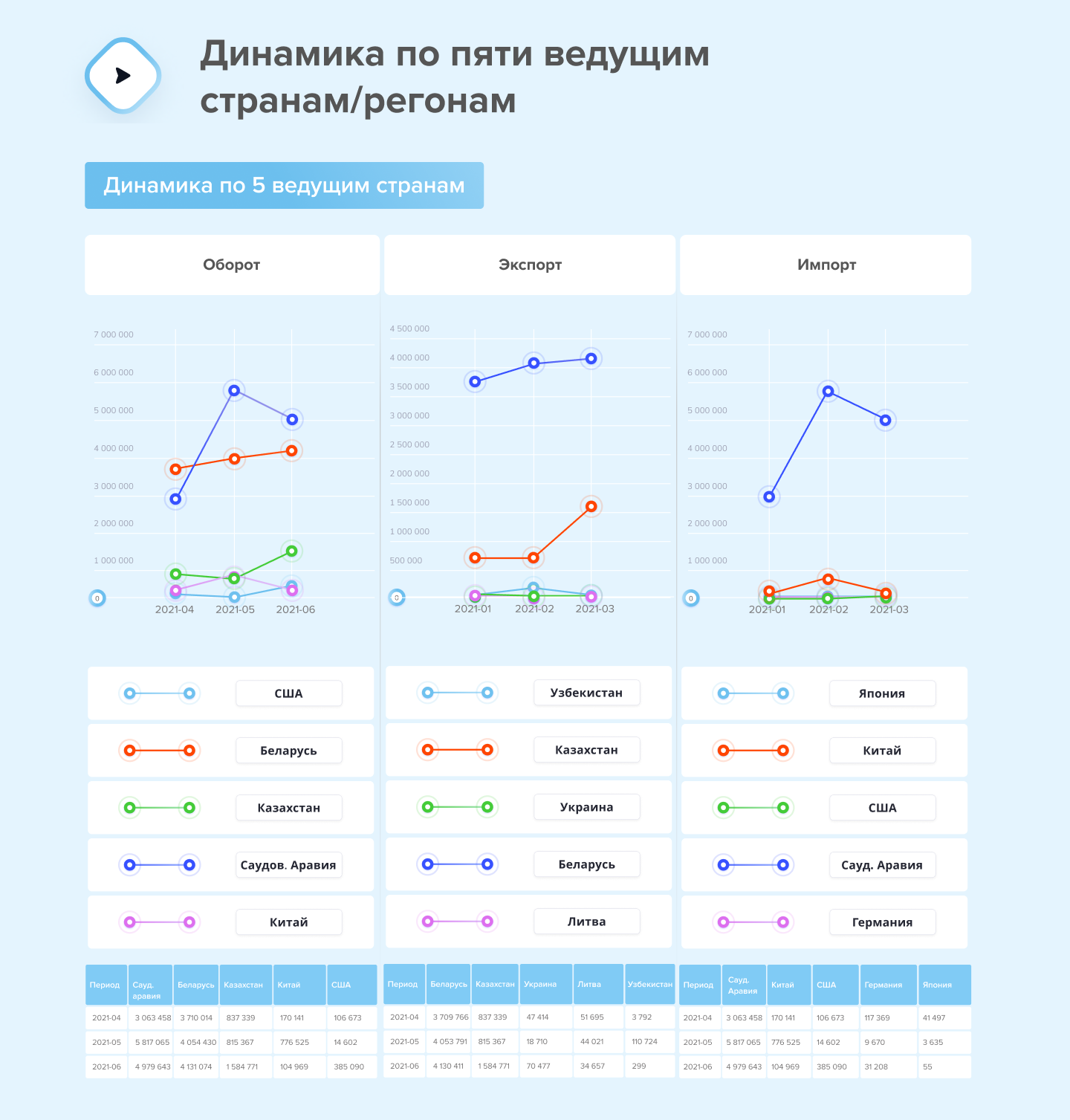

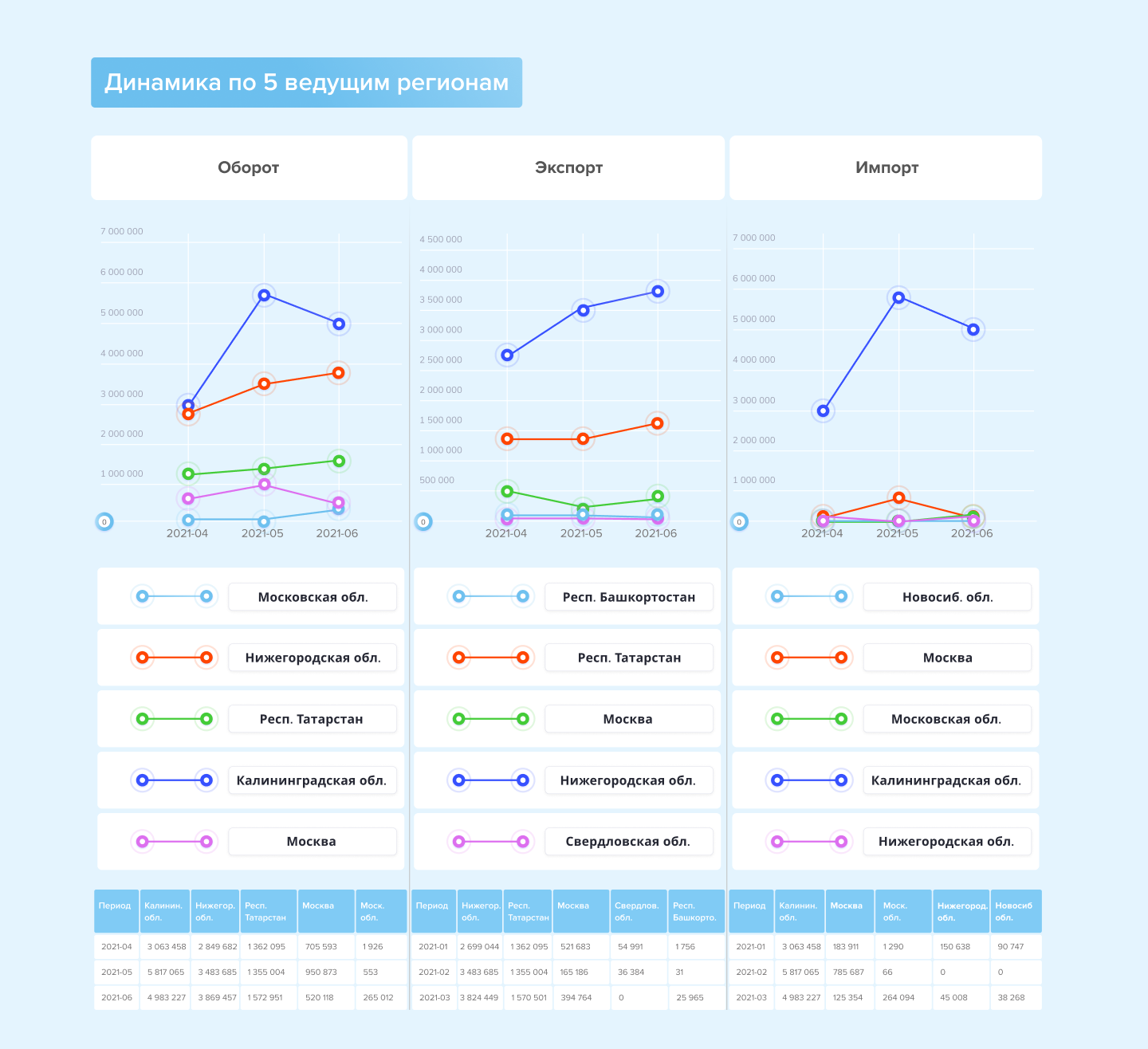

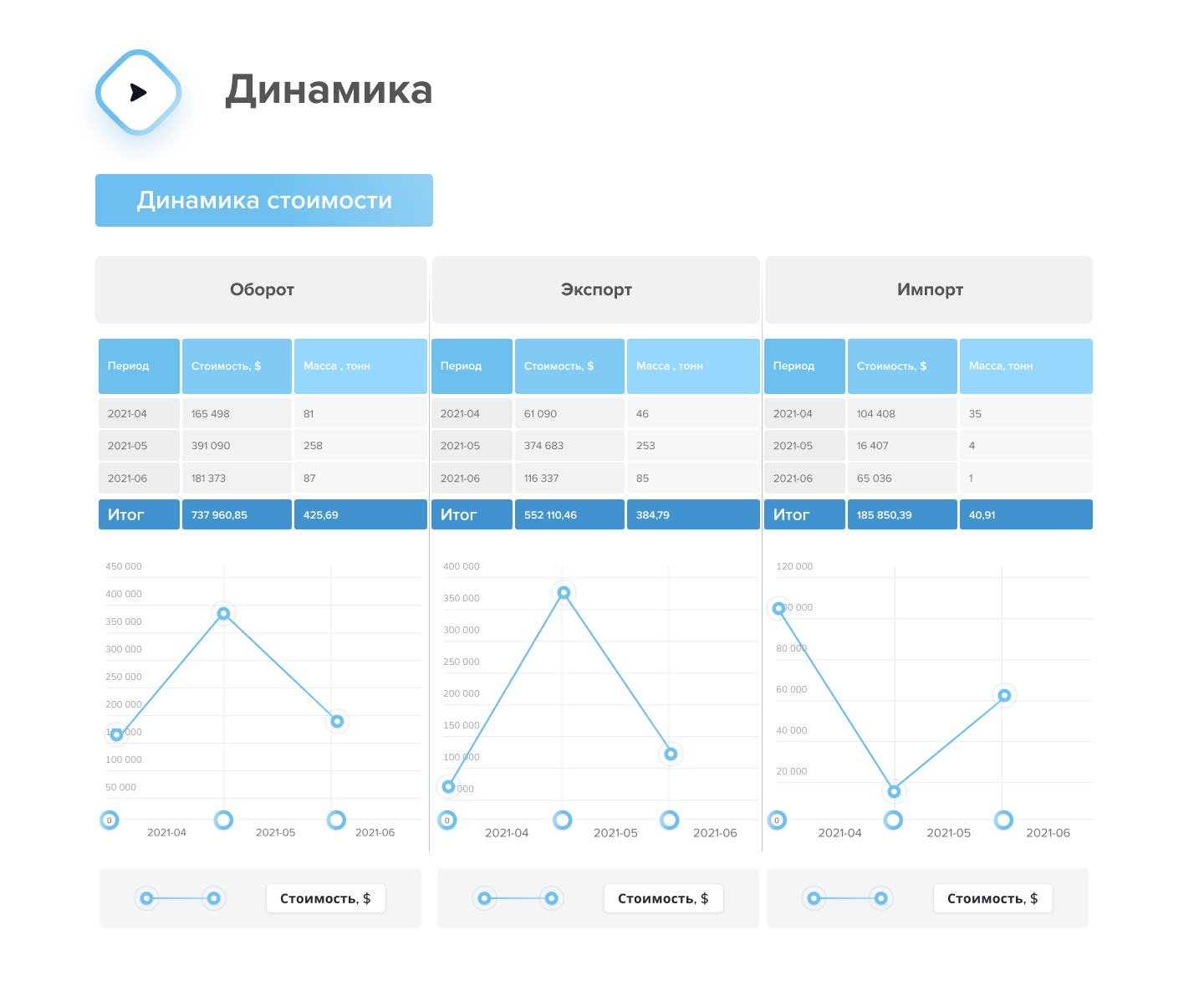

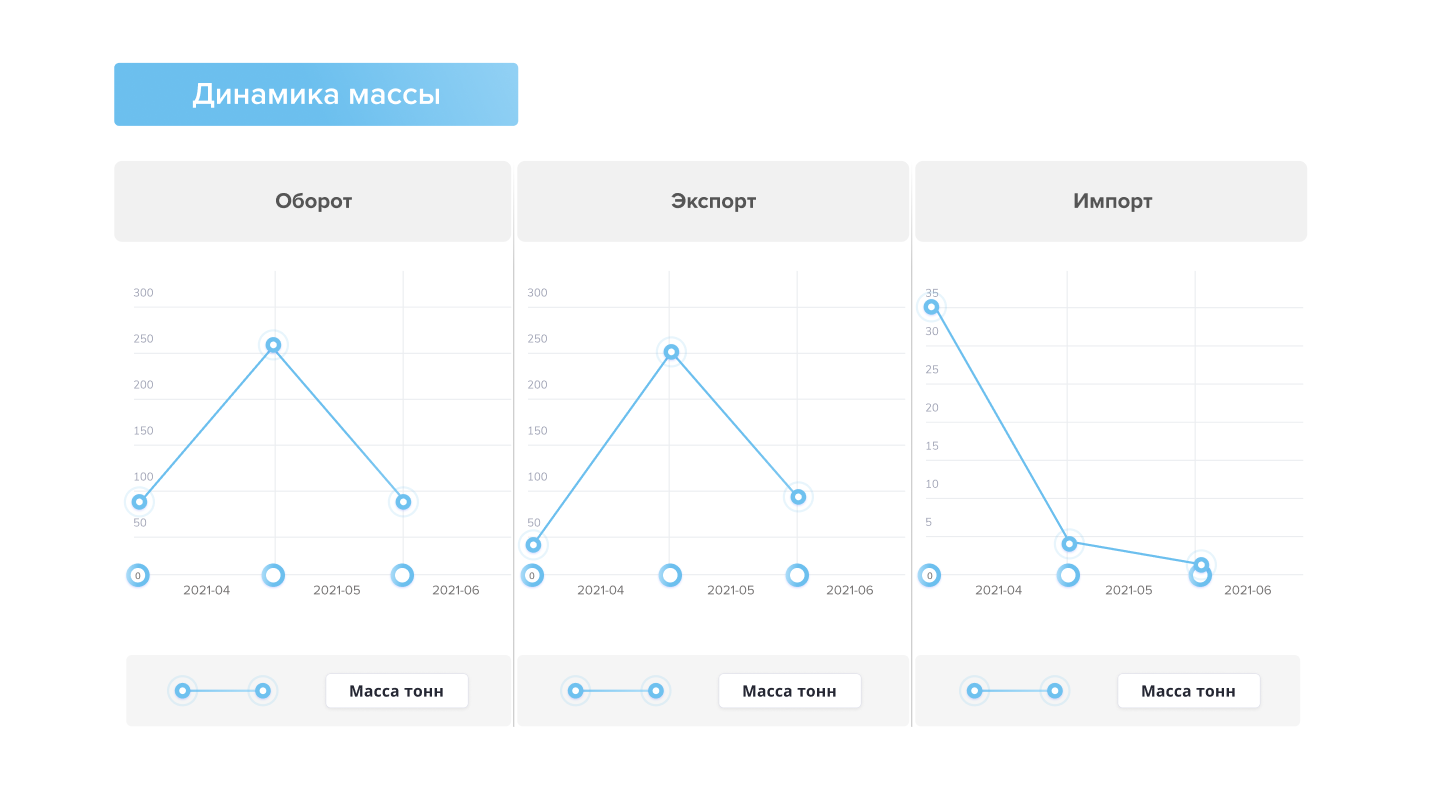

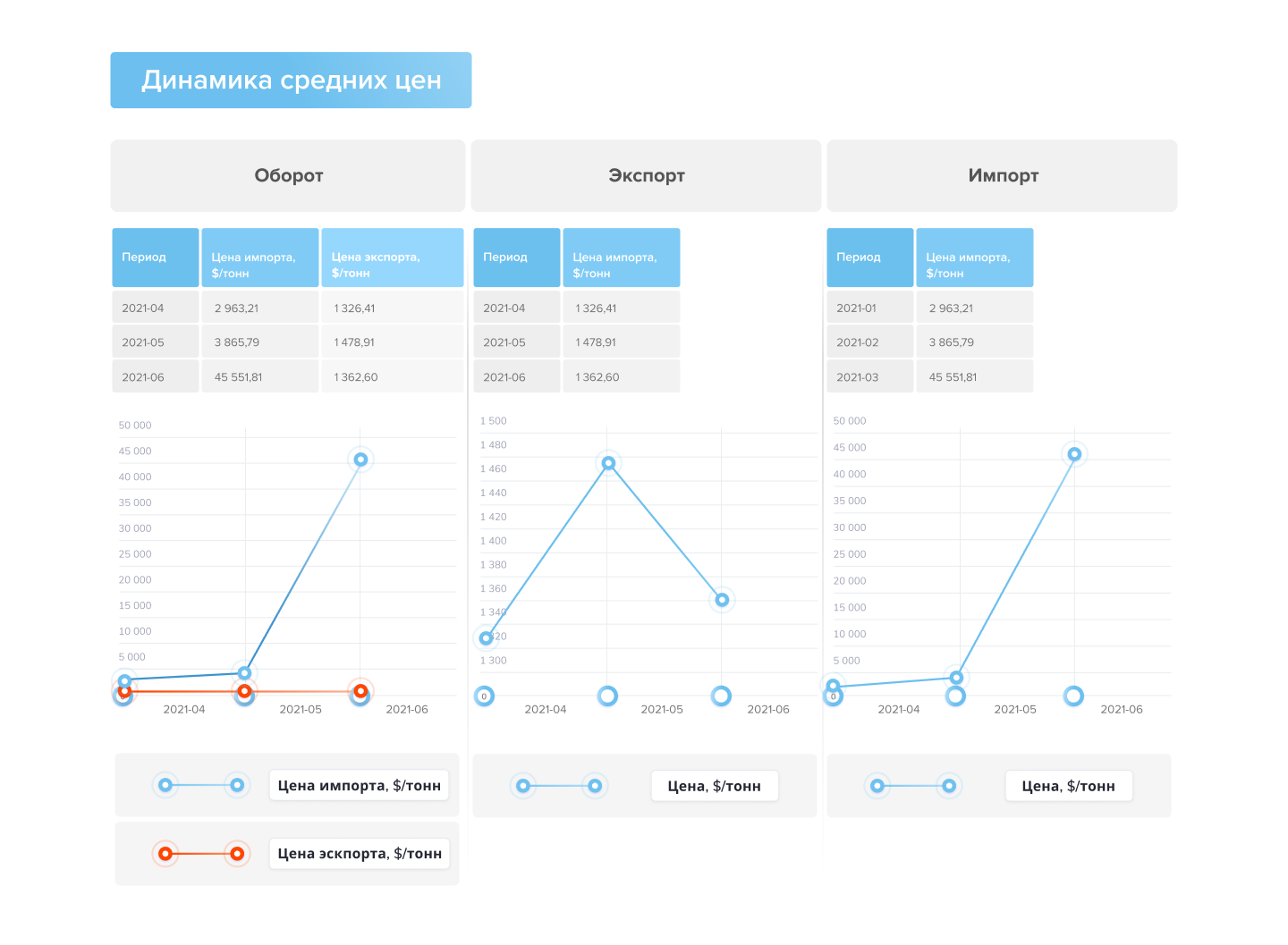

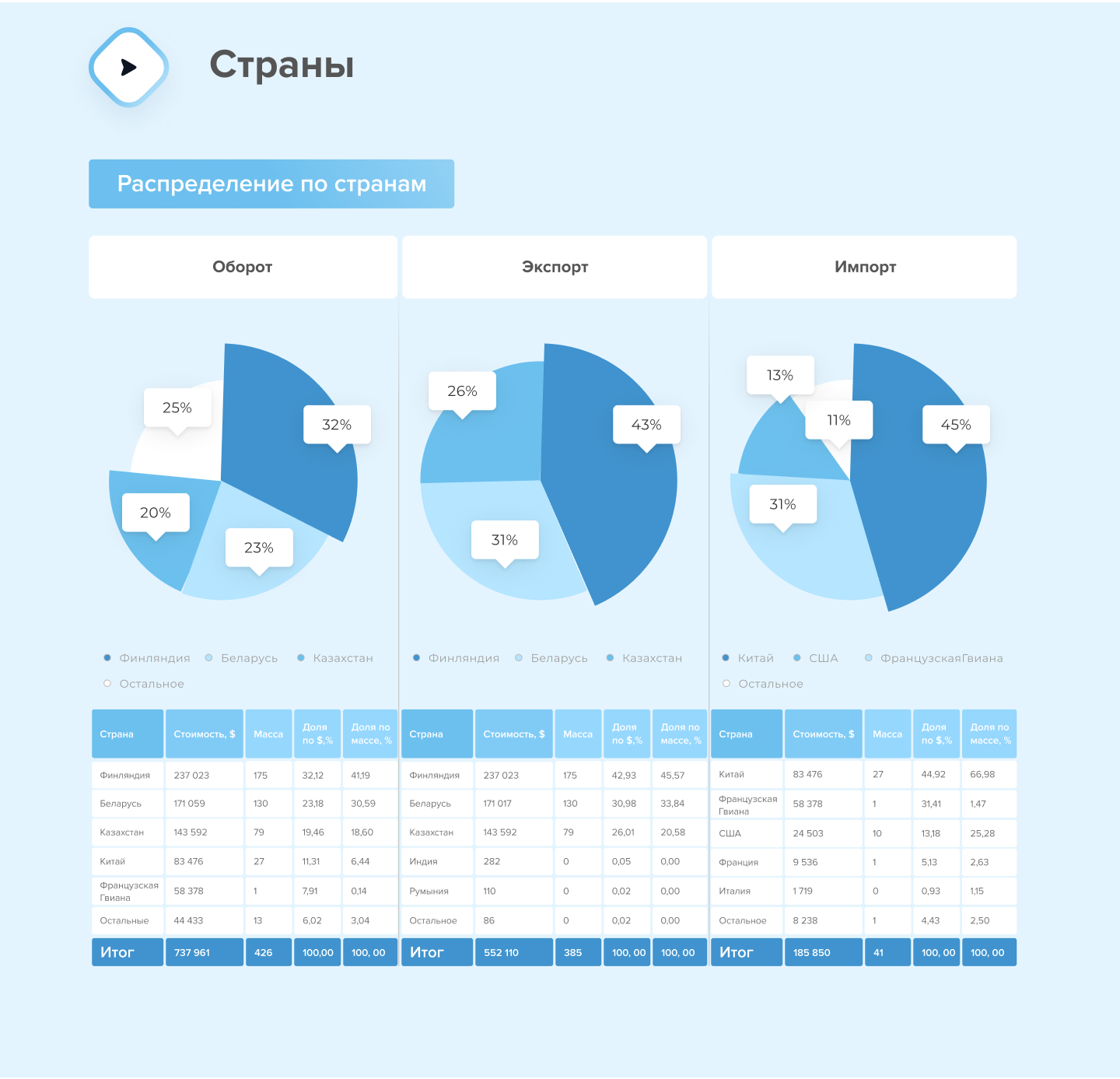

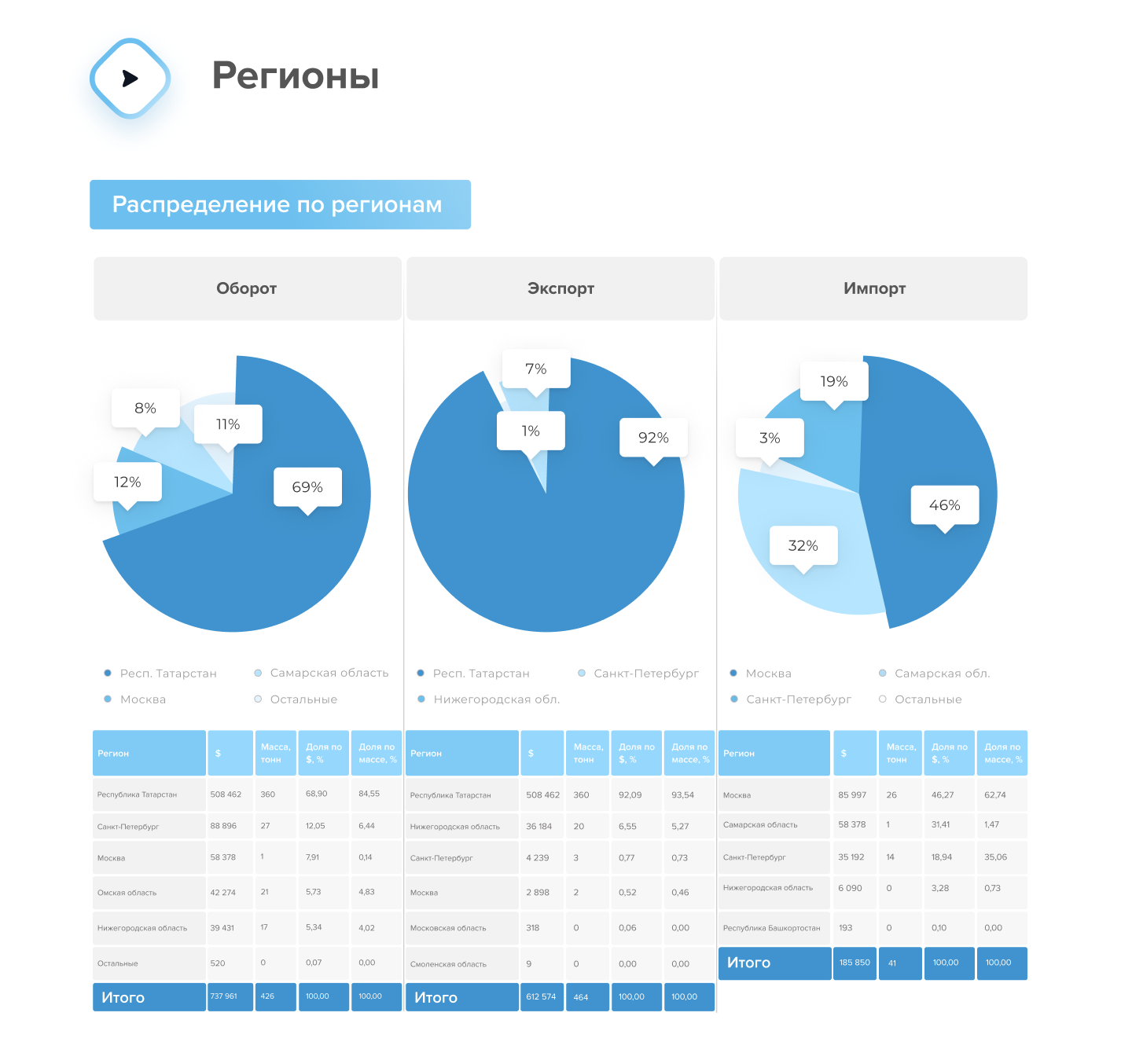

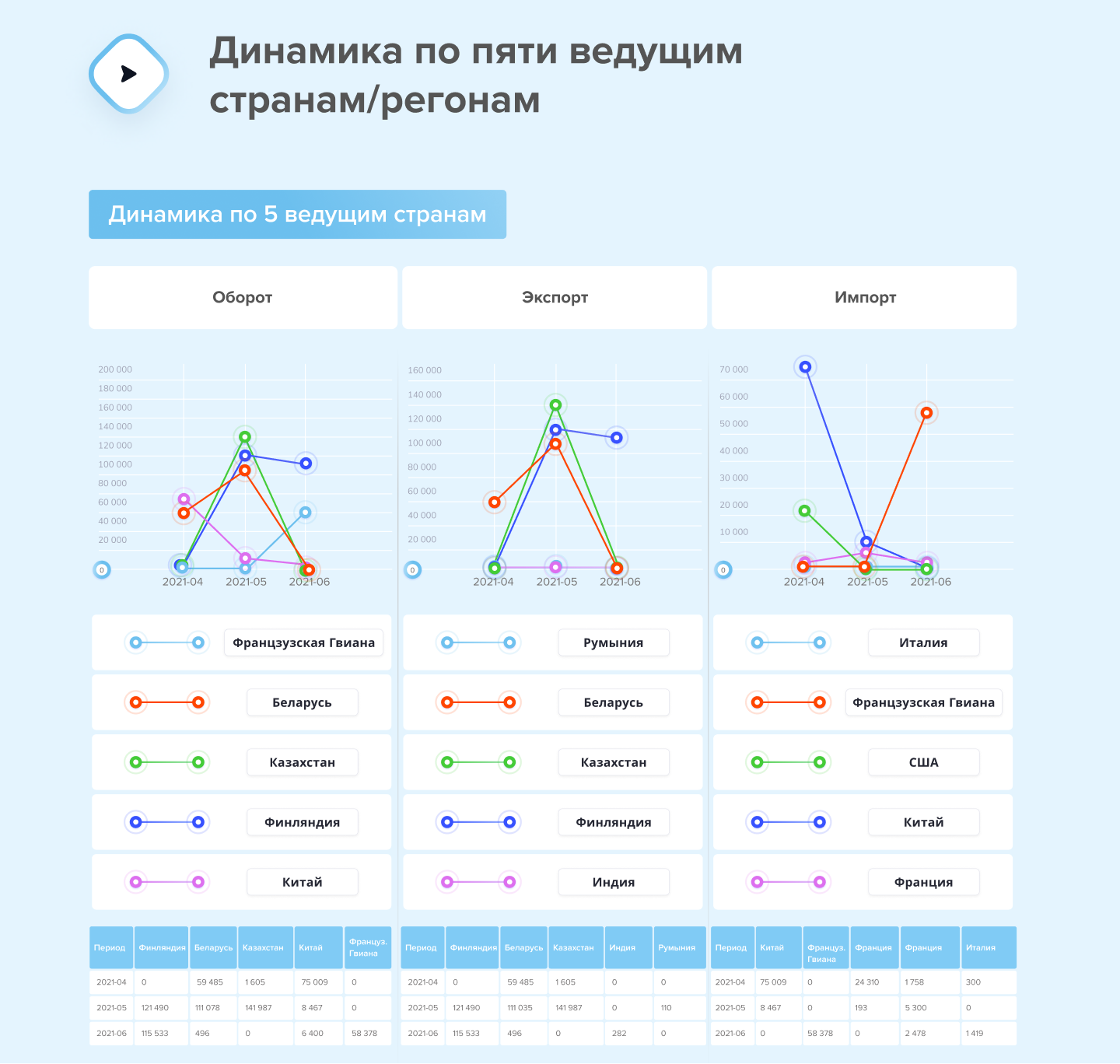

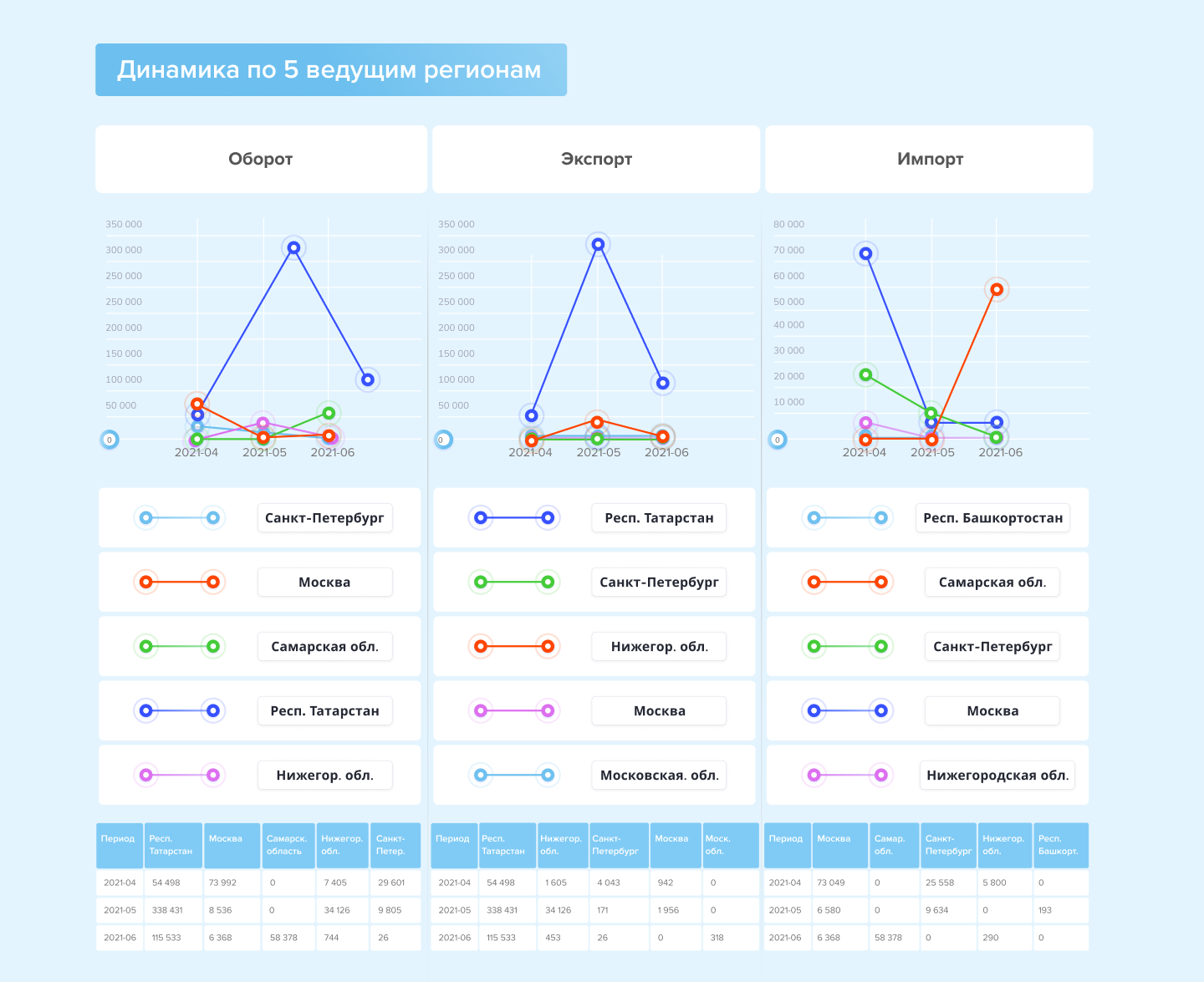

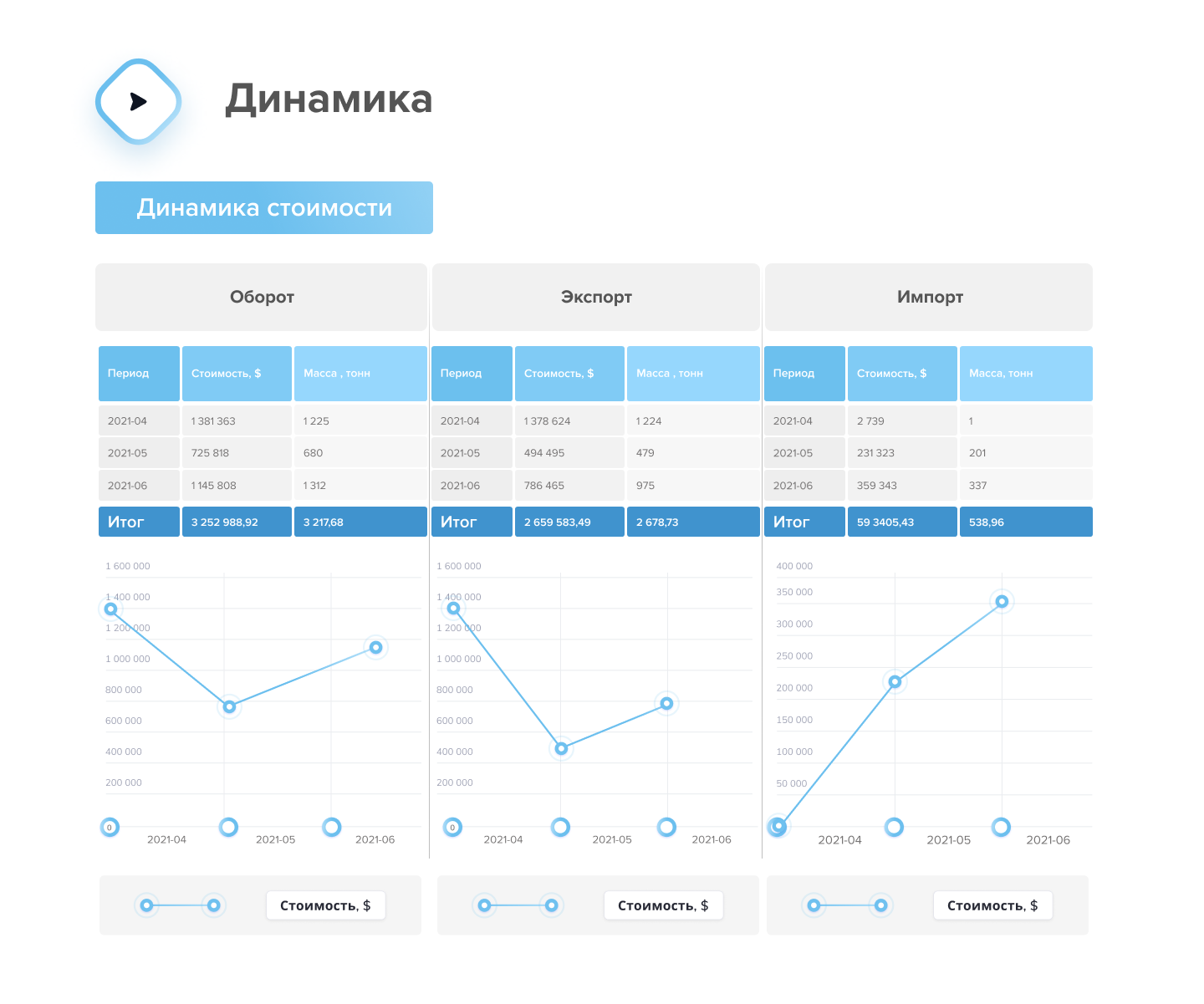

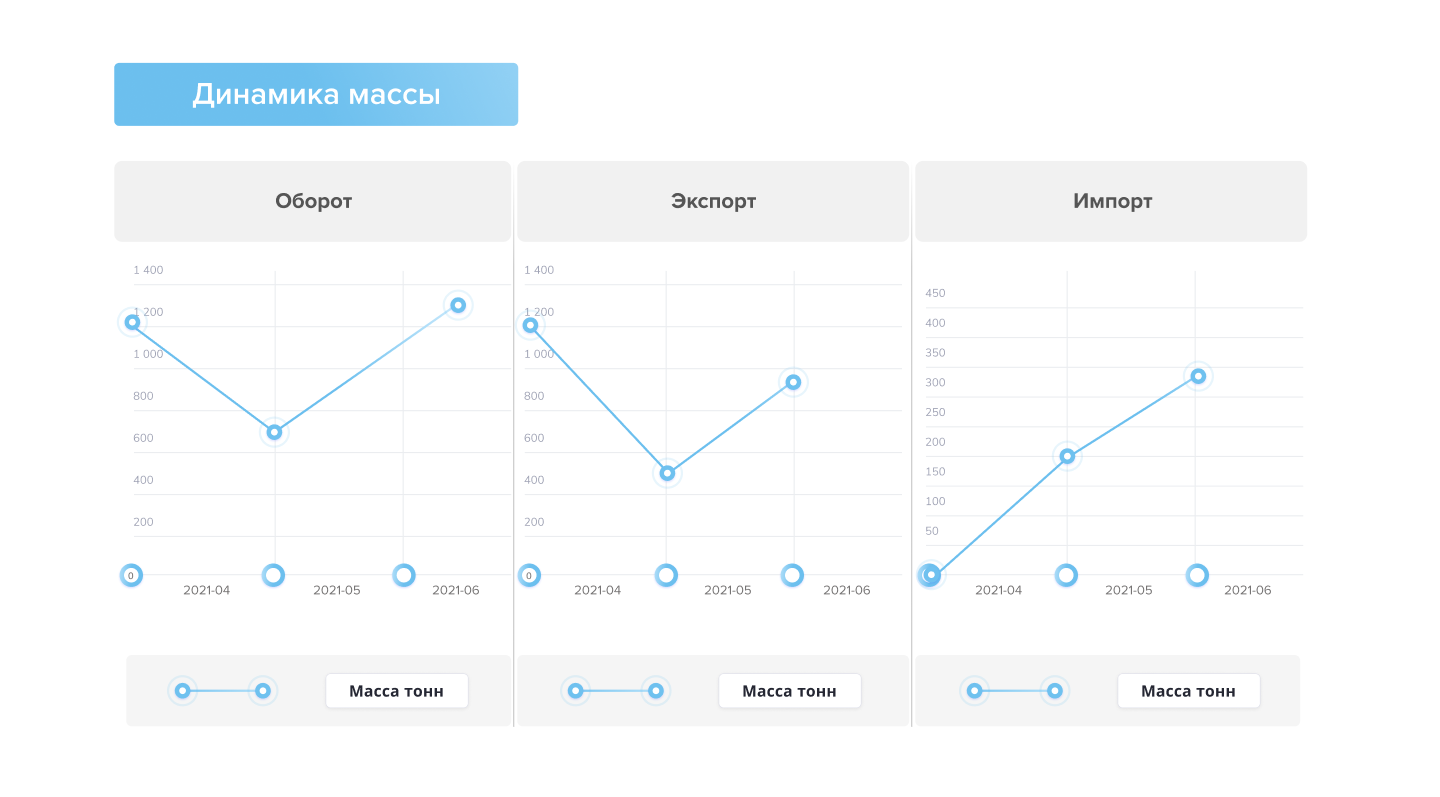

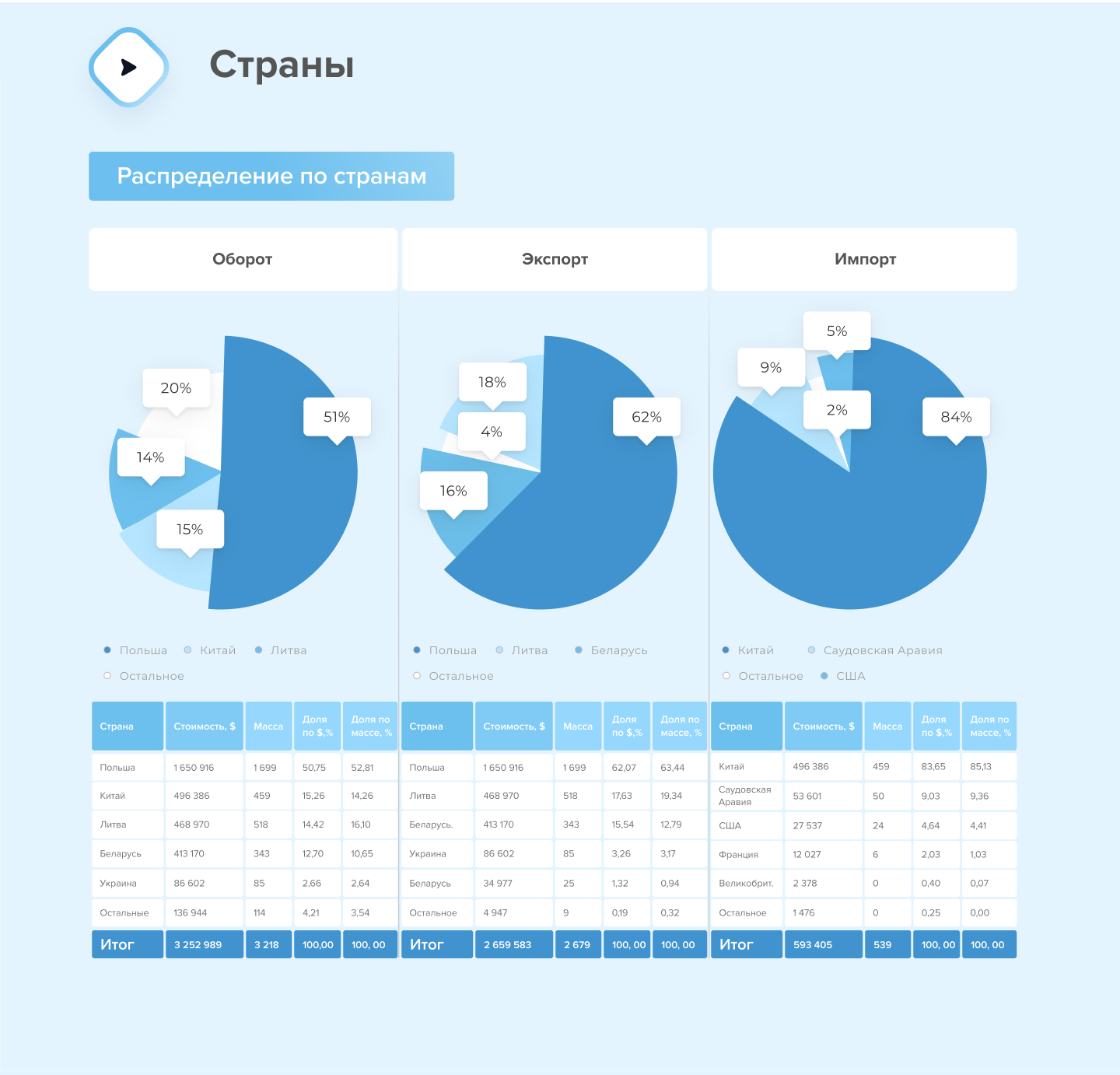

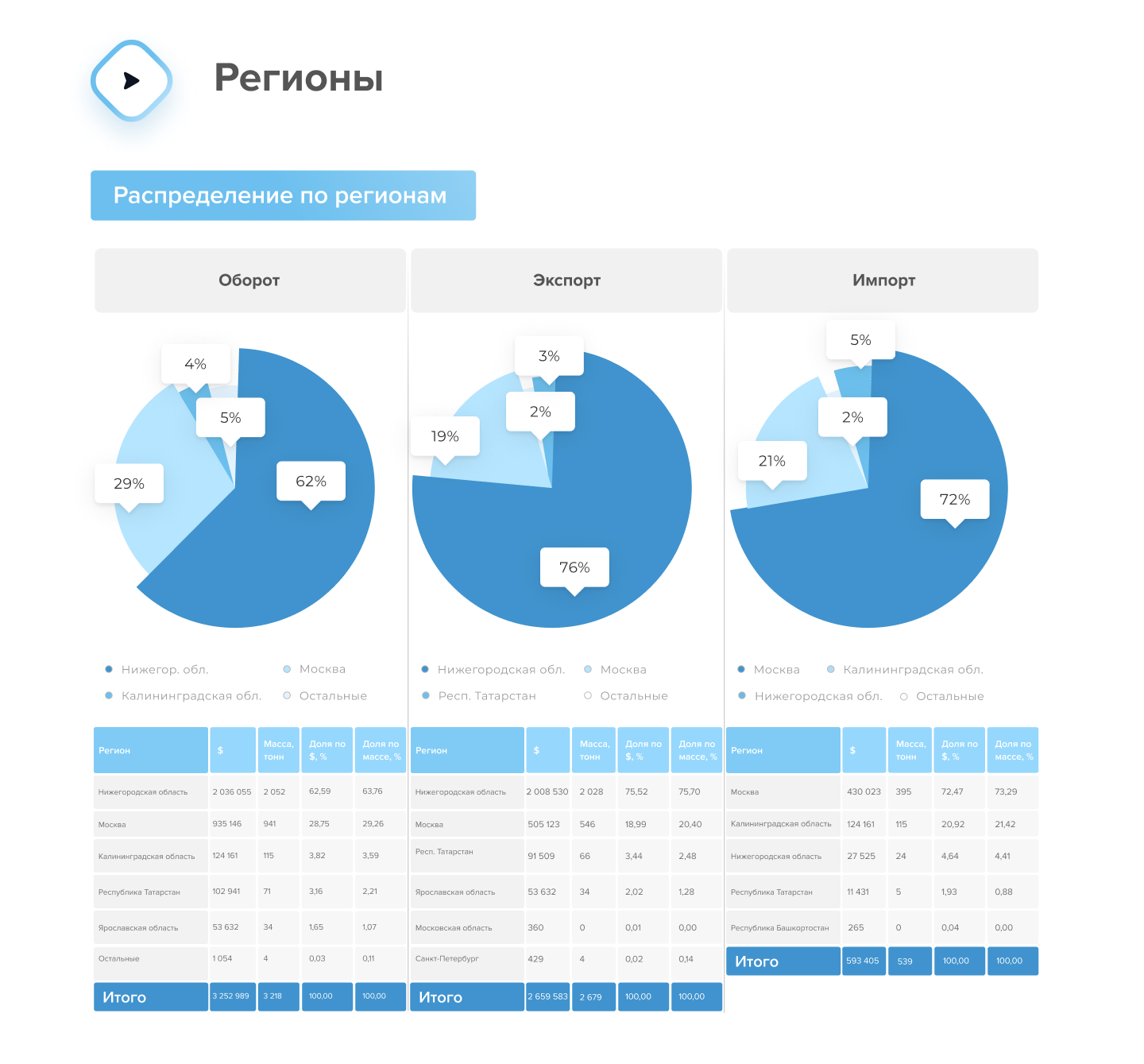

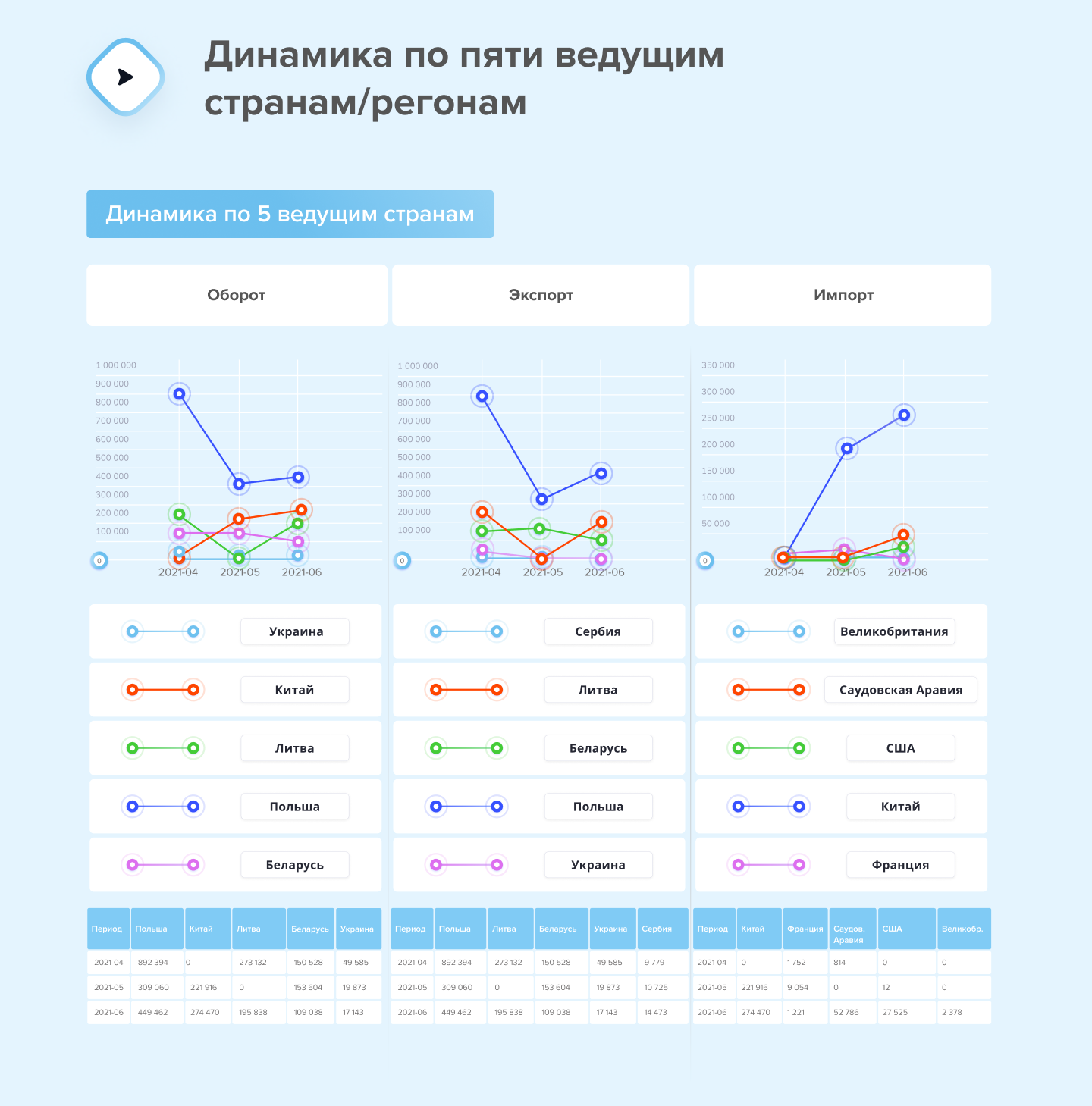

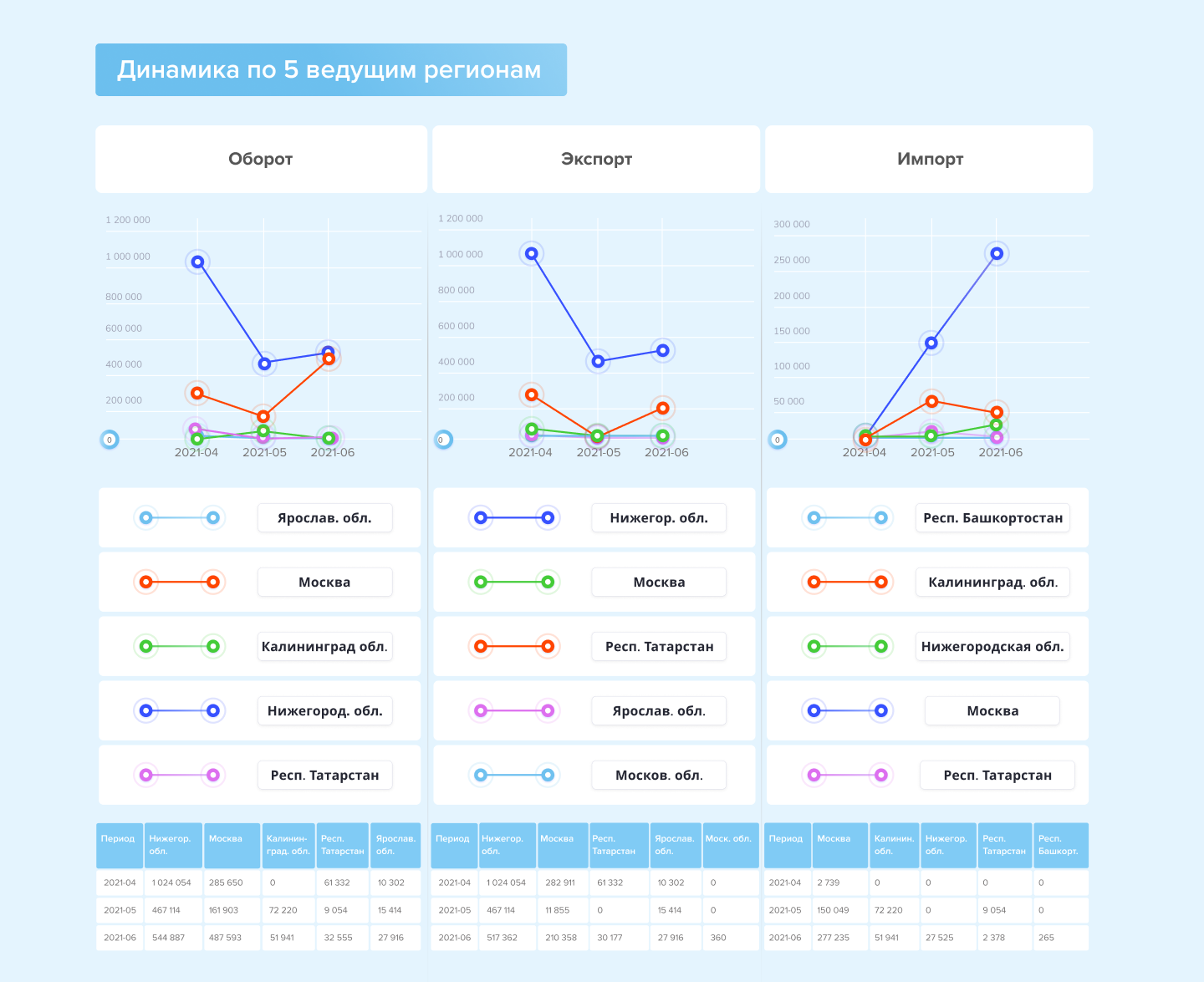

В одну инфографику мы собрали все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за II квартал 2021 года. Листайте, чтобы узнать все!

В одну инфографику мы собрали все данные по импорту, экспорту и оборту этиленгликоля, диэтиленгликоля и триэтиленгликоля за II квартал 2021 года. Листайте, чтобы узнать все!

Стоимость тонны моноэтиленгликоля (МЭГ) по-прежнему не снижается. Объемов не хватает, но эксперты увидели скорую стабилизацию. Говорим о рынке, где все еще нет контрактной цены, а покупатели подозревают поставщиков в сговоре.

Чтобы узнать актуальную информацию о ситуации на рынке этиленгликоля в конце октября – начале ноября, читайте статью «Цены откатились назад. Это надолго?».

Стоимость тонны моноэтиленгликоля (МЭГ) по-прежнему не снижается. Объемов не хватает, но эксперты увидели скорую стабилизацию. Говорим о рынке, где все еще нет контрактной цены, а покупатели подозревают поставщиков в сговоре.

Согласно данным аналитического портала IСIS, в первой половине сентября европейский рынок МЭГ функционирует в режиме высоких цен и недостаточных объемов.

Сейчас в Европе по-прежнему действуют условия августовской контрактации: 910€ за тонну + 35 € к июлю 2021 года + 71 % к аналогичному периоду прошлого года. Для полного подтверждения нового контракта требуется соглашение продавцов и покупателей в формате хотя бы 2+2. Переговоры пока не привели к какому-либо соглашению.

Спотовые предложения в первой декаде месяца варьировались от 830€ до 860€ на условиях FCA NWE (заказчик получает «очищенный» от экспортных пошлин груз в страны Северо-Западной Европы). В среднем цены прибавили 10% за тонну к значениям начала августа.

IСIS сообщает, что российские производители в сентябре отпускают МЭГ в диапазоне 99 000–106 000 рублей за тонну (в местные цены заложен 20% НДС) на условиях самовывоза: за месяц стоимость тонны МЭГ подорожала на 3 000–4 000 рублей.

Аналитики IСIS отмечают, что ведущий отечественный производитель СИБУР в течение первого осеннего месяца еще не менял собственные цены на МЭГ, зафиксировав их на уровне 100 000 рублей за тонну. «Коммерсантъ» сообщает, что «моноэтиленгликоль с поставкой в Россию на данный момент торгуется на уровне 102 500 рублей за тонну». К росту цен добавляется острая ситуация с доступностью МЭГ. Подробнее о проблеме читайте в статье «Сырьевой вопрос: где взять моноэтиленгликоль при его дефиците на рынке?».

В IСIS прогнозируют, что в течение сентября контрактное соглашение между европейскими участниками рынка все же будет заключено на отметке 905 € за тонну. Осенью цены на МЭГ должны продолжить движение вниз – 900 € в октябре и 885 € в ноябре соответственно.

Компания MEGlobal из ОАЭ, один из мировых лидеров в производстве МЭГ, номинировала октябрьскую контрактную цену продукта для Азии на уровне 880$ за тонну, что на 10$ за тонну выше сентябрьской цены. А до этого аравийцы единовременно поднимали стоимость контрактации на 30$ за тонну.

В IСIS нынешние цены на МЭГ связывают с дефицитом продукта, из которого получают этиленгликоль – этилена. «Коммерсантъ» приходит к аналогичному выводу: опрошенные изданием эксперты объясняют рост цен тем, что для производства гликолевых продуктов требуется этилен, так же, как и для выпуска разнообразных полимеров, спрос на которые сейчас бьет рекорды.

Экспортные цены на ПВХ в США в этом месяце обновили абсолютные максимумы. Поставщики этилена определяют, кому выгоднее отгружать продукт, – производители полимеров получают основные объемы в ущерб предприятиям, выпускающим этиленгликоль. Это напрямую влияет на рынок РФ.

Есть и другое объяснение высоких цен на МЭГ внутри страны. В своей статье «Коммерсантъ» приводит мнение неназванных представителей российской компании, выпускающей антифризы.

Спикеры связывают рост стоимости с объединением СИБУР и ТАИФ и фактической монополией на рынке МЭГ (подробнее об объединении СИБУР и ТАИФ читайте здесь). Производители антифризов уверены, что поставщики МЭГ предпочитают экспортировать товар из-за более выгодных зарубежных цен.

В СИБУР уверяют, что, напротив, перенаправили экспортные потоки на внутренний рынок, чтобы стабилизировать ситуацию с ценами и доступностью МЭГ. В компании подчеркивают, что руководствуются прозрачным ценообразованием на базе международных котировок.

СИБУР связывает недостаток продукта в Европе с антидемпинговыми пошлинами ЕС для поставщиков из США и Саудовской Аравии, сложной логистикой азиатских поставок и ущербом урагана «Ида» для нефтехимических мощностей США. Такая трактовка в целом совпадает с заключением IСIS, где особо подчеркивают зависимость европейских цен на гликолевые продукты от поставок извне, которые сейчас сильно ограничены.

События 2021 года на рынке МЭГ показывают, что прежние подходы «доковидной» эпохи к прогнозированию, учитывающие в основном только сезонный ценовой фактор, практически не работают. Краткосрочные, и, казалось бы, «железобетонные» выверенные прогнозы, раз за разом бьются все новыми факторами.

«Коммерсантъ» пишет, что участники рынка опасаются повторения ситуации марта этого года, когда спотовая цена тонны МЭГ достигала 1 000€. Такие опасения в условиях нестабильности как минимум обоснованы.

Даже если исходить из того, что больших форс-мажоров в ближайшее время не случится, по прогнозу IСIS, в сентябре и октябре контрактные цены на МЭГ существенно не изменятся – € 910 за тонну МЭГ сейчас и € 900 через полтора месяца. Эти значения и могут служить условными отправными точками при планировании закупок.

Алексей Егорычев, генеральный директор «Гликоли.ру»

Российский рынок этиленгликоля переживает наплыв импорта. Чтобы исправить ситуацию, внутренний производитель начнет регулировать цены, поэтому снижение стоимости МЭГ мы ожидаем к октябрю.

Смягчение ситуации с ценами в конце осени (ноябрьская контрактация по 885€ за тонну) аналитики IСIS связывают с ожиданием бесперебойного производства гликолей на европейских заводах, многие из которых перезапущены летом после капремонтов, а также с насыщением рынка азиатским МЭГ – большие забронированные объемы Европа ждет уже в октябре.

Мы постоянно мониторим текущие цены и фиксируем факторы, которые влияют на рыночное ценообразование гликолей. Подписывайтесь на рассылку, чтобы ничего не пропустить!

В последние недели на обычно сбалансированном российском рынке моноэтиленгликоля (МЭГ) наблюдается ажиотажный спрос. Он связан с опасениями потребителей из-за растущих цен на МЭГ, спотовые котировки которого достигли 750$ за тонну. Но, закупая впрок, игроки создали существенный дефицит на внутреннем рынке. Какой выход остался у компаний, которые остались без необходимых объемов сырья? Разбираемся в статье.

В последние недели на обычно сбалансированном российском рынке моноэтиленгликоля (МЭГ) наблюдается ажиотажный спрос. Он связан с опасениями потребителей из-за растущих цен на МЭГ, спотовые котировки которого достигли 750$ за тонну. Но, закупая впрок, игроки создали существенный дефицит на внутреннем рынке. Какой выход остался у компаний, которые остались без необходимых объемов сырья? Разбираемся в статье.

Российский рынок моноэтиленгликоля (МЭГ), который на данный момент оценивается примерно в 400 тысяч тонн в год, несмотря на постепенный рост спроса, довольно консервативен. Количество производителей на внутреннем рынке фактически ограничено двумя компаниями:

Помимо них, коло 5% МЭГ выпускает «Казаньоргсинтез»,. Для компании этот продукт – побочный при производстве поликарбонатов, так что уровень выпуска этиленгликоля может варьироваться.

Каждая компания строит свои взаимоотношения с контрагентами по-своему. СИБУР предпочитает поставлять МЭГ на внутренний рынок в основном по прямым договорам. «Нижнекамскнефтехим» часть своих объемов реализует через трейдеров. Объемы, минимальный исчисляется транспортными единицами – автомобильной или железнодорожной цистерной, могут продаваться как на базисе завода, так и доставляться покупателю.

Обе компании для формирования плана продаж в начале периода (месяца или года) собирают заявки на закупку конкретных объемов и заключают долгосрочные или краткосрочные контракты. Запланированные к производству объемы оказываются распределены между покупателями еще до физического выпуска.

В целом, отмечают эксперты, российский рынок МЭГ сбалансирован: производство продукта соответствует объемам потребления, так что дефицита, как правило, не возникает.

Потребителей МЭГ в России можно разделить на три основные группы. К первой, и самой крупной, относятся производители полиэтилентерефталата (ПЭТФ) – сырья для пластиковой тары.

По данным АЦ ТЭК Минэнерго, спрос на ПЭТФ в 2020 году вырос на 4,3% до 732 тысяч тонн с учетом повышенной потребности в индивидуальной упаковке в рамках пандемии. В этом секторе ключевым игроком также является СИБУР, на который приходится более 70% рынка. Второй крупный производитель ПЭТФ и потребитель МЭГ – Завод новых полимеров «Сенеж», входящий в «Европласт».

Еще одно направление переработки МЭГ – производство противообледенительной жидкости для авиации. В России основные объемы продукта, который используется для обработки самолетов перед полетом, производит ООО «АВИАФЛЮИД ИНТЕРНЕШНЛ».

В первых двух крупных сегментах потребления МЭГ производители имеют дело с очень ограниченным количеством потребителей, спрос со стороны которых относительно стабилен, а планы – известны.

Другая ситуация складывается в сфере антифризов, на которую приходится 20-30% спроса на моноэтиленгликоль в России. В секторе насчитываются сотни производителей разной величины, так что он является самым нестабильным с точки зрения объемов потребления МЭГ.

Ситуацию здесь осложняет изначальная волатильность рынка МЭГ. Например, если в апреле 2020 года спотовая цена моноэтиленгликоля составляла около 300$ за тонну, то на данный момент он торгуется на уровне 800$ за тонну.

Основными причинами для такого взлета стали сокращения производства в ключевых регионах – США и Европе – из-за ряда форс-мажоров, а также долгосрочные ремонты на заводах по выпуску МЭГ, которые в 2020 году откладывались из-за пандемии коронавируса.

Подробнее об этой ситуации читайте в статье: «Коллапс 2020: почему сформировался дефицит этиленгликоля. Обзор событий на производствах».

На эти факторы наложился восстанавливающийся после снятия локдаунов спрос. В летние месяцы стоимость моноэтиленгликоля на споте оставалась высокой, но относительно стабильной, однако в конце августа котировки возобновили рост, превысив 750$ за тонну.

Цены на российском рынке коррелируют с глобальными уровнями и растут вслед за мировыми, даже если для этого нет реальных предпосылок. Подобные резкие изменения провоцируют потребителей закупать увеличенные объемы в период низкой стоимости моноэтиленгликоля и отказываться от приобретения МЭГ во время активного роста цен, когда игроки стремятся монетизировать арбитраж.

Например, сейчас, отмечают эксперты, заявки только на один месяц по объему соответствуют среднему потреблению за полгода.

Такая неравномерность спроса приводит к периодическому дефициту объемов МЭГ на российском рынке. Хотя очевидных причин для этого нет: возможности производства продуктов переработки этиленгликоля ограничены и не увеличиваются. То есть, поясняют эксперты, при отсутствии фундаментальных факторов, которые могут резко спровоцировать спрос, такие ситуации все же возникают и создают их сами игроки рынка.

В СИБУРе сообщили, что они готовы работать с любыми покупателями и стараются не отказывать ни одному клиенту. На сайте компании указывается, что она в начале года нарастила производство МЭГ на 3,1% – до 830 тонн в сутки, то есть более 300 тысяч тонн в год. Но в периоды дефицита и этих объемов в купе с 120 тысячами тонн в год, производимых «Нижнекамскнефтехимом» не хватает.

Фактически единственный вариант для переработчиков, которым неожиданно потребовались объемы сверх контракта, – покупка за рубежом, где рынок не такой узкий как в России.

Импорт этиленгликоля – это крайняя мера. Чтобы закупить МЭГ в пик сезона, сначала нужно обратиться к трейдерам, которые работают напрямую с заводами. О том, как генеральный директор «Гликоли.ру» нашел нужные объемы во время дефицита, читайте в статье «Испортил цистерну товара, остался должен миллион, но нашел новых клиентов».

Нина Адамова из Центра экономического прогнозирования Газпромбанка отмечает, что в случае сильного дефицита этиленгликоля производители антифризов могут пытаться заменить его пропиленгликолем и метанолом, этанолом.

В случае с пропиленгликолем это довольно проблематично, поскольку этот продукт дороже и дефицитнее: объем производства пропиленгликоля в России – 70–75 тыс. тонн). Если заменять этиленгликоль метанолом и этанолом, качество антифриза значительно ухудшится. Это может привести к очень плачевным последствиям как для потребителя, так и для производителя.

В других секторах потребления очевидных замен МЭГ нет. Поэтому пока, отмечают эксперты, внутренним потребителям лучше заранее планировать закупки этиленгликоля и делать их более равномерными.

В перспективе мощности в России могут быть расширены в результате запланированного объединения двух производителей МЭГ: СИБУРа и ТАИФа. Сейчас татарский завод не может нарастить объемы из-за недостатка сырья, но после слияния этот дефицит может покрыть СИБУР за счет перераспределения потоков внутри группы.

Мы внимательно следим за слиянием СИБУРа и ТАИФа. Чтобы не пропустить свежие новости, подписывайтесь на нашу рассылку!

Если о некоторых химических веществах, с которыми люди сталкиваются каждый день, они не имеют не малейшего представления, то другие – постоянно на слуху.

Если о некоторых химических веществах, с которыми люди сталкиваются каждый день, они не имеют не малейшего представления, то другие – постоянно на слуху. Например, глицерин. Увлажняющие и стабилизирующие свойства прочно закрепили вещество в косметической и пищевой промышленности, но они же вытеснили его из других: военной сферы и сектора охлаждающих жидкостей, где предпочли перейти на этиленгликоль.

Глицерин – это вязкая прозрачная жидкость без запаха со сладким вкусом. Он относится к простейшим трёхатомным спиртам. Вещество гигроскопично и хорошо растворяется в воде и спиртах.

Глицерин имеет низкую температуру плавления – меньше 20 °C и высокую – кипения, она близка к 300 °C.

Глицерин применяется достаточно широко. Это определили:

Один из основных способов получения глицерина – омыление жиров гидроксидами. Именно с помощью такой технологии он был впервые получен в 1779 году шведским химиком Карлом Вильгельмом Шееле при нагревании оливкового масла с оксидом свинца.

Название веществу дал французский ученый Мишель Эжен Шеврель в 1811 году (от греческого «сладкий»), который первым получил патент на его промышленное производство.

К середине века, в 1853 году Ричард А. Тилгман открыл еще один промышленный способ получения глицерина – нагревание жиров и воды под давлением до 200 °C. Позже был придуман синтетический метод производства с помощью хлорирования пропилена при высоких температурах и последующем омылении щелочью полученных на его основе хлоргидринов. Сейчас глицерин – побочный продукт производства биотоплива.

Активно применяться в промышленности глицерин начал в начале XIX века в основном – в фармакологи. К середине века синтезированный на его основе продукт – нитроглицерин – получил распространение в качестве взрывчатого вещества. До сих пор по мощности его превосходит только ядерная бомба.

Как часто бывает в истории, сразу несколько ученых в разных концах света почти одновременно пришли к его созданию:

Главной слабостью нитроглицерина была его нестабильность – он мог взорваться в любой момент от производства до хранения.

Но наиболее распространенный продукт в этой области с применением нитроглицерина разработал в 1863 году швед Альфред Нобель. После многих неудачных экспериментов и целой серии взрывов на производствах и при перевозке он создал динамит, пропитав нитроглицерином диатомит – почти сплошь состоящую из пор инфузорную землю. При этом запатентован продукт был только в 1867 году после серии экспериментов.

Однако создатель динамита так и не добился его полной безопасности, и тот требовал квалифицированного обращения, а также имел ряд принципиальных для военного дела ограничений: его нельзя было долго хранить, а также прессовать.

С 1925 года дефицитный на тот момент глицерин в сфере взрывчатых веществ начал заменять этиленгликоль, а к 1930-ому году новое вещество использовалось уже практически всеми производителями динамита. Впоследствии его заменил менее требовательный к себе тротил.

Аналогичная ситуация произошла и в другой области применения глицерина – в качестве компонента охлаждающей жидкости. При разведении с водой он мог не замерзать до -40°C, но его использование в сложных механизмах вызывало ряд вопросов.

Антифриз на базе глицерина часто оставался слишком вязким и недостаточно текучим. Этот недостаток пытались решить, разбавляя его этанолом и метанолом, но в итоге в 1930 годы также заменили глицерин на этиленгликоль, как на более удобный и доступный вариант.

Хотя на рынке охлаждающих жидкостей до сих пор встречаются глицериново-метанольная продукция, от ее использования специалисты активно отговаривают. Основной аргумент – вязкость растворов с глицерином не может гарантировать необходимую циркуляцию в механизмах, что может привести к перегреву агрегатов. Подобный антифриз приводит к коррозии при длительном использовании.

Во многих странах, в том числе в Европе, антифриз на основе глицерина запрещен законодательно. Но в Китае этот вариант с учетом его более низкой стоимости активно используется.

Гораздо более широкое распространение в современной промышленности глицерин получил в косметической сфере и секторе бытовой химии, где он используется в кремах, мыле и шампунях. Помимо этого, вещество активно применяется в пищевой промышленности в качестве стабилизатора – пищевая добавка Е422, позволяя увеличить срок хранения продукта. В небольших количествах он является совершенно безвредной для здоровья человека добавкой.

Гигроскопичность глицерина позволяет использовать его в табачном производстве для регулировки влажности продукции. В последние годы, помимо бумажных, набирают популярность электронные сигареты, основой работы которых являются растворы на базе глицерина. Также среди сфер его применения текстильное производство, фармацевтика, текстильная и кожевенная отрасли, бумажная и лакокрасочная промышленность.

Несмотря на существенное потребление – более 100 тысяч тонн, в России глицерин производится в очень небольших количествах.

Отрицательная динамика наблюдается давно – с 2017 года в среднем объем производства падал более чем на 17%, а игроков на рынке остается все меньше. Сейчас основными производителями остаются ОАО «Нэфис Косметикс», «Косметическое объединение Свобода» и «Глицерин Солюшен».

Более 90% потребностей российского рынка покрывается за счет импорта. Одна из ключевых причин такой ситуации – недостаточно высокое качество внутреннего продукта, чистота которого должна стремиться к 100%, а в России зачастую не превышает 98%.

Внутренним производителям сложно конкурировать по экономической эффективности с западными поставщиками, для которых сырой глицерин – побочный продукт производства биодизеля – топлива на основе растительных компонентов.

Глицерин остается только дистиллировать до нужной чистоты с содержанием основного вещества не менее 99,5%. Основными импортерами глицерина в страну являются Германия, Бразилия, Германия и Украина.

Азия остается крупнейшим производителем глицерина на основе жирных кислот – на нее приходится около 80% производства этим способом. Однако продукт, сделанный традиционным методом, в последние годы занимает менее 10% в глобальном объеме выпуска вместе с синтетическим глицерином.

В целом потребление глицерина сокращается во всем мире из-за сужения сфер его применения, например, замены кускового мыла жидким. Также с активным переходом Европы в рамках Парижского соглашения по климату на безуглеровозобновляемую энергетику и планами по переводу транспорта на электрические и водородные двигатели снижается интерес к биодизелю, от объемов производства которого напрямую зависит выпуск и биоглицерина.

В то же время, по мнению экспертов, в ряде других отраслей – пищевой и косметической – спрос на глицерин останется стабильным еще долгие годы.

В следующем материале мы подробно расскажем, почему антифриз и теплоносители на основе глицерина проигрывают своим собратьям на базе этиленгликоля! Подписывайтесь на рассылку, чтобы ничего не пропустить!

Этиленгликоль оказался тем самым незаменимым компонентом, который позволил создать первый эффективный автомобильный антифриз, а возможно, и предопределить ход Второй мировой войны.

Этиленгликоль оказался тем самым незаменимым компонентом, который позволил создать первый эффективный автомобильный антифриз, а возможно, и предопределить ход Второй мировой войны.

Температурная регуляция работы двигателя внутреннего сгорания не просто узкотехническая задача: без нее массового внедрения автомобилей в обычную жизнь могло бы и не произойти.

Антифризы сделали возможной эксплуатацию колесной и гусеничной техники в холодном климате и тем самым облегчили хозяйственное освоение гигантских территорий, лежащих в широтах с сезонными отрицательными температурами, — а это большая часть суши в Северном полушарии, где живем мы с вами и расположены страны с крупнейшими экономиками мира. Ключевую роль в создании первого надежного и безопасного антифриза сыграл этиленгликоль.

Антифриз — это техническая жидкость, обеспечивающая работу механических устройств и двигателей внутреннего сгорания при низких температурах. Главная область применения — автомобили. Хотя аналогичные по составу жидкости можно найти в сложных промышленных системах охлаждения и даже в космосе: в частности, систему терморегуляции на базе этиленгликоля использовала российская орбитальная станция «Мир».

Первые антифризы появились в начале XX века. Их готовили на основе одноатомных спиртов, глицерина, хлористого кальция. Все они имели определенные эксплуатационные недостатки.

Первым универсальным антифризом массового применения стала смесь из воды и этиленгликоля, которая вышла на американский рынок в 1926 году.

Широкое распространение антифризы на базе этиленгликоля получили накануне и в ходе Второй мировой войны. Некоторые историки считают, что антифриз предопределил ход войны зимой 1942–1943 годов, когда благодаря ему удалось скрытно подготовить и успешно провести контрнаступление под Сталинградом.

В 1952 году в СССР ввели в действие ГОСТ 159-82, по которому начали выпускать низкозамерзающие жидкости марок 40 и 65 (числа означали отрицательную температуру, при которой антифриз замерзал). Впоследствии советские охлаждающие жидкости получили нарицательное название тосол. Слово похоже на наименование химического соединения, но на самом деле образовано от аббревиатуры ТОС, означающей отдел технологий органического синтеза (ТОС) московского НИИ органической химии и технологии, и типичного для спиртов окончания «ол».

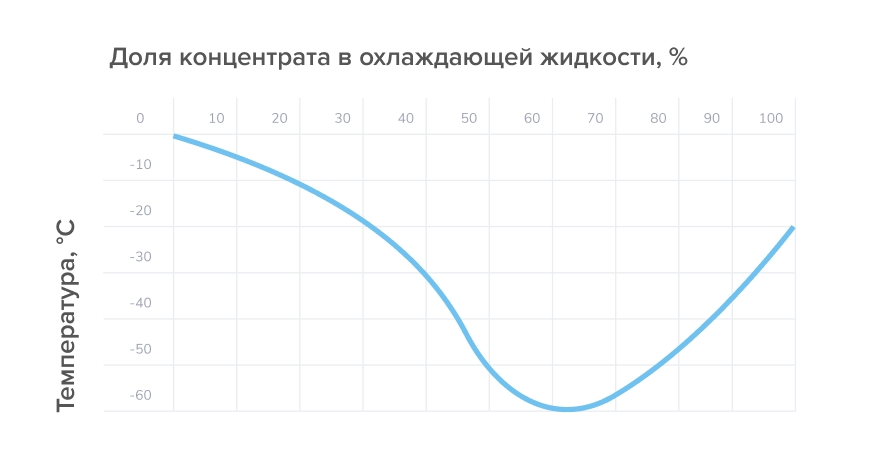

Сам по себе этиленгликоль замерзает всего при минус 12 градусах. Благодаря свойствам эвтектической жидкости в смеси с водой, температура замерзания понижается вплоть до минус 75 градусов (при доле этиленгликоля в 75 %). Точно так же повышается и температура кипения в теплое время года.

Смесь воды и этиленгликоля проявляет коррозионные свойства и склонность к вспениванию, поэтому в состав изначально добавляли различные присадки, а также красители. При этом цвет, вопреки распространенному заблуждению, ничего не говорит о качестве или возможности смешивания антифризов.

В итоге любой гликолевый антифриз состоит из воды и концентрата из этиленгликоля и пакета присадок, в таком виде их выпускали до начала 1990-х годов. Позже на смену традиционным антифризам пришли гибридные, карбоксилатные и лобридные составы, впрочем, все они до сих пор работают на основе того самого принципа смеси воды и этиленгликоля, изобретенного почти 100 лет назад.