Полиэтиленгликоль оказался крайне подходящим материалом для «работы» в живом организме. Он не гнаносит вреда, не «провоцирует» иммунную систему и при этом позволяет лекарственным препаратам выполнять их работу.

Полиэтиленгликоль оказался крайне подходящим материалом для «работы» в живом организме. Он не гнаносит вреда, не «провоцирует» иммунную систему и при этом позволяет лекарственным препаратам выполнять их работу. Разбираемся в полезных характеристиках этого соединения роли ПЭГ в различных био- и нанотехнологиях: от гидрогелей и вакцин до противораковых препаратов.

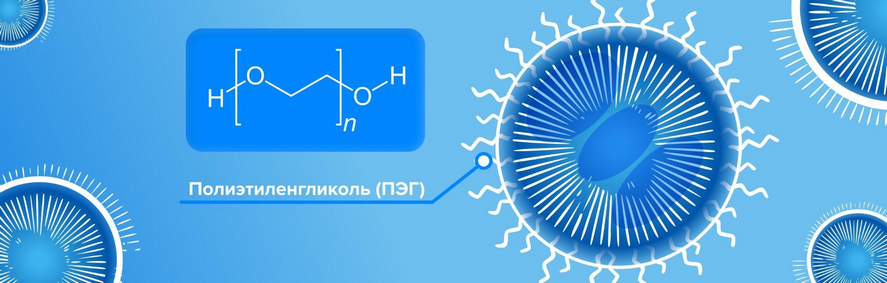

Обычный полиэтиленгликоль (ПЭГ) — это простой полиэфир, который получают полимеризацией оксида этилена. Процесс производства позволяет контролировать молекулярную массу, и поэтому ПЭГ бывает разным: жидким, гелеобразным или твердым. Он растворяется в воде, метаноле, этаноле, ацетонитриле, глицерине, гликолях, бензоле и дихлорметане, что позволяет использовать его в различных формулах с сохранением свойств. Поэтому его часто можно встретить в составе материалов и сырья для самых разных применений: от промышленности до косметики. Сфокусируемся на тех характеристиках ПЭГ, которые сделали его популярным соединением в био- и нанотехнологиях.

Полиэтиленгликоль крайне податлив, гибок и мобилен в плане общей геометрии и полимерных цепей. Множество конфигураций позволяет использовать его в разных целях, но лавная «суперсила» ПЭГ кроется в базовом строении. Это линейный полимер с химически активными гидроксильными группами на обоих концах. К гидроксильным группам через функциональные группы легко присоединяются биомолекулы или наночастицы. Такое прикрепление к ПЭГ — ПЭГилирование, — значительно улучшает фармакокинетические свойства пептидов, белков, гидрофобных полимеров, лекарственных препаратов и наночастиц. Дополнительный эффект — при этом снижается их токсичность, что не всегда желательно. Так, с помощью других соединений полиэтиленгликолю можно придавать дополнительные характеристики и делать из него «оболочки» для лекарств. В частности, для противораковых препаратов.

Современные противораковые препараты достаточно эффективны за счет своей высокой токсичности для клеток организма. Проблема в том, что они не способны отличить раковую клетку от здоровой. Поэтому ученые активно ищут способы точечной доставки таких лекарств в опухоли. Наноразмерные «пилюли» способны протиснуться по самым тонким капиллярам вглубь тканей. Их оболочка должна быть биосовместимой, биоразлагаемой и нетоксичной. Ключевая ее функция — защищать сам препарат от преждевременного разложения, при этом эффективно и постепенно выпуская его в организм. Под эти задачи хорошо подходят биоразлагаемые полимеры, среди которых полиэтиленгликоль — пожалуй, едва ли не самый перспективный на сегодняшний день.

Одно из главных преимуществ ПЭГ на фоне других нанополимеров — высокая вместимость лекарственного вещества. Гидрофильные свойства полиэтиленгликоля перекрывают гидрофобные свойства препаратов, что делает его отличным средством направленной доставки терапевтических препаратов в область опухоли. Риск преждевременного разложения действующего вещества оказывается чрезвычайно низким. А вот общее время разложения «нанопилюли» значительно возрастает, что обеспечивает постоянный и равномерный поток лекарства в область опухоли. [1]

Такая эффективность и продолжительность разложения объясняется «скрытностью» ПЭГ. Фагоциты, одни из клеток иммунной системы, его почти не замечают. Несмотря на частичную «слепоту» иммунитета к наночастицам соединения, когда полиэтиленгликоль все же со временем разлагается, именно фагоциты и очищают организм от его частиц. Частицы выводятся естественным путем почти в неизменном состоянии. [2].

Один из препаратов, использующих «нанопилюли» из ПЭГ — Doxil. Полиэтиленгликоль в нем применяется для всоздания оболочек липосом — микроскопических «пузырьков» из жиров, внутри которых содержится жидкий раствор с необходимым препаратом. Молекулы определенного размера — в частности, липосомы — проникают и накапливаются в тканях опухолей гораздо больше, чем в остальных тканях организма. За счет этого эффекта и работают подобные методы пассивной направленной доставки лекарственных средств.

Препарат Doxil одобрен для лечения рака яичников, болезни Рустицкого-Калера (рак плазматических клеток костного мозга) и саркомы Капоши, которая часто поражает больных ВИЧ-инфекцией. Исследования показали, что ПЭГ-липосомы делают препарат менее кардиотоксичным по сравнению с другими формулами, хотя появляется другой неприятный побочный эффект — ладонно-подошвенный синдром. Вообще, липосомы из ПЭГ с молекулярной массой 2000 дальтонов уже стали «золотым стандартом» для доставки препаратов.

Полиэтиленгликоль используют и в других медицинских целях. Так ПЭГ с высокой молекулярной массой защищают органы для трансплантации во время хранения и перевозки. Соединение нетоксично, нейтрально, растворяется в воде и структурно на неё похоже, поэтому, впитавшись в поверхность клеток, создает слои «структурированной воды». Они играют роль «иммунокамуфляжа», защищая клетки органа от отмирания. [3] В банках крови с помощью ПЭГ ищут антитела и антигены в крови пациента. Он усиливает агглютинацию — склеивание и выпадение в осадок клеток с антигенами.

Если говорить о применении в клинической практике, в большинстве одобренных препаратов с использованием ПЭГ он используется как инертный наполнитель или компонент для доставки препарата. Исследования показывают, что побочные эффекты ПЭГ обычно вызывает лишь при наличии аллергической реакции на это соединение у конкретного человека.

Почти в чистом виде полиэтиленгликоль (PEG-3350) используется в осмотическом слабительном MiraLAX. Внешне это белая пудра, которая легко растворяется в воде. Также почти в чистом виде с добавлением додецилового спирта ПЭГ используется в полидоканоле – препарате для лечения маленьких сосудистых звездочек диаметром до 3 мм. Под действием препарата, который вводят напрямую в расширенный капилляр, стенки сосуда начинают разрушаться. Со временем его заменяют другие ткани организма и видимая под кожей синяя «ниточка» пропадает.

Для лечения гепатита С в США, Евросоюзе и Китае одобрен ПЭГилированный интерферон alfa-2a (Pegasys). Также его использования разрешено для лечение гепатита B и некоторых T-клеточных лимфом.

Липидные оболочки для мРНК, кодирующих антигены SARS-Cov-2, тоже делают с использованием полиэтиленгликоля, то есть он используется в создании прививок от COVID-19. В вакцине Pfizer/BioNTec содержится ПЭГ, а в разработке компании Moderna — метоксиполиэтиленгликоль.

Подведем итоги. ПЭГ используют в еде, косметике, мазях и фармакологии: от сурфактантов и дозирующих агентов до растворителей и наполнителей для лекарственных препаратов. Американское Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) считает безопасным для внутреннего потребления ПЭГ с молекулярной массой от 200 до 9500 а.е.м. Научные исследования подтверждают, что в косметических и фармакологических препаратах ПЭГ содержится в безопасных концентрациях.

В фармакологии и биомедицине полиэтиленгликоль чаще всего используется в качестве связующего компонента таблеток и их защитного покрытия, в смазках, мазях и жидких препаратах, которые вводятся подкожно, внутримышечно или внутривенно.

Общие характеристики, а также обилие уже известных и потенциальных модификаций делают его популярным ингредиентом, который к тому же можно подстроить под конкретные задачи. Именно поэтому в последние годы количество исследований ПЭГ значительно возросло — до тысячи статей в год. Ученые находят для полиэтиленгликолей всё новые способы применения. А вот достойной альтернативы ПЭГ пока что нет.

[1] Mundel R, Thakur T, Chatterjee M. Emerging uses of PLA-PEG copolymer in cancer drug delivery. 3 Biotech. 2022 Feb;12(2):41. doi: 10.1007/s13205-021-03105-y. Epub 2022 Jan 10. PMID: 35070631; PMCID: PMC8748584. https://link.springer.com/article/10.1007/s13205-021-03105-y

[2] Da Shi, Damian Beasock, Adam Fessler, Janos Szebeni, Julia Y. Ljubimova, Kirill A. Afonin, Marina A. Dobrovolskaia, To PEGylate or not to PEGylate: Immunological properties of nanomedicine’s most popular component, polyethylene glycol and its alternatives, Advanced Drug Delivery Reviews, Volume 180, 2022, 114079, ISSN 0169-409X, https://doi.org/10.1016/j.addr.2021.114079

[3] Giraud, Sebastien et al. “The Optimal PEG for Kidney Preservation: A Preclinical Porcine Study.” International journal of molecular sciences vol. 19,2 454. 3 Feb. 2018, doi:10.3390/ijms19020454

Заводы в Китае, США и Саудовской Аравии дали прибавку в 10 процентов к мировым объемам выпуска гликолей. Как это отразится на рынке РФ?

Заводы в Китае, США и Саудовской Аравии дали прибавку в 10 процентов к мировым объемам выпуска гликолей. Как это отразится на рынке РФ?

Главный тренд гликолевого рынка в 2020–2021 годах – ценовая волатильность. Серия локдаунов удешевила продукт почти до себестоимости, а последующие проблемы в цепочках поставок разбалансировали сезонное потребление и ценообразование. Контрактная стоимость тонны моноэтиленгликоля (МЭГ) на пиках достигала 1 000 евро. Проблемы с доступностью продукта и скачки цен прямо влияют на трейдеров и конечных потребителей.

Наряду с глобальными факторами, улучшить ситуацию может насыщение рынка МЭГ дополнительными объемами. Мировые нефтехимические компании работают над расширением производства гликолей и запускают новые заводы.

В этом материале – обзор крупнейших проектов 2021–2022 годов. Рассказываем, что и где построили, какой объем МЭГ дадут новые производства, а также оценим, как это может сказаться на российском рынке.

В январе 2022-го ExxonMobil (одна из крупнейших мировых компаний в области добычи и переработки нефти, производстве нефтепродуктов) и саудовская SABIC (выпускает до 10% всей нефтехимии в мире) объявили о получении первой продукции на совместном комплексе в Сан-Патрисио (Техас, США). Именно в районе Мексиканского залива в штатах Техас и Луизиана находится крупнейший в Северной Америке нефтехимический кластер.

Основа комплекса – крекинг-установка мощностью 1,8 миллиона тонн этилена в год и сопутствующие заводы, которые получают от нее сырье. Это две линии по выпуску полиэтилена, годовой мощностью 1,3 миллиона тонн, а также площадка по производству МЭГ, рассчитанная на выпуск 1,1 миллиона тонн продукта в год.

Новый комплекс назвали Gulf Coast Growth Ventures «Предприятие по развитию Мексиканского залива». Партнеры взялись за проект в 2017 году, этап возведения производственных линий и наладки оборудования завершили за два года.

«Мы построили современный завод с опережением графика и ниже бюджета, используя опыт глобальных проектов в планировании и доставке, сохраняя фокус на безопасности и здоровье. Это достижение позволит удовлетворить растущий мировой спрос на наши продукты», – сообщила руководитель нефтехимического направления ExxonMobil Карен Макки.

Саудовская SABIC вкладывается в расширение производства МЭГ не только за рубежом, но и дома. В ноябре прошлого года концерн заявил о запуске третьей линии по производству гликолей на предприятии в городе Джубайла.

Расчетная мощность линии – 700 тысяч тонн МЭГ в год. Первые два участка могут выпускать по 700 000 и 640 000 тонн соответственно. Общая мощность предприятия SABIC в Джубайле составляет 2,04 миллиона тонн.

В корпорации отмечают, что благодаря этому инвестпроекту SABIC сохранит статус крупнейшего поставщика МЭГ в мире. Дополнительные объемы этиленгликоля удовлетворят спрос производителей полимерных продуктов – полиэфирных волокон и полиэтилентерефталата (термопластик). На новом производстве обещают использовать инновационные технологии, чтобы сократить воздействие на окружающую среду.

«Этот успешный проект, безусловно, укрепляет нашу надежность в качестве поставщика и приближает к мировому лидерству в области химических веществ», – сказал Абдулрахман Альфагих, исполнительный вице-президент SABIC по нефтехимии.

Китайский бизнес активнее других запускает новые мощности по производству МЭГ. Менее чем за год в Поднебесной ввели в строй два крупных предприятия.

В январе Sinopec Zhenhai Refining & Chemical Company (ZRCC, «дочка» крупнейшей энергетической и химической компании КНР Sinopec) сообщила о старте производства МЭГ на новом заводе в Нинбо. Компания рассчитывает на выпуск до 800 000 тонн продукта в год. У ZRCC уже есть действующее МЭГ-производство мощностью 650 000 тонн, локализованное в Нинбо.

В августе 2021-го другая китайская компания – Fujian Gulei Petrochemical – получила первую коммерческую продукцию с нефтехимического комплекса в Чжанчжоу. Объект, включает завод по производству этиленвинилацетата, линию полипропилена и пропиленоксида. Он также рассчитан на выпуск до 700 000 тонн МЭГ в год.

Корпорация Fujian Gulei Petrochemical привлекает зарубежных партнеров для больших проектов: летом она подписала соглашение с SABIC о совместном предприятии для строительства нефтехимического комплекса. Основа проекта – крекинг-установка, будут также заводы для производства МЭГ, полиэтилена и поликарбонада.

Эти уже запущенные мощности способны дать рынку 4,6 миллиона тонн МЭГ.

Мы описали только большие проекты. В списке нет менее крупных запусков и модернизаций производственных линий. Все они дали дополнительные объемы отгрузок, но в полном мере их не могут осветить даже отраслевые медиа.

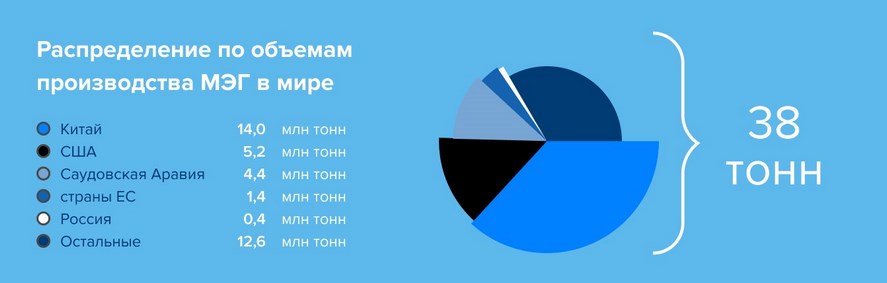

Общий прирост мощностей за полный 2021 год и два месяца 2022-го примерно можно оценить в 5 миллионов тонн продукта. Годовой же объем всего выпускаемого МЭГ в мире по данным polyglobe.net и Independent Commodity Intelligence Services (ICIS) на вторую половину прошлого года составил около 38 миллионов тонн.

Важно, что мировые нефтехимические гиганты не намерены снижать темп ввода новых объектов и в 2022-м. По данным отраслевого аналитического портала ICIS, кроме уже запущенных заводов, до конца года заработают еще 10 – девять в Китае и один в Индии.

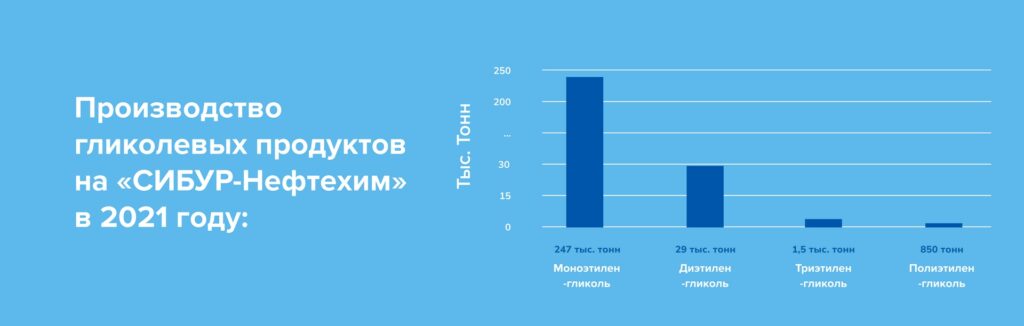

Мощности РФ позволяют выпускать до 400 000 тонн МЭГ в год – наша страна далека от мировых лидеров по производству гликолевых продуктов. Со второй половины прошлого года все заводы по выпуску МЭГ в России контролируются «СИБУР Холдинг». Площадка, дающая до 80 процентов всего продукта в стране, – это «СИБУР-Нефтехим» из Дзержинска.

На дзержинском заводе «СИБУР» в 2021 году модернизировали производство окиси этилена и гликолей: заменили динамическое и теплообменное оборудование, усовершенствовали технологическую колонну. Сейчас на предприятии идет очередная волна обновления – модернизируется комплекс по выпуску окиси этилена (субстрат для получения гликолей).

Объема, который дают российские производители, в основном, хватает для внутреннего рынка. «СИБУР» также экспортирует небольшие партии МЭГ. Однако в форс-мажорный период аномального спроса августа–сентября 2021-го, его возможностей не хватало – цены в споте поднимались на 15–20 процентов.

О планах по наращиванию производства гликолей на новых активах СИБУР («Казаньнефтеоргсинтез» и «Нижнекамскнефтехим») пока не известно. Скорее всего в ближайшие годы в России выпуск МЭГ кардинально не вырастет.

Как же отразятся на МЭГ-рынке РФ проекты глобальных нефтехимических корпораций по расширению производства?

Вспомним, что внутрироссийские контрактные цены на МЭГ рассчитывают исходя из котировок европейского контракта – они примерно повторяют его в пересчете на рубли (цена включает 20 процентов НДС). Спотовые цены более вариативны и определяются исходя из спроса и предложения в моменте.

Европейский же рынок МЭГ зависит от импорта – на стоимость прямо влияют поставки продукта извне. До 2021 года главными внешними партнерами европейских покупателей гликолей были компании США и Саудовской Аравии: они ежегодно давали около 1,3–1,4 млн тонн МЭГ – примерно столько же производят сами европейцы. После введения антидемпинговых ограничений (мы писали об этом здесь), ЕС переориентировался на МЭГ из Восточной Азии – соседей Китая, где активнее всего запускают новые гликолевые заводы.

*В прогнозах не учтены геополитические риски, наступившие после 24 февраля 2022 года.

В этом году новые производства не окажут большого влияния на рынок. Эффектов стоит ожидать в 2023 году, когда большинство новейших МЭГ-производств выйдут на проектные мощности, а проблемы с цепочками поставок сырья и готовой продукции будут преодолены.

Не пропустите ничего важного – подпишитесь на нашу рассылку и получайте новости и обзоры рынка гликолей!

Стремительное распространение нового штамма коронавируса «омикрон» окажет влияние на экономику мировых нефтехимических рынков, но оно будет не таким сильным и продолжительным как в начале пандемии в 2020 году.

Стремительное распространение нового штамма коронавируса «омикрон» окажет влияние на экономику мировых нефтехимических рынков, но оно будет не таким сильным и продолжительным как в начале пандемии в 2020 году.

Эксперты не ожидают, что спрос на моноэтиленгликоль (МЭГ) существенно не сократится – особенно на фоне постепенного падения цен. Такой прогноз подтверждает текущая динамика потребления первичного сырья – нефти.

Всемирная организация здравоохранения (ВОЗ) прогнозирует, что до марта более 60% жителей европейского региона могут заразиться омикрон-мутацией коронавируса. Аналогичные прогнозы есть и для других стран.

Впервые новый штамм выявили в Ботсване и ЮАР в ноябре 2021 года. Буквально за несколько дней он активно распространился в крупнейших мировых странах: Германии, Бельгии, Великобритании, Италии, Австралии, США и Китае.

Большинство государств, где был обнаружен новый вариант вируса, в конце прошлого года приостановили воздушное сообщение с ЮАР и несколькими другими африканскими странами, а также ввели очередные внутренние ограничения. Они коснулись посещения общественных мест.

Великобритания одной из первых столкнулась с новым штаммом COVID-19 и сообщала о десятках тысяч заболевших в день. Поэтому накануне Нового года власти отменили массовые мероприятия, в том числе торжественные акции и футбольные матчи. В Лондоне в середине декабря ввели режим чрезвычайной ситуации. Почти одновременно локдаун объявили в Нидерландах.

Несмотря на колоссальную скорость распространения «омикрона», он оказался куда менее опасным и смертоносным чем предыдущие версии вируса. К тому же, к моменту его появления в большинстве стран мира был уже достаточно высокий уровень вакцинации и коллективного иммунитета.

Высокий уровень коллективного иммунитета может стать гарантией того, что «омикрон» не окажет такого разрушительного влияния на мировую экономику как первый штамм коронавируса, появившийся в конце 2019 года.

Тогда введенные в большинстве стран локдауны разрушили работавшие годами логистические цепочки. В 2020 году это привело к обвалу производства в основных промышленных отраслях, включая нефтехимический сектор.

Объемы потребления непродовольственных товаров, когда население было закрыто дома на карантине, на несколько месяцев снизилось до критического уровня. Последствия этого, по прогнозам экспертов, еще долго будут сказываться на глобальной экономике.

Как отмечал исполнительный вице-президент Еврокомиссии Валдис Домбровскис, Евросоюз столкнулся с сильнейшим за многие десятилетия кризисом, который начался в 2020 году.

Это не могло не отразиться и на рынке моноэтиленгликоля. Сокращение спроса в основных сферах потребления МЭГ (антифризы и ПЭТФ) спровоцировало сначала падение цен на фоне перепроизводства сырья – нефти и газа, а затем их резкий рост по мере искажения баланса в противоположную сторону.

Из-за взрывного увеличения потребления пластиков цены на полимеры и сырье для них взлетели до исторических максимумов. Также это привело к конкуренции за этилен между МЭГ и полиэтиленом.

Нефтяной рынок до сих пор не может полностью восстановить объемы добычи для полноценного покрытия увеличившегося спроса, что толкает цены, которые в 2020 году опускались даже до отрицательных значений, вверх.

Как отмечают в Еврокомиссии, после ослабления большинства локдаунов стал наблюдаться тренд на восстановление экономики. Там уверены, что распространение коронавируса нового типа хоть и окажет влияние, но не остановит рост.

Согласно последнему прогнозу ЕК, в 2022 году рост ВВП Евросоюза ожидается на уровне 4,3%. В то же время во Всемирном банке отмечают, что пандемия продолжит сказываться на экономической активности в ближайшей перспективе.

Эксперты предупреждают, что значительное замедление роста крупнейших экономик отразится на внешнем спросе на продукцию развивающихся стран и государств переходного типа.

В перспективе, предполагают в Международном энергетическом агентстве (МЭА), «омикрон» временно замедлит, но не повлияет на восстановление спроса на нефть.

«Новые меры сдерживания, введенные для остановки распространения вируса, вероятно, окажут более слабое влияние на экономику по сравнению с предыдущими волнами COVID-19. Не в последнюю очередь из-за широко распространенных кампаний по вакцинации. В результате мы ожидаем, что спрос на топливо для автотранспорта и сырье для нефтехимии продолжит стабильно расти», – отмечает МЭА.

Там считают, что поставки нефти также продолжат рост, а ряд стран, в том числе Россия и Саудовская Аравия, покажут рекорды добычи, если оставшиеся сокращения в рамках соглашения по регулированию производства нефти ОПЕК+ будут полностью отменены.

В этом случае мировые поставки в 2022 году вырастут на 6,4 млн б/с в следующем году по сравнению с ростом на 1,5 млн б/с в 2021 году.

Как отмечает Нина Адамова из ЦЭП Газпромбанка, в целом новая волна роста заболеваемости из-за омикрона меньше влияет на экономическую ситуацию в мире, так как правительства большинства стран стараются избегать локдаунов и других жестких мер пресечения распространения вируса.

«Как правило, сейчас прибегают к более мягким мерам во избежание нанесения ущерба экономике: новых прерываний цепей поставок, снижения предложения товаров, усугубления роста цен.

Нефтегазохимический сектор не исключение. Новостей о неполадках работы в глобальной нефтехимической отрасли не было, однако по мере роста заболеваемости риск для экономики в целом и нефтехимической отрасли в частности сохраняется», – говорит эксперт.

В то же время Нина Адамова считает, что есть риск негативного влияния на спрос, в частности, может снизиться потребление гликолей в качестве антифризов, если снизится использование автомобилей при вводе ограничений на мобильность населения.

Для других сегментов спроса таких явных угроз для спроса на краткосрочном горизонте нет. Пока стоимость гликолей остается высокой.

Гендиректор ООО «ИнфоТЭК-КОНСАЛТ», председатель Комитета по экономике Ассоциации нефтепереработчиков и нефтехимиков, Тамара Канделаки поясняет, что на нефтегазохимический сектор в целом и гликоли в частности влияют фундаментальные и специфические отраслевые факторы и, конечно, форс-мажор, к которому относятся новый штамм «омикрон».

Форс-мажорные обстоятельства могут вызывать структурные сдвиги в потребляющих отраслях, например, снижение спроса, что, в свою очередь, сказывается на цене сырья и продукта в сегментах потребления.

«В целом, я бы сказала, что наибольшее влияние на спрос оказала первая волна коронавируса вследствие жестких и часто не конца продуманных мер, вызвавших снижение экономической активности отраслей материального производства. Что касается именно «омикрона», то за эти несколько лет мы привыкли жить с коронавирусами и особого влияния на рынок гликолей он не оказал», – считает Канделаки.

Влияние коронавируса, как одного из определяющих экономических факторов, может прекратиться в обозримой перспективе. ВОЗ не исключает завершения пандемии в Европе после окончания нынешней волны распространения «омикрона».

Как заявил 23 января директор ВОЗ в европейском регионе Ханс Клуге в интервью AFP, вполне вероятно, что регион движется к заключительной фазе пандемии. После того, как волна этого вида коронавируса в Европе спадет, в течение нескольких недель и месяцев будет существовать глобальный иммунитет, либо благодаря вакцинации, либо из-за того, что люди получили иммунитет после инфекции. На ситуацию может повлиять и приближение теплого времени года.

Этиленгликоль — один из ключевых видов сырья в химической промышленности. До сих пор его получали почти исключительно из ископаемого топлива, но развитие биотехнологий делает возможным коммерческое производство на основе возобновляемых ресурсов, например, сахарного тростника или кукурузы.

Этиленгликоль — один из ключевых видов сырья в химической промышленности. До сих пор его получали почти исключительно из ископаемого топлива, но развитие биотехнологий делает возможным коммерческое производство на основе возобновляемых ресурсов, например, сахарного тростника или кукурузы.

Технология стремительно развивается прямо на наших глазах и, вероятнее всего, именно за счет нее будет удовлетворяться дополнительный спрос на этиленгликоль в ближайшие 20 лет.

Технологии производства химического сырья из возобновляемых источников обещают настоящую революцию на рынке этиленгликоля, который используется не только в производстве автомобильных антифризов и пластика для бутылок, но и упаковочные материалы, синтетические ткани, промышленные волокна, компоненты косметических и чистящих средств.

В самом общем виде технология получения этиленгликоля из возобновляемых источников использует растительный сахар и отходы его переработки. Сырьем служат сахарный тростник, сахарная свекла, сахарная меласса (кормовая патока). Также для переработки подходят некоторые виды злаков.

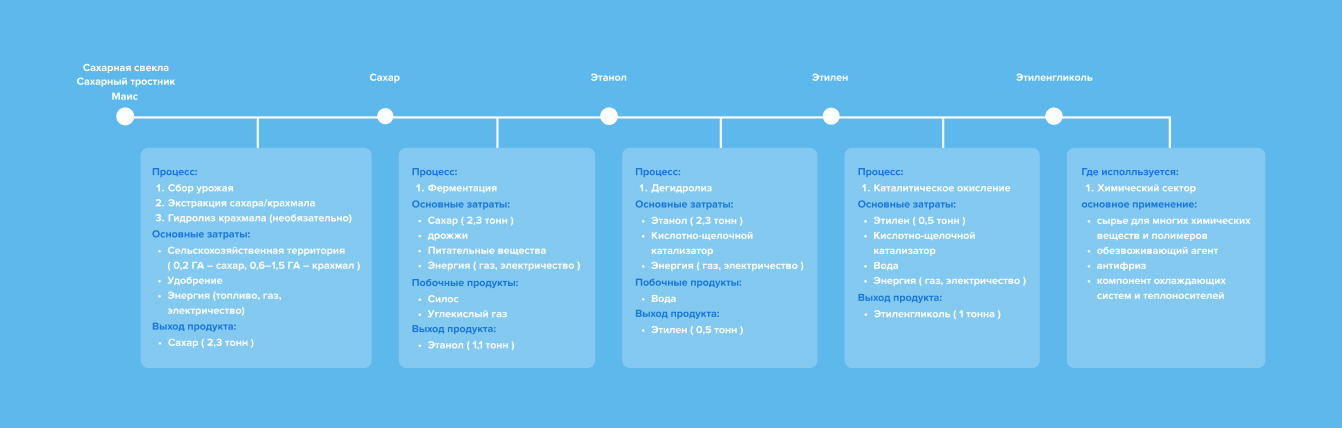

Схема производства биоэтиленгликоля

Чтобы выпустить одну тонну этиленгликоля биологического происхождения, требуется 2,3 тонны сахара. Путем ферментации его перегоняют в 1,1 тонны этанола. Из него, в свою очередь, после дегидратации производится 0,5 тонны этилена. Конечная стадия — каталитическое окисление. После нее на выходе получается тонна моноэтиленгликоля (МЭГ).

Самое главное, что при такой схеме не нужно ископаемое топливо (природный газ, сырая нефть, уголь), хотя себестоимость этиленгликоля на растительной основе выходит (по крайней мере, пока) примерно на 25% больше.

В мире уже работают производственные мощности по выпуску «зеленого» этиленгликоля – 175 000 тонн в год. Но пока единственная компания, поставляющая крупные партии биологического МЭГ для нужд ПЭТ-производств, – это India Glycols Ltd.

Несколько других компаний и совместных предприятий (Avantium, Haldor Topsoe/Braskem, UPM, ENI/Versalis) находятся в стадии испытаний либо опытной эксплуатации соответствующих технологических и промышленных решений.

Большие надежды на зеленые технологии возлагают производители моноэтиленгликоля. Объем рынка, как ожидается, к 2035 г. увеличится с 28 млн тонн до 50 млн тонн. Эксперты прогнозируют, что в течение следующих 15–20 лет ежегодно потребуется дополнительные объемы более 1 млн тонн, чтобы удовлетворить рост спроса на полиэфиры.

Выпуск МЭГ из возобновляемых источников позволит шире применять ПЭТ-упаковку биологического происхождения. Еще в 2009 году компания Coca-Cola представила бутылку Plantbottle, на 30% сделанную из растительных источников. В 2015 году впервые получилось изготовить бутылку целиком из биопластика.

Зеленые технологии призваны помочь Coca-Cola и другим крупным корпорациям к 2050-м годам решить задачу снижения до нуля углеводородного следа в своей деятельности.

Еврокомиссия защищала местных производителей МЭГ от конкуренции с поставщиками из США и Саудовской Аравии, но, похоже, сломала весь рынок. Большой разбор и ключи к пониманию рынка 2022.

Еврокомиссия защищала местных производителей МЭГ от конкуренции с поставщиками из США и Саудовской Аравии, но, похоже, сломала весь рынок. Большой разбор и ключи к пониманию рынка 2022.

12 ноября 2021 года председатель Европейской комиссии Урсула фон дер Ляйен подписала постановление о введении антидемпинговых пошлин на ввоз в ЕС моноэтиленгликоля (МЭГ) из США и Саудовской Аравии.

Документ вступил в силу 16 ноября, после публикации в Официальном журнале ЕС. С этого момента для американских импортеров действуют пошлины от 3,0 до 60,1%, саудовские компании должны оплачивать 7,7% по единой шкале.

Это решение завершило почти годичное разбирательство, сильно влиявшее на рынок гликолей в прошлом году. Процессы, активированные европейским регулятором, наряду с COVID-19, энергокризисом, инфляцией и сбоями в цепочках поставок, создали новую реальность для отрасли производства, трейдинга и потребления МЭГ в странах ЕС.

В блоге мы неоднократно писали о разных стадиях и аспектах антидемпинговой эпопеи. Сейчас подытожим последствия решения в том числе и для российского рынка МЭГ.

По данным Еврокомиссии, производственные мощности ЕС позволяют выпускать примерно 1,4 миллиона тонн этиленгликоля в год. Почти весь объем продукта остается внутри европейского рынка, однако местным индустриям, связанным с потреблением гликолей, этого не хватает.

Производители термопластиков, автохимии, промышленных охладителей и других товаров, ключевым сырьем для изготовления которых является МЭГ, большими партиями закупают импортный продукт. Емкость всего рынка МЭГ в ЕС – порядка 860 млн € в годовом выражении.

Ключевые зарубежные поставщики – США и Саудовская Аравия. Вместе они давали объемы, примерно равные внутреннему производству в ЕС: только в 2020 году американцы поставили 601 000 тонн МЭГ, саудиты – 753 000 тонн. По данным отраслевого портала ICIS, в наибольшей степени от импортного этиленгликоля зависят Бельгия, Нидерланды, Германия, Испания, Литва и Италия.

В августе 2020 года Комитет защиты европейских производителей МЭГ – объединение компаний на долю которых приходится до 2/3 объема выпуска МЭГ в ЕС, – обратился в Еврокомиссию с жалобой на зарубежных поставщиков.

Заявитель уверял, что ввоз МЭГ из США и Саудовской Аравии по низким ценам наносит ущерб промышленному сектору ЕС, выпускающему аналогичную продукцию. Иностранцев заподозрили в демпинге, который обычно карается штрафами и ограничительными мерами.

Команда европейских юристов портала lexology.com:

Чтобы установить, что продукт демпингуется на их рынки, правительства должны определить, является ли экспортная цена в страну импорта ниже, чем его внутренняя рыночная цена в стране происхождения.

Правила ВТО устанавливают основополагающий принцип: цена на внутреннем рынке, используемая для сравнения, в среднем должна быть выше себестоимости продукции. Это делается для того, чтобы экспортеры не могли устанавливать цены ниже себестоимости на своих внутренних рынках, компенсируя такие потери на прибыльных экспортных рынках.

В 2019–2020 годах продавцы МЭГ из Саудовской Аравии уже были фигурантами антидемпингового расследования за рубежом – процесс инициировало министерства торговли и промышленности Индии по заявлению местной компании. Однако уже в ходе расследования претензии к саудитам отозвали.

Официальное антидемпинговое расследование стартовало 14 октября 2020 года. Оно шло в период с 1 июля 2019 года по 30 июня 2020 года. Для оценки степени воздействия также изучали промежуток с 1 января 2017 года по 30 июня 2020 года.

Начало расследования показало рынку, что поставки из США и Саудовской Аравии находятся под ударом, – очень редко антидемпинговые постановления не содержат пошлин и других санкций для импортеров.

Размер итоговых пошлин, который в конце 2020 – начале 2021-го был неизвестен, мог сделать импорт в ЕС неконкурентоспособным. Многие покупатели предпочли риску заключения контрактов на покупку МЭГ в США и Саудовской Аравии поиск новых поставщиков.

Неопределенность с поставками сыграла свою роль (путь и не решающую) в ценовом кризисе зимы–весны прошлого года. Вопреки обычному сезонному затуханию, контрактные цены на МЭГ в Европе взлетели с 690 € за тонну в январе до 860 € в апреле; в РФ стоимость единицы отгрузки доходила до 120 тысяч рублей на споте.

Главная причина скачка цен – совокупность форс-мажоров, включающая аварии на производстве и климатические аномалии. Дополнительные запасы импортного продукта в распоряжении трейдеров и потребителей, возможно, смогли бы сбить цены.

Предварительное решение Еврокомиссии по расследованию стало шоком для внешних продавцов МЭГ и европейских бизнесов, не успевших наладить новые цепочки поставок извне.

Уже в июне 2021 года продукция из Саудовской Аравии получила ввозную пошлину 11,1%, компаниям из США установили дифференцированные пошлины от 8,5% до фактически запретительных 52%. Пошлины рассчитывали индивидуально, на основе данных о ценах поставки каждой компании.

Во временном постановлении комиссия указывает на одну из причин формирования низких цен на продукт в США и Саудовской Аравии – более дешевый по сравнению с европейским этиленом (сырье для МЭГ).

В августе Саудовская Аравия подала заявление во Всемирную торговую организацию, пыталась оспорить временные антидемпинговые тарифы ЕС. О решении ВТО до сих пор ничего не известно.

Окончательный вердикт Еврокомиссия приняла на месяц раньше планового срока. Факты демпинга полностью подтвердились. В документах регулятора говорится, что доля США и Саудовской Аравии в общем объеме импорта МЭГ в ЕС в 2017–2020 годы доходила до 44,1% и именно за счет демпинга выросла на 41%.

Ценовые предложения производителей из ЕС не выдерживали конкуренции с импортерами – европейские производители потеряли 7,3% рыночной доли.

Из заключения Еврокомиссии:

Промышленность ЕС была вынуждена устанавливать цены значительно ниже себестоимости, чтобы сохранить свою долю рынка из-за ценового давления, оказываемого импортом из соответствующих стран по более низким ценам. Таким образом, существует четкая взаимосвязь между демпинговым импортом и ущербом, нанесенным промышленности ЕС.

Еврокомиссия подтвердила применения пошлин в качестве механизма восстановления конкуренции в интересах местных компаний, однако размер пошлин скорректировали в сторону более мягких значений.

Эксперты сошлись на том, что европейский рынок окончательно не закрыт для американского и саудовского импорта, хотя его привлекательность и снизилась из-за дифференцированных наценок при ввозе.

Эффект удорожания продукта в Европе на фоне новостей о пошлинах давно исчерпан – с момента введения временных антидемпинговых мер контрактные цены возросли на 25%, а с ноября держатся на отметке 990 € за тонну.

Производители гликолей из США и Саудовской Аравии диверсифицируют свои поставки, готовы наращивать экспорт на других направлениях и расширяют мощности.

Почти синхронно с информацией о европейских пошлинах стало известно об открытии попавшей под ограничения саудовской Jubail United Petrochemical Company нового завода по выпуску в МЭГ в Джубайле. Его мощность равна 700 000 тонн продукта в год – это половина всего производства МЭГ в ЕС.

Зависимость Европы от внешнего МЭГ заставляет участников рынка искать альтернативные регионы в качестве источников поставок. Похоже, что на роль основного импортера теперь претендует Юго-Восточная Азия – в аналитических отчетах ICIS теперь регулярно фигурируют партии продукта из Южной Кореи и Сингапура.

Мелисса Харли, аналитик ICIS:

Спотовый материал, предлагаемый по формуле ACP (азиатская контрактная цена), привязан к ценам ниже европейских. Сингапур и Южная Корея являются привлекательными источниками импорта, учитывая статус нулевой пошлины, необходимый для ввоза материалов в Европу.

Рост азиатских поставок – восходящий тренд. Импортеры из Азии нарастили объемы за период с августа 2020 года по июль 2021 года к аналогичному периоду 2019 и 2020 годов соответственно в десять раз – до 100 000 тонн.

Цена – главное конкурентное преимущество азиатского МЭГ. По информации ICIS, тонна продукта январской поставки через Антверпен из Южной Кореи стоила 745 €, тогда как спотовые предложения внутри ЕС начинаются от 830 €.

На российский рынок ситуация с введением антидемпинговых пошлин влияет опосредованно – это влияние основано на специфике ценообразования МЭГ на внутреннем рынке РФ, в основе которого европейские контрактные котировки.

Подготовили несколько тезисов, которые помогут участникам нашего рынка сориентироваться в обновленной системе координат:

При этом РФ не заменит никого из крупных импортеров – доля нашей страны на рынке МЭГ ЕС в 2017–2020 годах не превышала 1,3%. Данных о планах СИБУРА расширить производство гликолей для экспорта пока нет.

Не пропустите ничего важного – подпишитесь на нашу рассылку в форме ниже и получайте новости и обзоры рынка гликолей.

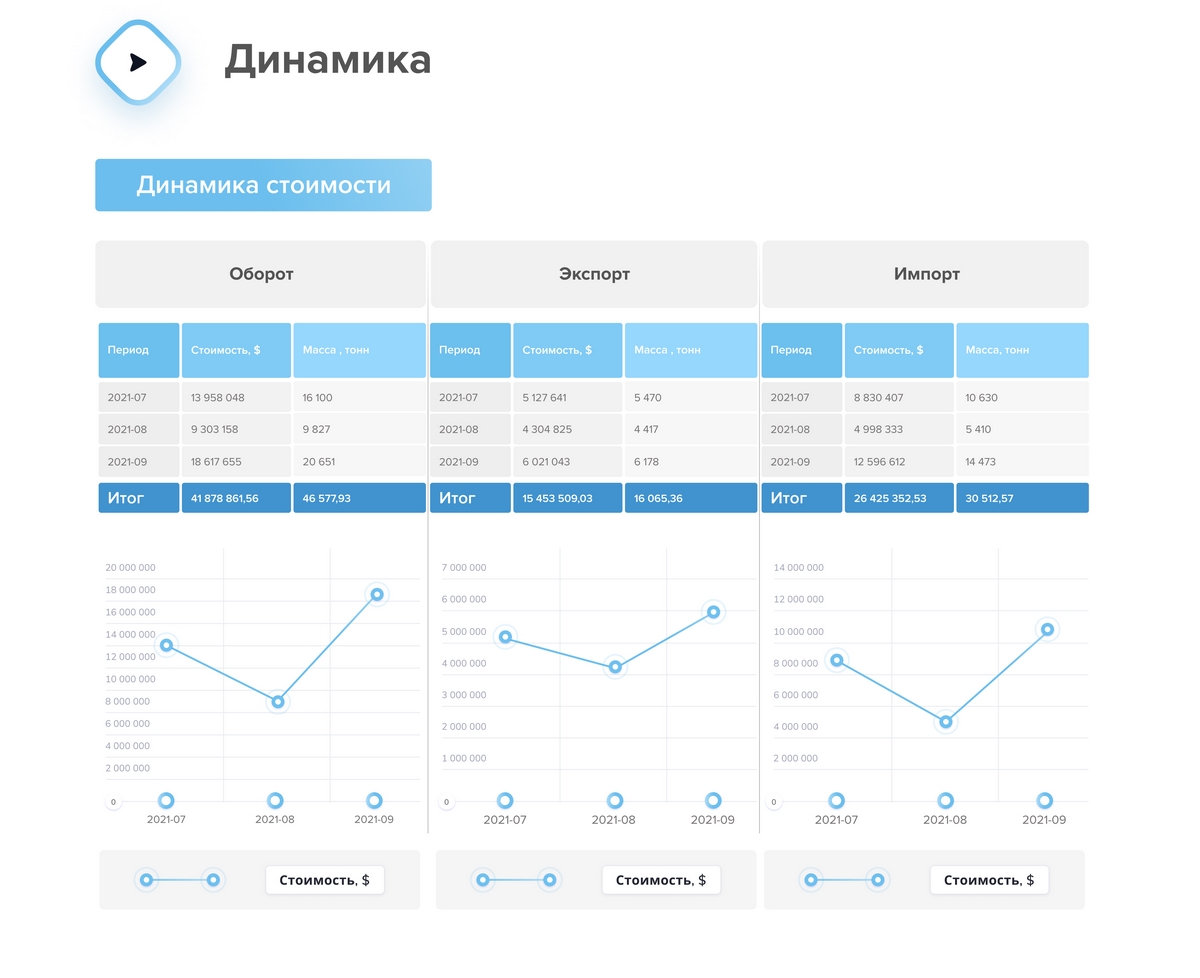

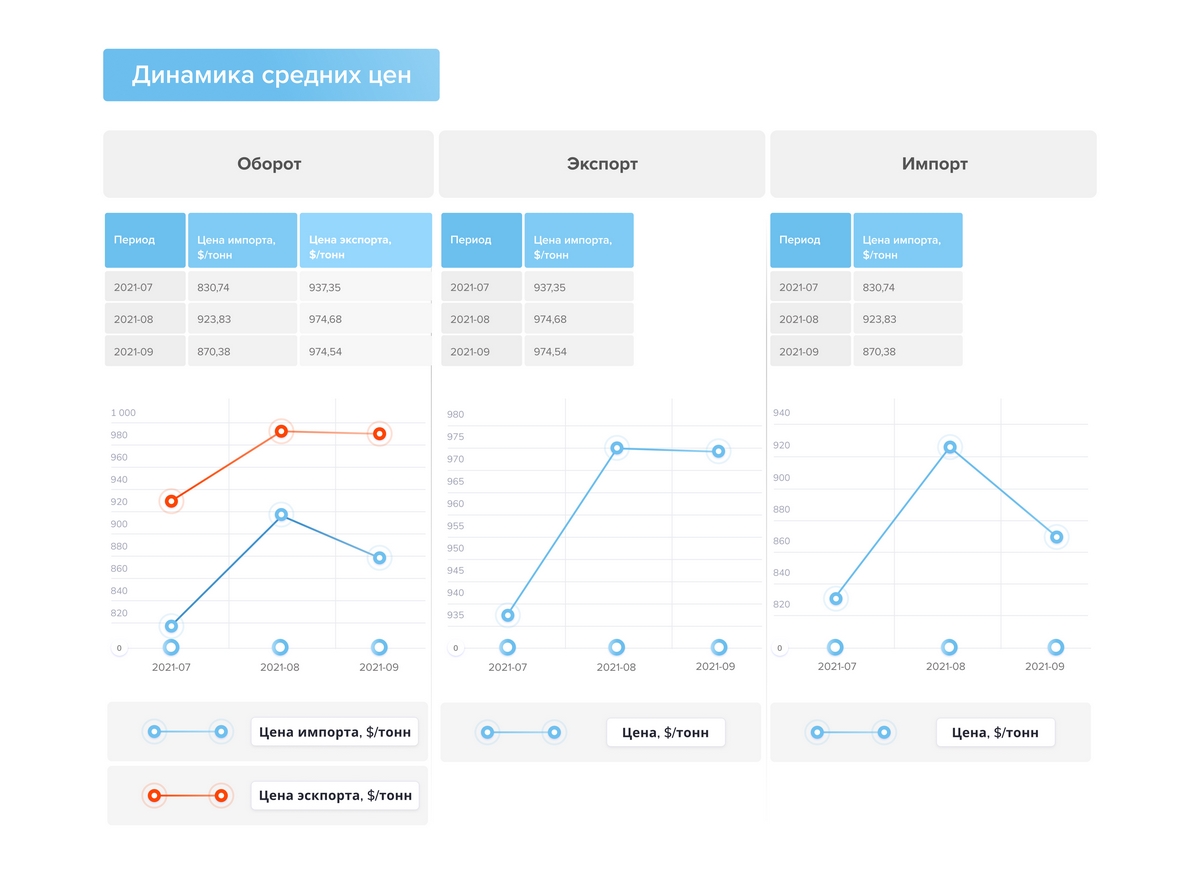

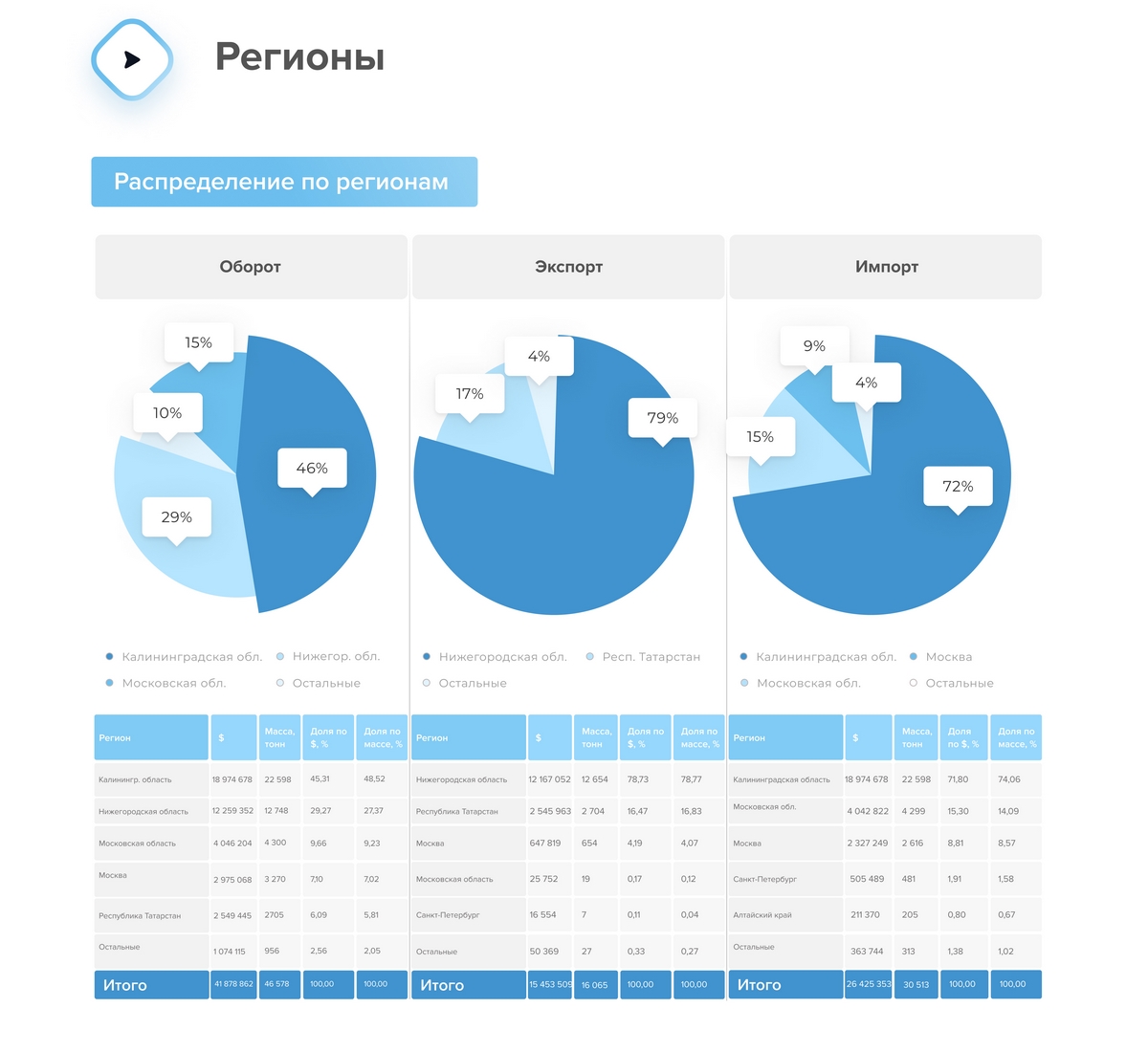

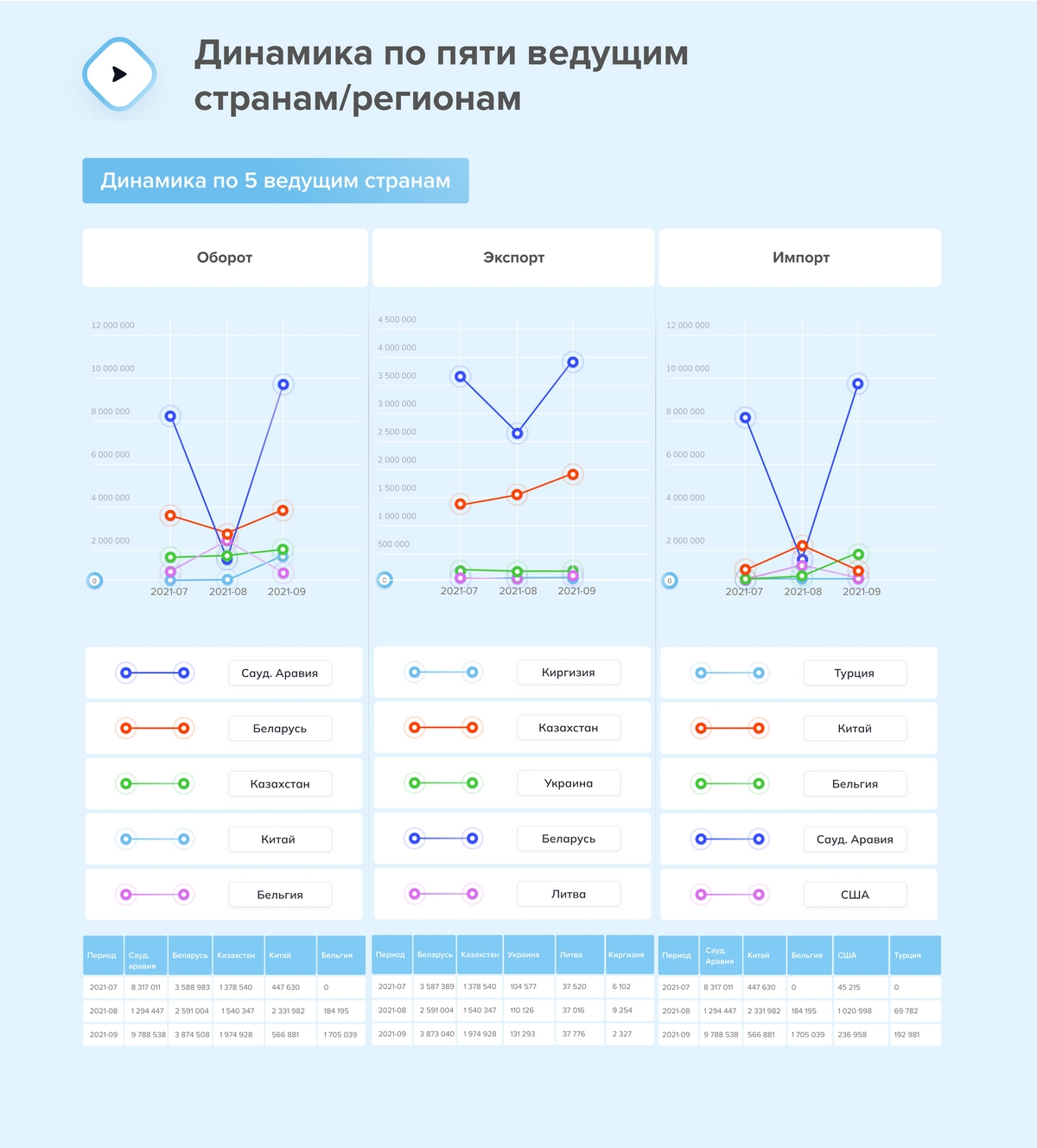

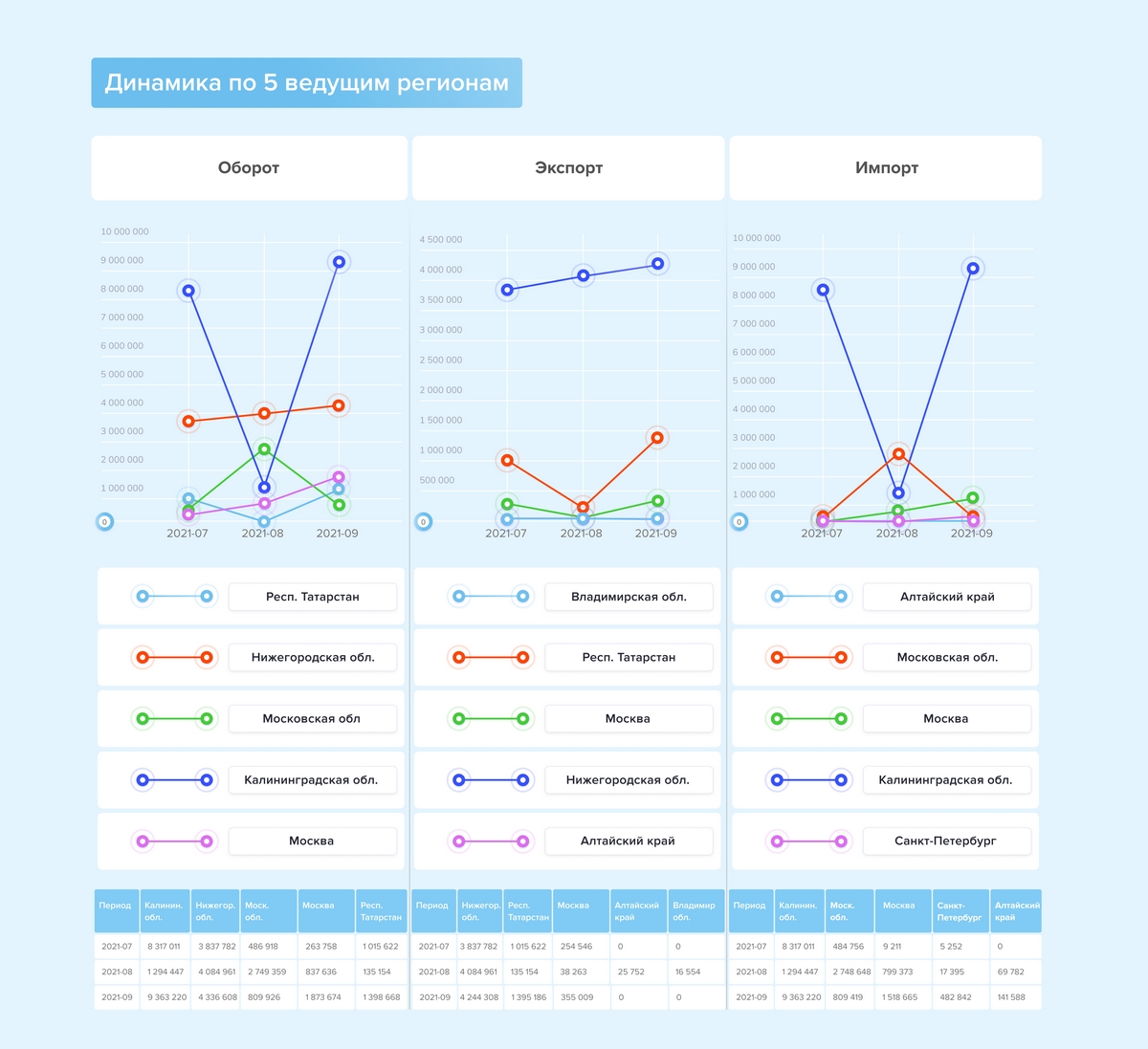

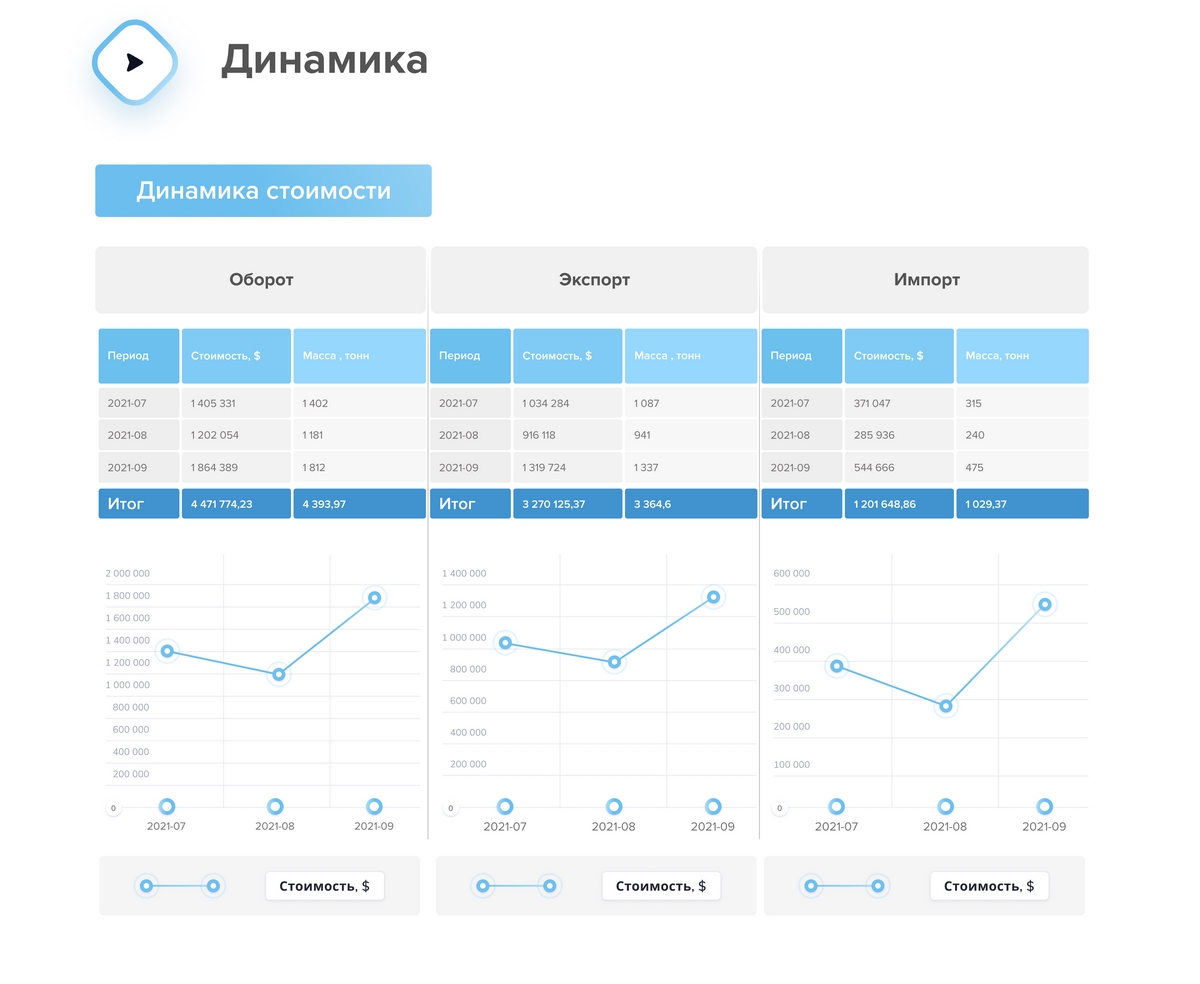

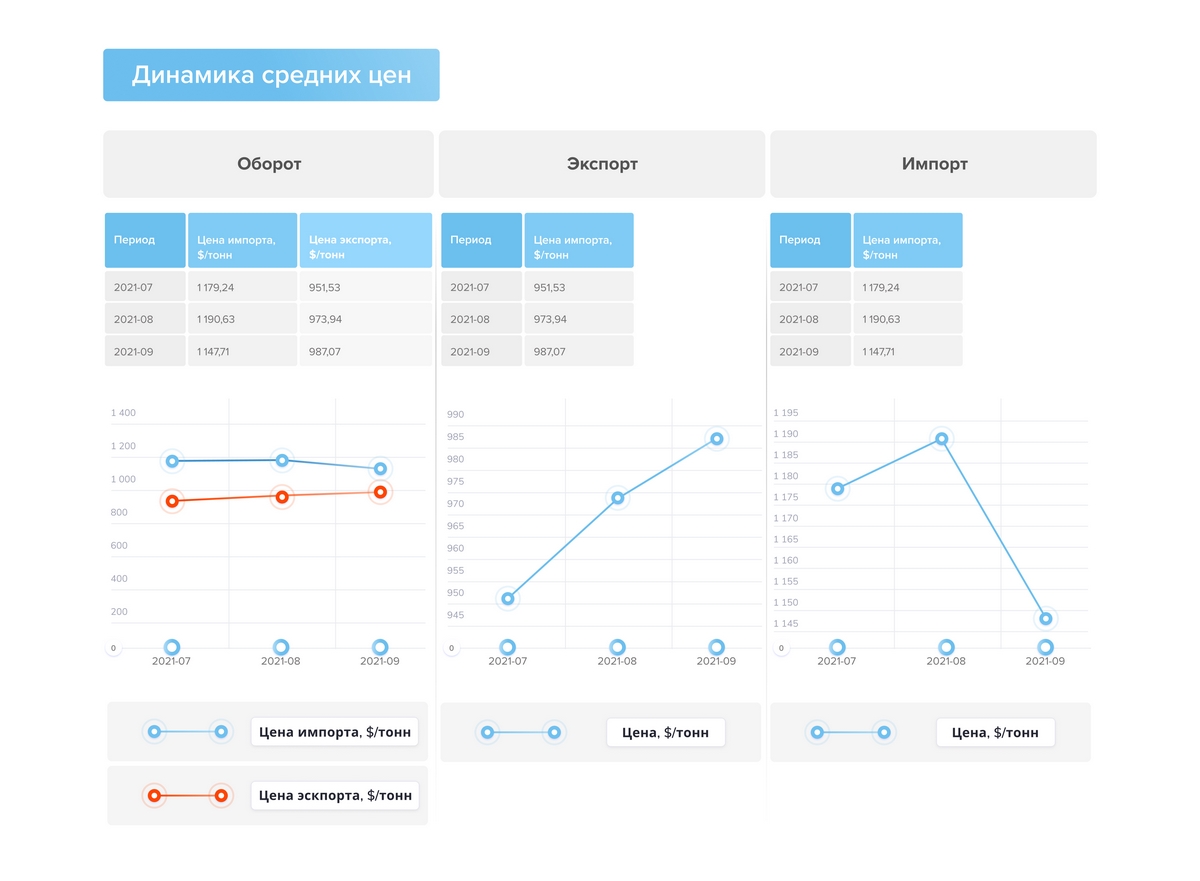

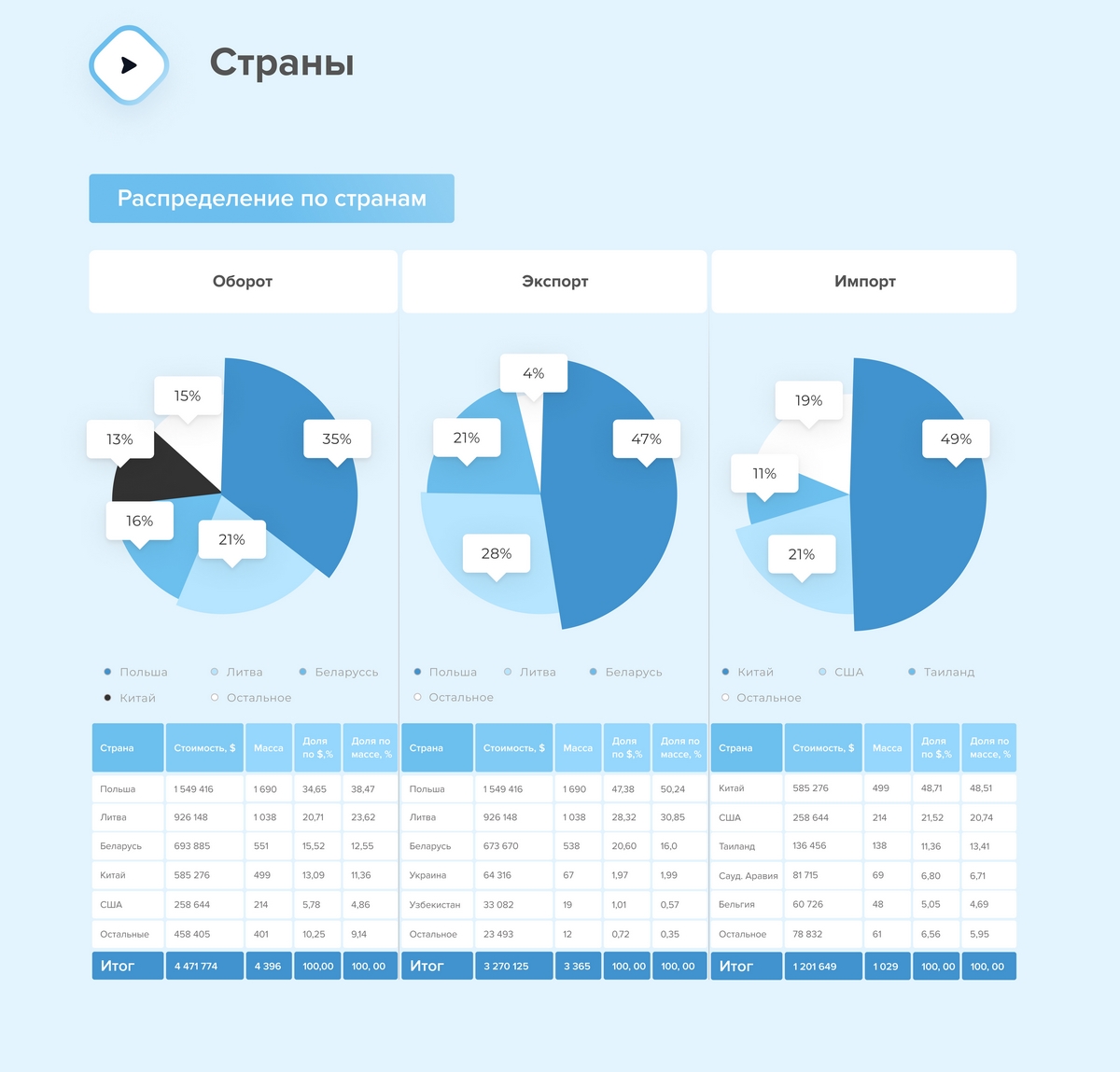

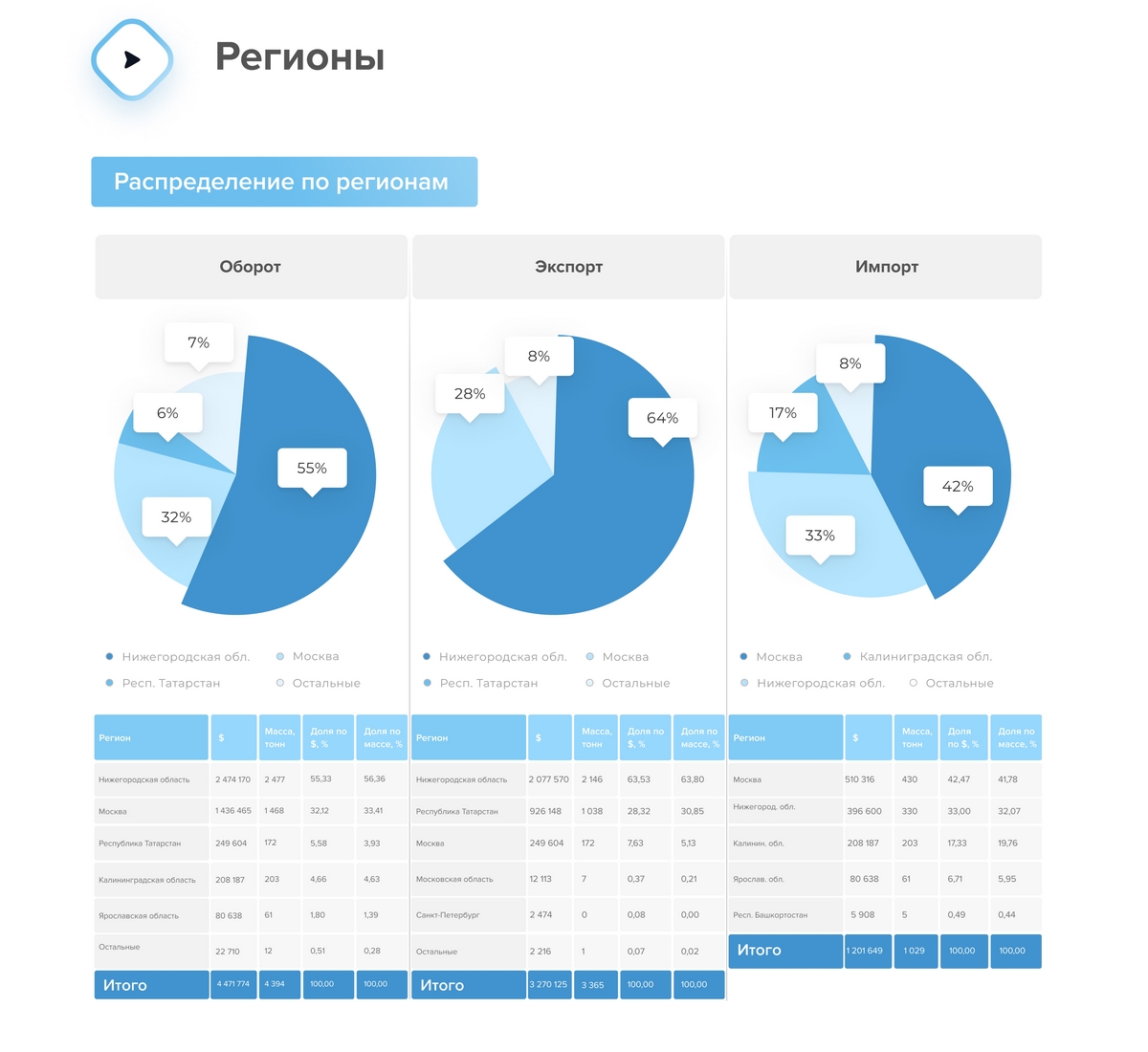

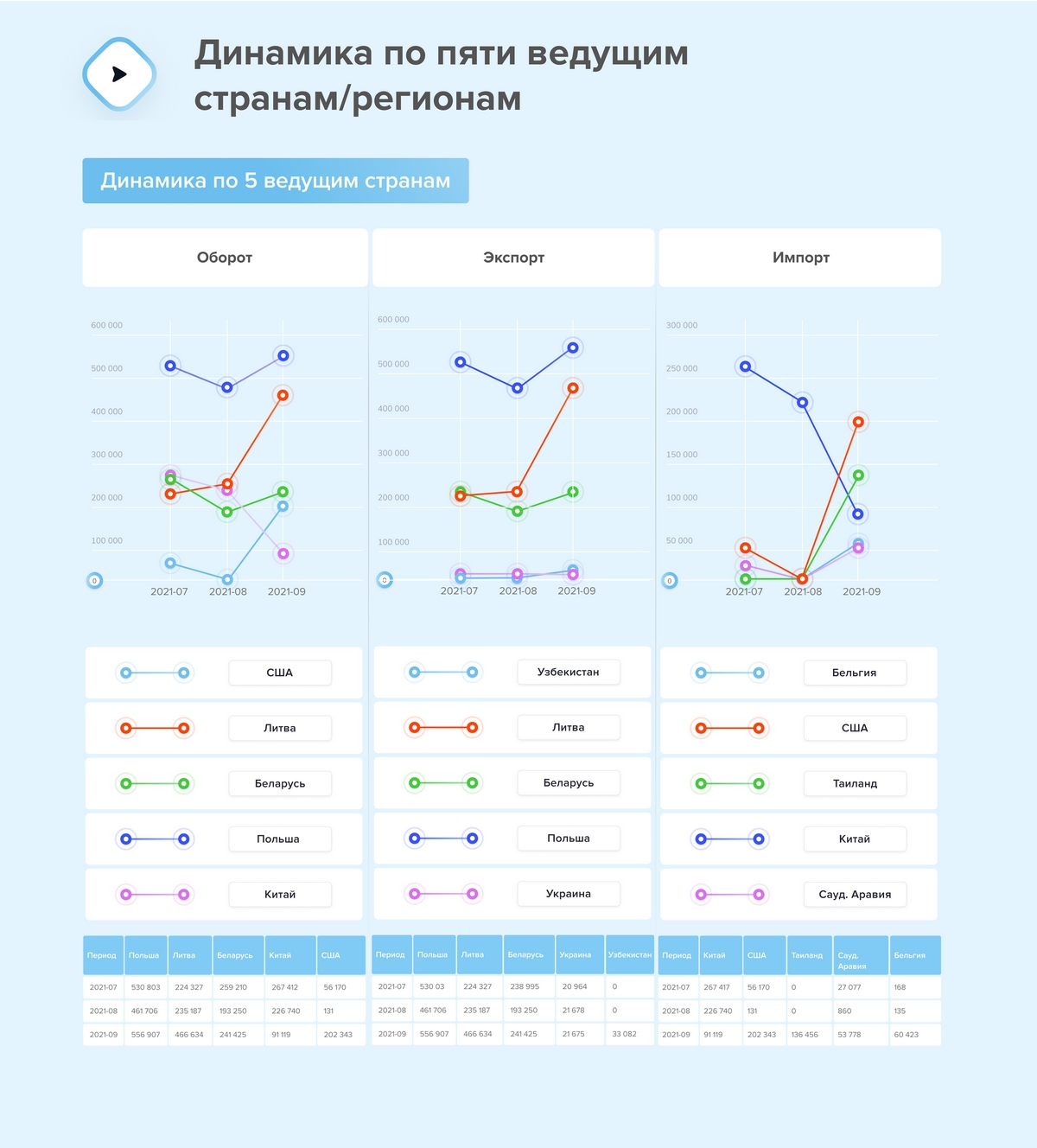

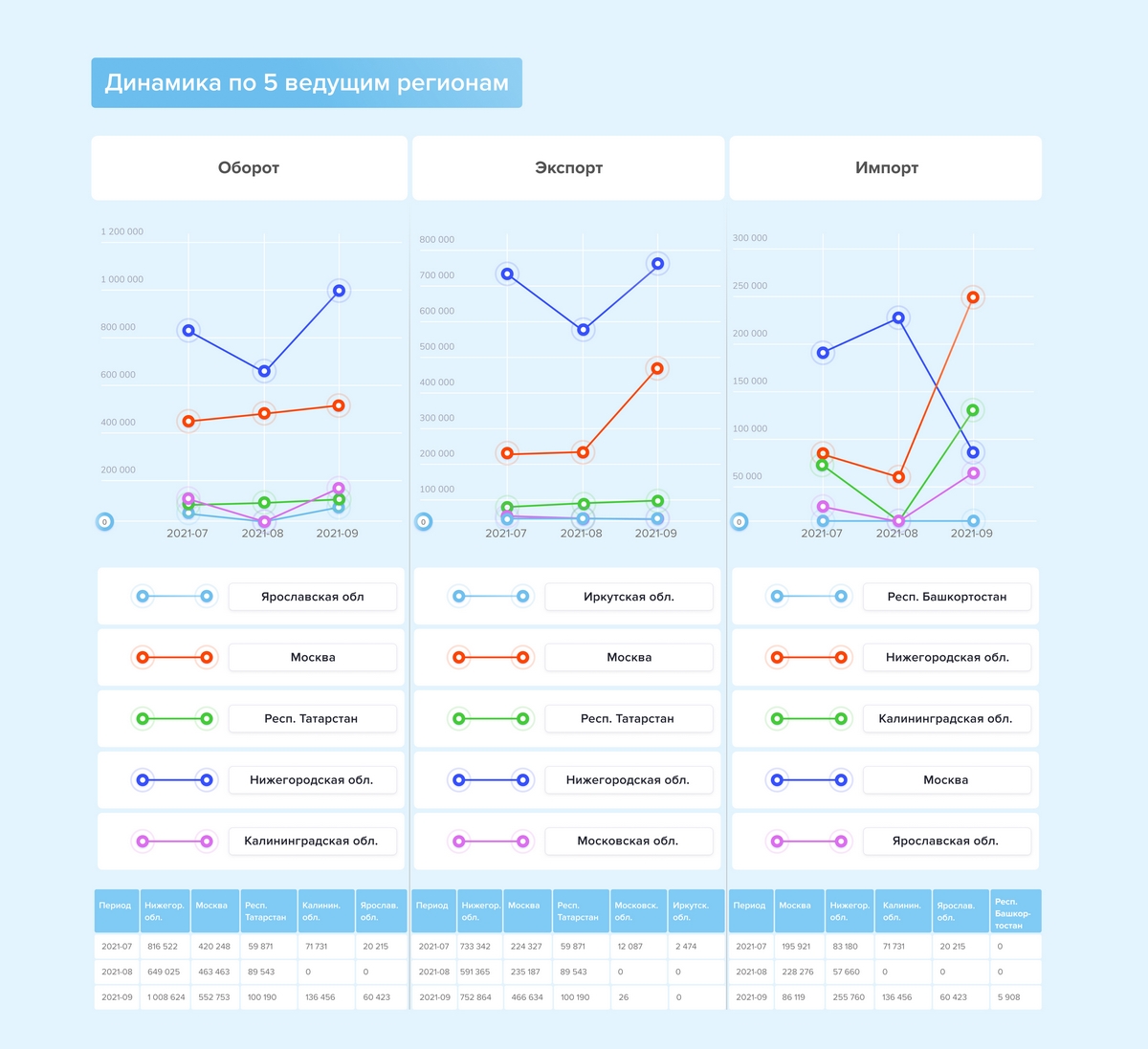

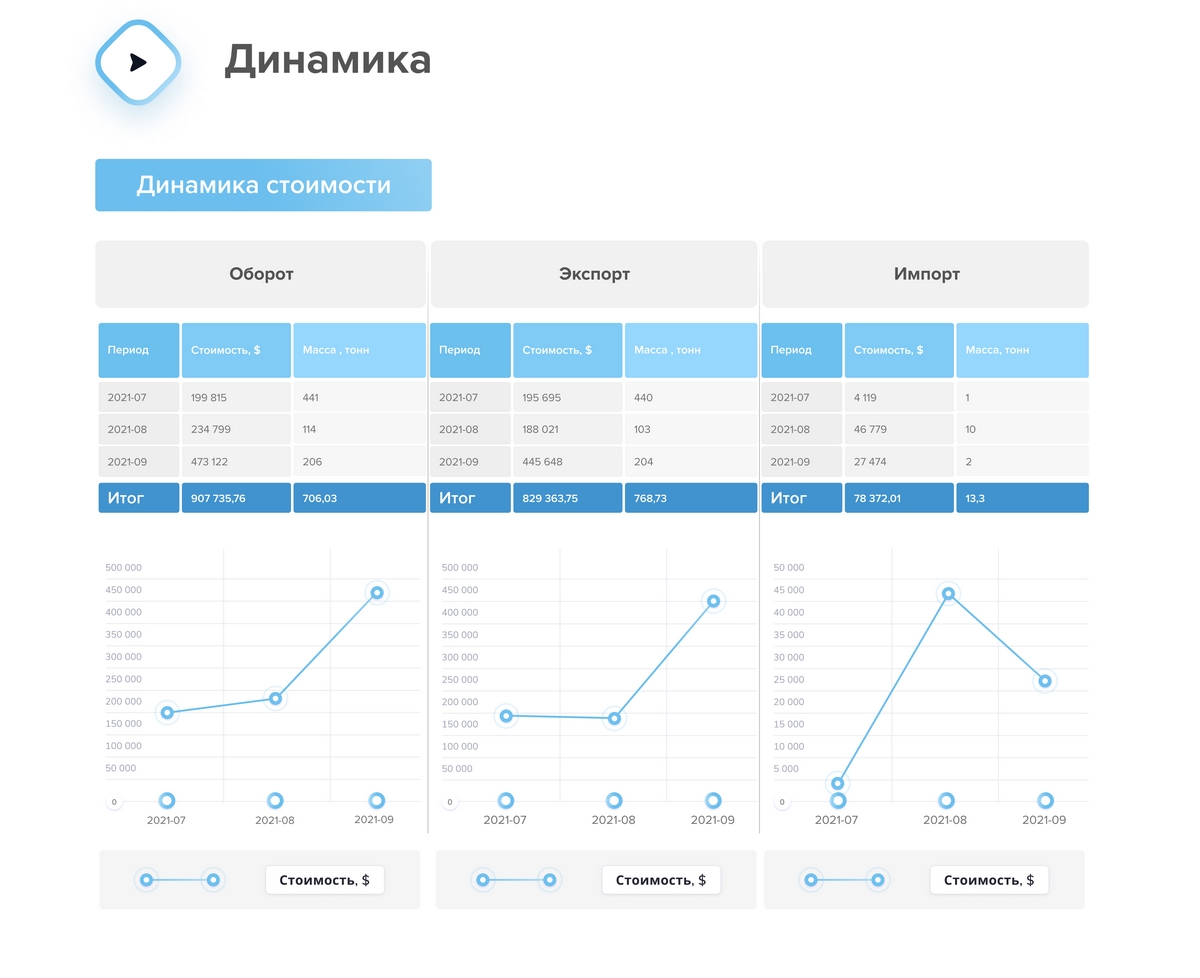

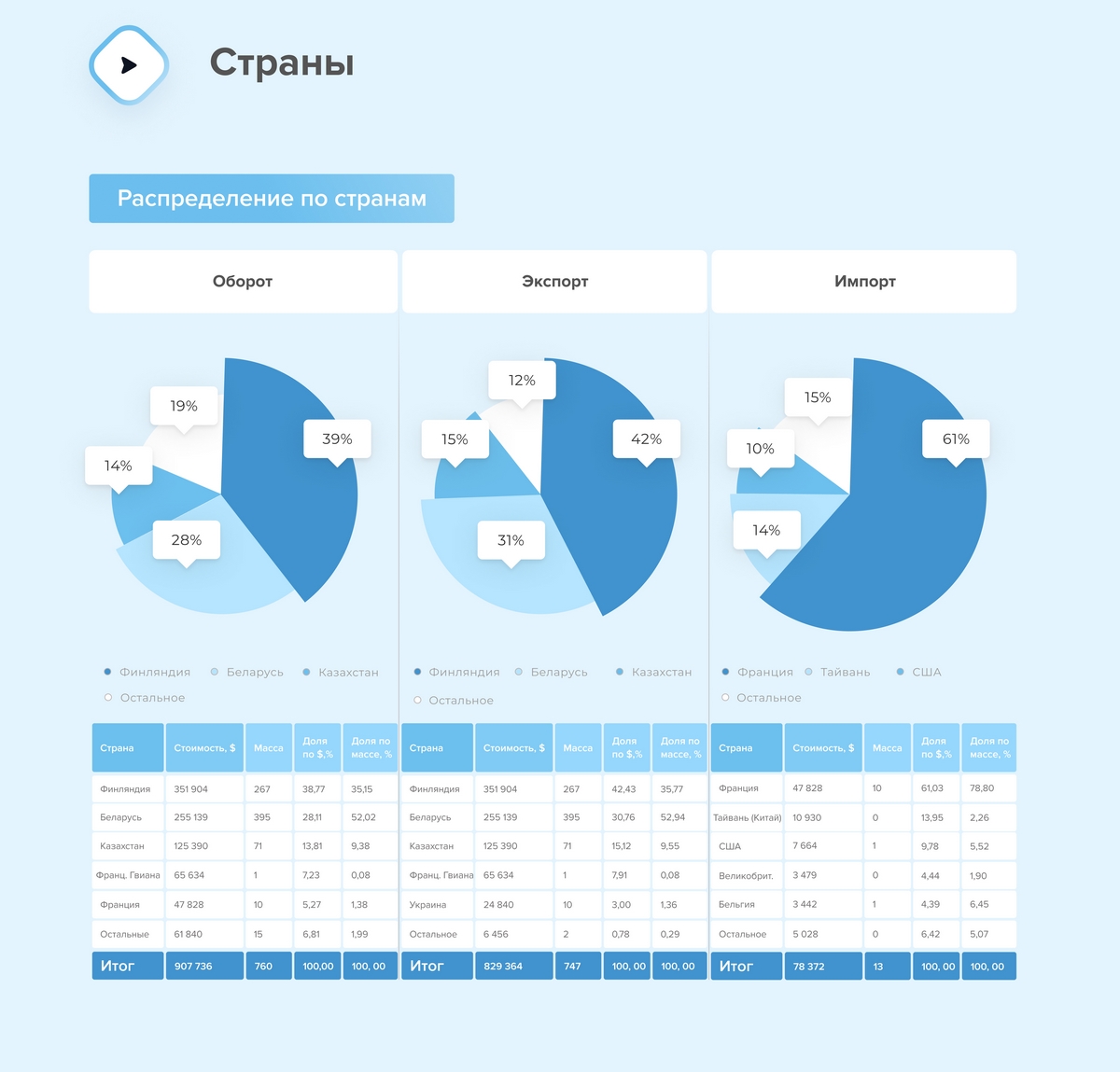

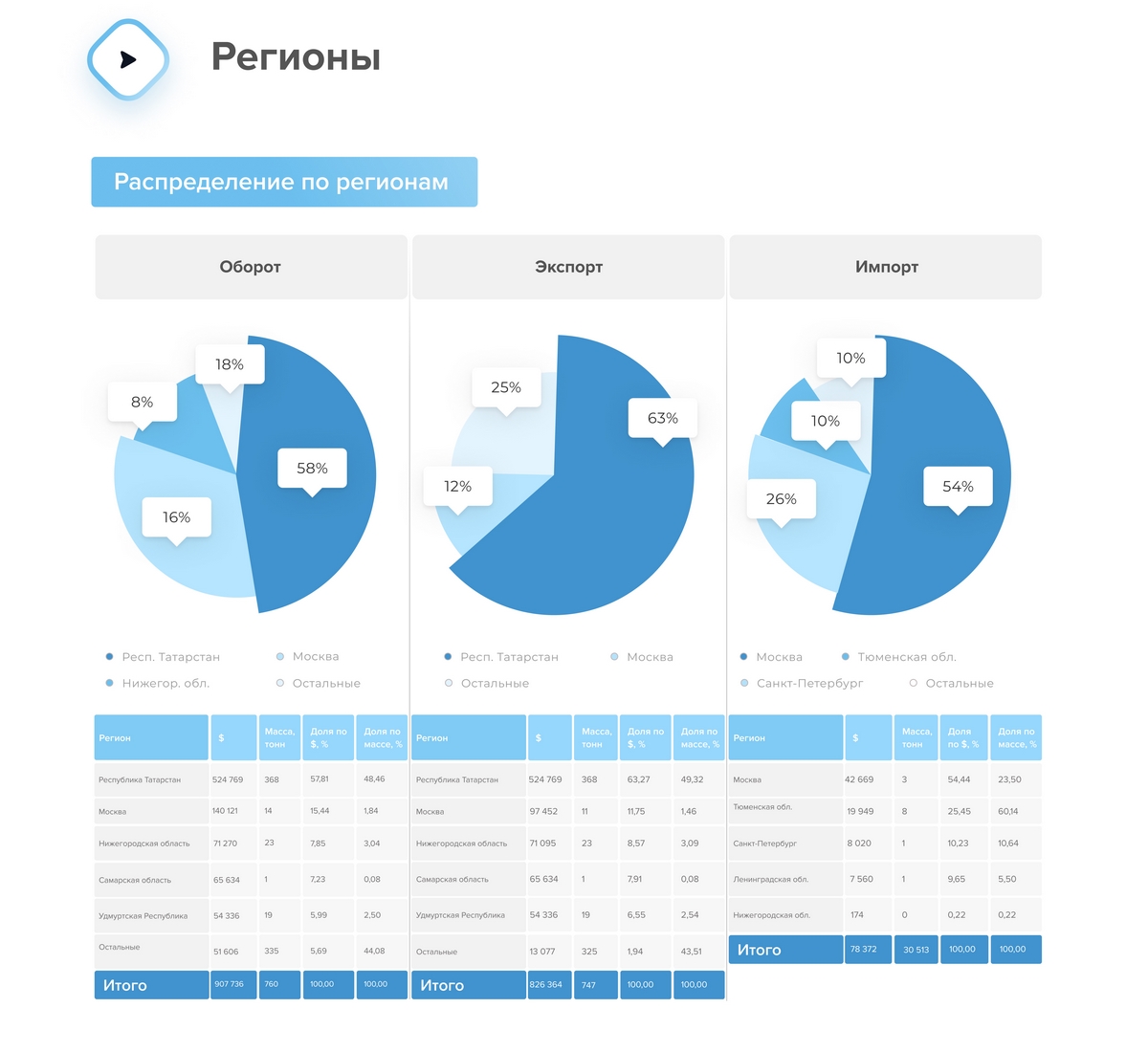

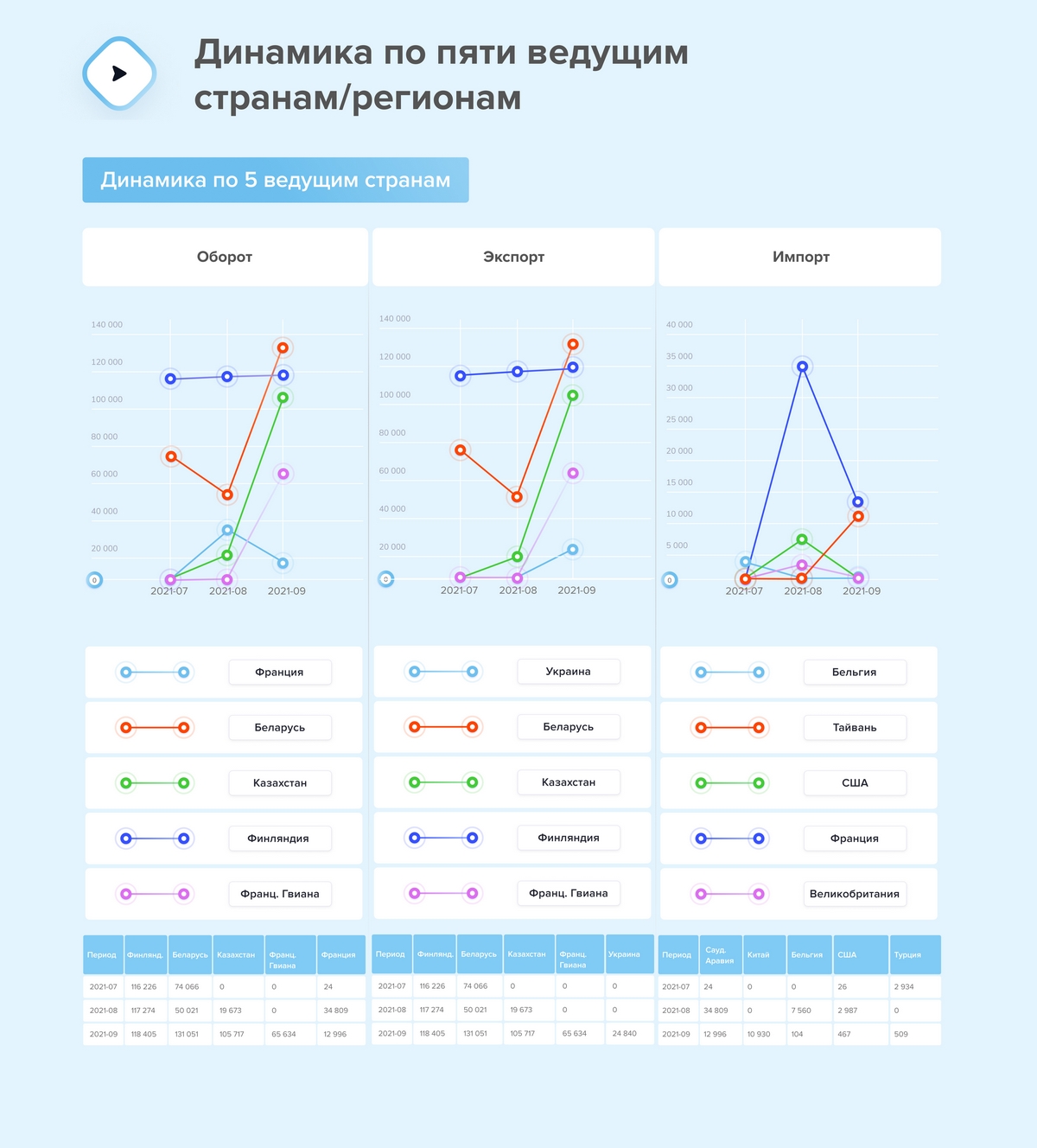

Все данные, которые нужно знать об экспорте, импорте и оборте этиленгликоляи его сопродуктов за III квартал 2021 года, собрали для вас в инфографику. Листайте вниз и узнавайте!

Все данные, которые нужно знать об экспорте, импорте и оборте этиленгликоляи его сопродуктов за III квартал 2021 года, собрали для вас в инфографику. Листайте вниз и узнавайте!

Начало года было позитивным для покупателей моноэтиленгликоля, но дальнейшему снижению цен мешает высокая себестоимость производства и проблемы с поставками сырья. Рассказываем подробнее.

Начало года было позитивным для покупателей моноэтиленгликоля, но дальнейшему снижению цен мешает высокая себестоимость производства и проблемы с поставками сырья. Рассказываем подробнее.

По состоянию на середину января поставщики и покупатели МЭГ в Европе еще не согласовали новую контрактную цену за тонну продукта. Отраслевой портал ICIS сообщает, что в начале месяца появилось первое соглашение о контрактации, однако для подтверждения условий для всего рынка необходима еще одна сделка.

Для европейского рынка действительны параметры декабрьского соглашения с ценой 990 € за тонну МЭГ, которое дублирует условия ноябрьской контрактации.

ICIS скорректировало в меньшую сторону собственный прогноз контрактной стоимости МЭГ в первом квартале 2022 года. По обновленным данным, в феврале цена за тонну возрастет до 1000 € и не изменится в течение марта. Ранее аналитики прогнозировали подорожание до 1025 €.

В сегменте спотовых сделок ICIS фиксирует разброс цен, который обусловлен разницей между предложениями поставщиков из стран ЕС и прайсом на дешевый продукт из Азии.

Ценовой спред все же имеет тенденцию к понижению: в январе тонна МЭГ на условиях FCA NWE T2 обходится покупателю в диапазоне от 835 до 865 €, тогда как месяцем ранее стоила в среднем от 870 до 890 €.

В начале года случаются сделки с серьезным дисконтом, далеко выходящим за рамки условной нижней границы спота. ICIS сообщает, что 500 тонн МЭГ, прибывшие в Антверпен морем из Южной Кореи, достались покупателю по цене 745 € за базовую единицу покупки.

Однако вряд ли в феврале азиатские экспортеры смогут удерживать такие же привлекательные для покупателей предложения. Компания MEGlobal (штаб-квартира в Дубае) номинировала февральскую контрактную цену продукта для Азии на уровне 880 $, увеличив ее на 30 $ к январю. По состоянию на 16 января это 744,4 € за тонну.

Это один из крупнейших производителей гликолевых продуктов, чья ценовая политика оказывает влияние на азиатский рынок МЭГ.

Российский рынок гликолей в начале года преодолел рассинхрон с европейским (о разнонаправленных ценовых трендах мы писали в прошлом ценовом обзоре) и также вошел в стадию ценовой коррекции.

Крупнейший производитель МЭГ СИБУР подтвердил цену 100 000 рублей за тонну (цены в РФ включают 20% НДС) на условиях самовывоза. ICIS подсчитал, что самовывоз тонны МЭГ в январе в среднем по рынку стоит 100 000–115 000 рублей, тогда как в декабре тонна продукта на аналогичных условиях обходилась в 110 000–117 000 рублей.

Улучшение предложений для покупателей связано с общим снижением спроса, который обеспечили традиционные январские каникулы и почти полностью закрытые потребности производителей антифризов в создании оперативных запасах сырья.

В январе 2021-го контрактная цена тонны МЭГ для Европы составляла 690 € – спустя год в это сложно поверить. Ценовые ралли прошлого года, несмотря на краткие периоды волатильности, вплотную приблизили стоимость тонны продукта к отметке 1 000 €.

Однако в ноябре, декабре и январе неизменные 990 € по контракту стабилизировали рынок – даже прогнозируемые + 10 € в феврале не способны серьезно повлиять на рынок. При высокой, но стабильной и прогнозируемой цене участники рынка могут планировать бизнес в нормальном режиме.

ICIS подчеркивает, что в ближайшие месяцы поставщики вряд ли смогут серьезно скорректировать стоимость МЭГ в меньшую сторону – компании работают с небольшой маржой в условиях кратного удорожания цен на природный газ, который по-прежнему является ключевым энергоносителем для предприятий.

По-прежнему высока и стоимость сырья для нефтегазопереработчиков. Баланс спроса и предложения на этилен в Европе остается достаточно жестким – аналитики ICIS отмечают, что старые проблемы с поставками решаются, однако в первой половине января этилен стал менее доступным из-за пожара на одном из заводов во Франции.

Европа ждет поставок этилена из США, но производителям гликолей нужно будет побороться за него с компаниями, выпускающими разнообразные полимерные продукты.

В такой ситуации максимально привлекательно для европейских покупателей выглядит наращивание поставок МЭГ из Азии. Несмотря на конкуренцию для местных производителей, регулятор ЕС пока не предпринимает мер по ограничению азиатского импорта – на фоне устойчивого спроса места на рынке пока хватает для всех.

Проблема роста цен на сырье, ресурсы, услуги и готовую продукцию выходит далеко за пределы сегмента производства и продаж гликолей и нефтегазохимии в целом.

Инфляция – это серьезный вызов для ведущих экономик: доллар по итогам 2021 года обесценился на 7%, инфляция в еврозоне достигла 5%. Эксперты ожидают от регуляторов – Федеральной резервной системы и Европейского центрального банка – шагов по сдерживанию инфляции, в том числе за счет повышения ключевых ставок.

ICIS также указывает на две локальные проблемы, которые влияют на доступность в январе:

Несмотря на все внешнеполитические противоречия с Западом, Россия – часть мирового рынка, события на котором прямо влияют на состояние дел в отдельных отраслях нашей экономики.

Сравнительно небольшой гликолевый сегмент не является исключением. В СИБУР, например, неоднократно подчеркивали, что формируют цены для внутреннего рынка на основе европейских котировок.

Один из выраженных трендов 2022 года на рынке МЭГ – массовый ввод новых производств, которые в совокупности с мощностями, запущенными в прошлом году, на отрезке в несколько лет должны обеспечить глобальный переизбыток продукта. В свою очередь, это должно способствовать общему снижению цен, в том числе и на внутреннем рынке РФ.

В 2021 году было запущено 10 заводов в Китае и один завод в Саудовской Аравии. В 2022 году ожидают ввод еще 14 производственных площадок: 12 будут построены в Китае, один в США и один в Индии.

Первый крупный новый объект 2022 года запустили в Китае. Sinopec Zhenhai Refining & Chemical Company (ZRCC), «дочка» одной из крупнейших энергетических и химических компаний страны Sinopec Corp, ввела в строй завод по производству МЭГ в городе Нинбо.

Предприятие мощностью 800 000 тонн МЭГ в год может получить коммерческую продукцию уже в течение января. Для сравнения: мощности всех российских производителей МЭГ, объединенных сейчас вокруг СИБУР, оцениваются в 400 000 тонн продукта.

Мы отслеживаем события, которые влияют на рынок гликолей уже сейчас или способны повлиять в будущем. Подписывайтесь на рассылку, чтобы ничего не пропустить!

По прогнозам, спрос на пропиленгликоль до 2030 г. будет увеличиваться ежегодными темпами на уровне 5%, а важным фактором развития рынка станет сегмент альтернативного биологического производства. Рассказываем подробнее.

По прогнозам, спрос на пропиленгликоль до 2030 г. будет увеличиваться ежегодными темпами на уровне 5%, а важным фактором развития рынка станет сегмент альтернативного биологического производства. Рассказываем подробнее.

В ближайшем будущем пропиленгликоль останется важным промышленным сырьем и составной частью продуктов питания, лекарств и косметических средств.

Объем мирового рынка к 2028 г. должен достигнуть 5,9 млрд $. Большее значение для перспектив пропиленгликоля имеют технологии альтернативного биологического производства.

Пропиленгликоль – органическое соединение с широким спектром применения. Важны два его главных свойства: гигроскопичность (способность поглощать водяные пары) и растворимость.

В фармацевтической, косметической и пищевой промышленности его используют в качестве растворителя, влагоудерживающего агента, ароматизатора, эмульгатора, консерванта.

Вещество входит в состав распространенной пищевой добавки E1520, которая встречается в газированных безалкогольных и слабоалкогольных напитках, охлажденных и замороженных продуктах, мучных и кондитерских изделиях.

В транспортном секторе и ЖКХ пропиленгликоль практически используется как тепло- и хладоноситель в антифризах, системах терморегуляции, вентиляции и кондиционирования.

В химической промышленности пропиленгликоль служит сырьем для получения полиуретанов, полимеров, алкидных смол, пластмасс, различных типов специальных пленок и пластин.

Согласно расчетам ChemAnalyst, востребованность пропиленгликоля обусловлена в первую очередь прогнозным увеличением выпуска ненасыщенных полиэфирных смол, которые используются в изготовлении герметиков, пропиток для стройматериалов, деталей электронных устройств и автомобильных запчастей, различных типов антикоррозийных покрытий.

В обозримой перспективе ожидается U-образное восстановление (резкое увеличение) потребления пропиленгликоля в пищевой промышленности и фармацевтике по мере восстановления мировой экономики от ущерба, нанесенного пандемией коронавируса.

По прогнозам, в транспортной отрасли устойчивый спрос на пропиленгликоль обеспечит вытеснение сравнительно более токсичного этиленгликоля в автомобильных антифризах, авиационных антиобледенительных жидкостях и тормозных жидкостях.

Дополнительный повод для увеличения производства пропиленгликоля – стремительное развитие альтернативных традиционному нефтехимическому способу технологий получения этого соединения. Так называемый биопропиленгликоль, или экологически безопасный пропиленгликоль, получают из глицерина или сорбитола.

По оценке ChemAnalyst, на горизонте до 2030 года совокупный среднегодовой прирост спроса на пропиленгликоль составит 5,4%. Данные Polaris Market Research указывают, что в 2021-2028 гг. среднегодовые темпы роста прогнозируются на уровне 4,8%, а общий объем рынка в стоимостном выражении достигнет $5,9 млрд.

Как пишут аналитики Beroe, для биопропиленгликоля прогнозы еще более радужные – за счет расширения использования фарминдустрией и транспортом в Северной Америке и Европе под давлением все более жестких экологических стандартов.

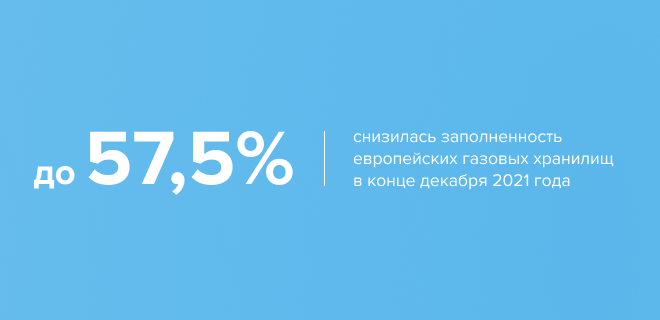

Противостояние России и Запада вокруг газопровода «Северный поток-2», запуск которого задерживают европейские регуляторы, привело к рекордному росту цен на газ.

Противостояние России и Запада вокруг газопровода «Северный поток-2», запуск которого задерживают европейские регуляторы, привело к рекордному росту цен на газ. Его стоимость на споте к концу декабря выросла более чем в 10 раз, и предпосылок для коррекции пока нет. Подорожание сырья приведет к новому всплеску цен на нефтехимию, в том числе – моноэтиленгликоль, и снижению маржинальности производителей.

Н2:«Северный поток-2» стоит

К концу 2022 года «Газпром» заполнит газом обе ветки трубопровода «Северный поток-2» из России в Германию по дну Балтийского моря.

Строительство проекта мощностью 55 млрд кубометров газа в год компания завершила еще в сентябре, но маршрут до сих пор не запущен из-за отсутствия сертификации от европейских регуляторов.

В ноябре Федеральное сетевое агентство Германии, которое рассматривает проект, сообщило, что не ожидает решения о регистрации «Северного потока-2» в первой половине 2022 года.

Регулятор временно приостановил процесс сертификации Nord Stream 2 AG в качестве независимого оператора газопровода из-за того, что компания не имеет правовую форму в соответствии с германским правом.

То есть фактически регулятор потребовал, чтобы оператор «Северного потока-2» передал основной капитал, касающийся германского сегмента газопровода, в собственность немецкой дочерней структуры.

На фоне неопределенности с запуском одного из своих ключевых проектов «Газпром» настойчиво демонстрирует Европе свои возможности влияния на ситуацию на газовом рынке.

Компания ограничила поставки газа европейским потребителям уровнем их контрактов в осеннем сезоне, когда ведется закачка в подземные хранилища газа (ПХГ) и спрос традиционно повышается.

В этом году объемы сырья в ПХГ к началу сезона были на экстремально низких уровнях, а холодная зима заставила довольно рано начать из них активный отбор, который в декабре достиг исторического рекорда.

По данным системы Gas Infrastructure Europe, на 22 декабря из подземных хранилищ Европы было отобрано уже более 41% от находящего там объема.Суточные максимумы были зафиксированы 21-22 декабря, когда они составили 700 и 712 млн кубометров соответственно.

Последние месяцы закупать большие объемы сырья на спотовом рынке в ЕС практически невозможно из-за рекордных цен на газ, которые в течение многих недель превышали 1000$ за 1000 кубометров.

А сжиженный природный газ (СПГ), на который в Европе старались переходить, чтобы избавиться от зависимости от России, производители перенаправляли на более премиальные азиатские рынки.

К декабрю дефицит СПГ, снижение выработки электроэнергии из альтернативных источников, а также наступление холодов и рост потребления газа загнали цены на исторические максимумы.

На фоне этого «Газпром» в третьей декаде месяца остановил бронирование мощностей газопровода «Ямал-Европа», по которому российский газ идет через Белорусь и Польшу в Германию (мощность – 33 млрд. кубометров).

Контракт на транзит российского газа через Польшу закончился в прошлом году и с тех пор российский газовый концерн бронировал мощности трубы «под конкретного клиента». Отказ от прокачки по этому направлению моментально отразился на европейских котировках фьючерсов на газ по индексу TTF.

Они взлетели сначала почти до 2200$ за 1000 кубометров, а, после недолгой коррекции – до 2600$ за 1000 кубометров (с поставкой 27-28 декабря). Это в 13 раз выше уровня декабря 2020 года.

Действия «Газпрома» создали серьезные трудности для Польши, которая традиционно закупает газ в Германии, используя механизмом виртуального реверса. То есть топливо, идущее по газопроводу «Ямал-Европа» немецким потребителям, на бумаге доходит до Германии и идет обратно, а физически сразу остается в Польше.

Сама Германия, где недавно сменился канцлер, помимо «Ямал-Европы» обеспечивается газом по газопроводу «Северный поток», так что не страдает от снижения поставок. В то время как Варшаве после остановки прокачки со стороны «Газпрома» через Белорусь пришлось перейти на физический реверс германского газа из ПХГ.

Ранее экспортная структура «Газпрома» «Газпром экспорт» остановила продажи газа со своей электронной торговой платформы. Активность торгов начала сокращаться в сентябре после отказа германского суда освобождать «Северный поток-2» от норм газовой директивы ЕС, что задерживает его запуск.

Судя по данным торгов, компания не предлагает лотов на продажу уже больше семи недель: последняя сделка состоялась 13 октября. В целом продажи за год на этой площадке составили 7,3 млрд кубометров против 27,5 млрд кубометров в 2020 году.

На фоне активного ограничения поставок со стороны «Газпрома» польские власти обвинили российскую монополию в давлении на Германию и Еврокомиссию в вопросе запуска «Северного потока-2», отметив, что компания не поставляет получателям в Европе газ свыше минимальных контрактных поставок.

В ответ в «Газпроме» назвали обвинения в свой в адрес беспочвенными, отметив, что Европа сама создает себе проблемы. В частности, представитель компании Сергей Куприянов сообщил, что поставки в Германию в этом году выросли на 5,3% до 50,2 млрд. кубометров.

Позиция Германии после смены канцлера (Ангелу Меркель на этом посту канцлера заменил Олаф Шольц) по вопросу «Северного потока-2» не озвучивалась, что тоже является в некоторой степени риском неопределенности.

Помимо этого, нервозности газовому рынку добавляет напряженность в политических отношениях России с США. Хотя газопровод «Северный поток-2» никак не упоминался в переговорах Владимира Путина и Джо Байдена, в начале декабря, очевидно, что именно Вашингтон во многом влияет на ход реализации проекта, в основном за счет санкций в отношении его участников.

До 14 января верхняя палата Конгресса США намерена рассмотреть предложенный сенатором от штата Техас республиканцем Тедом Крузом законопроект об очередных мерах в отношении «Северного потока-2».

Политологи считают, что вряд ли Джо Байден пойдет на введение более жестких санкций против России без дальнейшей существенной эскалации ситуации вокруг Украины. Такое мнение выразил глава Kissinger Associates, экс-советник президента США Джорджа Буша-младшего по России и Евразии Томас Грэм.

Он напомнил, что и раньше в Конгрессе страны не раз поднимался вопрос об ужесточении мер в отношении Москвы и «Северного потока-2», но Белый дом каждый раз выступал против них.

В любом случае, даже если санкции со стороны США или Евпропы не будут введены, текущий баланс рынка еще долго не позволит ценам на газ прийти к многолетним среднегодовым значениям, уверены эксперты и участники рынка.

В Vygon Consulting не исключают, что это сырье может в некоторые моменты на бирже дорожать и до 3000$ за 1000 кубометров, а средняя стоимость по итогам будет близка к 800$ за 1000 кубометров.

«Газпром» прогнозирует устойчиво высокие контрактные цены на газ в Европе не только в 2022 году, но и в перспективе до 2025 года. Как сообщал зампред правления компании Фамил Садыгов, в 2022-2024 годах цены на газ на мировых рынках будут постепенно снижаться с текущих рекордных отметок, однако останутся значительно более высокими в сравнении с доковидными уровнями.

В свой бюджет на 2022 год монополия заложила стоимость газа в 250$ за тысячу кубометров, хотя это консервативный прогноз и в «Газпроме» уверены, что по факту этот уровень будет больше – около 280$.

Стоимость газа, как одного из основных видов химического сырья, станет в следующем году определяющим факторов для котировок конечной продукции газохимического сектора, в том числе и для моноэтиленгликоля (МЭГ).

В течение 2021 года на фоне подорожания газа, нефти и СПГ, цены на МЭГ в Европе не опускались ниже 660 € за тонну, что само по себе является рекордным уровнем.

К концу декабря котировки немного скорректировались от максимумов в 1000€ за тонну, снижаясь с начала ноября и достигнув показателей в 870€ за тонну на условиях FCA. При этом контрактная цена остается на историческом максимуме в 990€ за тонну.

Эксперты считают, чть в 2022 году сохранение высоких цен на нефтегазохимичское сырье приведет к снижению маржи производителей, которые не смогут полностью коррелировать стоимости своей продукции с ценами на нефть и газ.

При этом, на фоне отсутствия в нефтяном секторе таких резких скачков цен на споте, по мере возможности потребители будут переходить на более доступное сырье, например, нафту, так как в сфере СПГ продолжится дефицит предложения на фоне роста спроса, что будет толкать стоимость сжиженного газа вверх.

Наступает пора новогодних праздников с привычным и долгожданным порядком: нарядная ёлка, оливье на столе, шампанское, обращение президента, удары кремлевских курантов. Знаете ли вы, что без этиленгликоля эта привычная всем обстановка была бы другой? Разбираемся.

Наступает пора новогодних праздников с привычным и долгожданным порядком: нарядная ёлка, оливье на столе, шампанское, обращение президента, удары кремлевских курантов. Знаете ли вы, что без этиленгликоля эта привычная всем обстановка была бы другой? Разбираемся.

Куда ни взглянешь, сидя за новогодним столом, почти наверняка заметите предмет, содержащий этиленгликоль или его производные. Искусственные елки, елочные игрушки, гирлянды, скатерти – везде найдутся гликолевые компоненты.

Одна из главных областей применения этиленгликоля – производство полиэтилентерефталата (ПЭТ), сырья для выпуска пластиковых бутылок, упаковочной тары, пленок и тому подобного. Также ПЭТ и ПЭТГ (полиэтилентерефталат-гликоль) используют в бесчисленном количестве новогодних товаров.

Искусственные напольные и настольные ели обязаны пушистыми ветками литому ПЭТ (часто в пластиковую хвою добавляют еще ПВХ). Они считаются наиболее качественными, долговечными и красивыми.

ПЭТ идет и на пластиковые елочные игрушки: они стоят дешевле стеклянных или металлических, их проще отливать в разных формах и удобнее хранить и использовать – пластик не разобьется при падении с ветки. Умельцы делают новогодние игрушки самостоятельно из тех же пластиковых бутылок.

Где еще можно найти компоненты ПЭТ и ПЭТГ? Пластиковые украшения, элементы декора, гирлянды, мишура, блестящие парики, составные части некоторых фейерверков — легче сказать, где гликолевых продуктов нет. Разве что на столе?

На самом деле, гликоль опосредованно входит и в новогоднее меню. Пищевая добавка E1520 в виде пропиленгликоля играет роль стабилизатора, влагоудерживающего и смягчающего агента, хладоносителя.

Чаще всего E1520 встречается в газированных безалкогольных и слабоалкогольных напитках (в том числе в шампанском!), охлажденных и замороженных продуктах, кондитерских и мучных изделиях.

Пропиленгликоль позволяет лучше смешивать ароматические вещества, сохраняет вкусовые качества, обеспечивает растворение вкусовых экстрактов и пищевых красителей.

Этиленгликоль – важный компонент в производстве синтетических тканей и волокон. Искусственные материалы вроде полиэстера сегодня занимают больше половины от общего потребления мировой текстильной промышленности.

Синтетические нетканые материалы на основе этиленгликоля используются в ярких новогодних скатертях с традиционными зимними узорами, красно-белых колпаках, мешках для подарков, детских и взрослых карнавальных костюмах Деда Мороза, Снегурочки, Снежинки или Зайчика, маскарадных украшениях (ободки, маски, бижутерия), пледах, тематических салфетках, подарочных лентах, постельных принадлежностях, мягких игрушках-сувенирах – всего просто не перечислить.

Благодаря этиленгликолю, мы знаем Новый год таким, какой он есть! А чтобы не пропускать интересные факты об этом веществе, подписывайтесь на нашу рассылку в форме ниже.