Флотореагенты – общее название различных химических соединений. Они обеспечивают быструю сцепляемость пузырьков воздуха с минеральными частицами в процессе флотации – одного из способов обогащения полезных ископаемых.

Флотореагенты – общее название различных химических соединений. Они обеспечивают быструю сцепляемость пузырьков воздуха с минеральными частицами в процессе флотации – одного из способов обогащения полезных ископаемых. В ходе обогащения ценные минералы отделяют от пустой породы: за счет пузырьков нужные фракции поднимаются на поверхность специальной смеси.

Флотация и флотореагенты широко применяются при работе с цветными металлами, углем, другими видами минерального сырья. Свойства флотореагентов востребованы в металлургии, нефтяной и химической промышленности, при производстве пластмасс и очистке сточных вод.

Все флотореагенты в зависимости от целевого назначения делят на следующие классы:

По данным экспертов международной конференции «Реагенты в горнодобывающей промышленности – 2022», в укрупненной структуре применения флотореагентов для обогащения цветных и драгоценных металлов до 70% приходится на модификаторы, 25% на собиратели, еще 5% – на пенообразователи.

Обычно при флотации применяют несколько реагентов. Их действие взаимосвязано и зависит от концентрации каждого. Результативность флотореагентов при обогащении сырья повышают за счет применения электрохимического окисления, ультразвуковой или тепловой обработки смеси, блендирования реагентов одного класса.

В России все сульфидные руды, содержащие цветные, редкие и драгоценные металлы, обогащают флотацией. Этот метод преобладает при обогащении апатитовых, шеелитовых и флюоритовых видов минерального сырья.

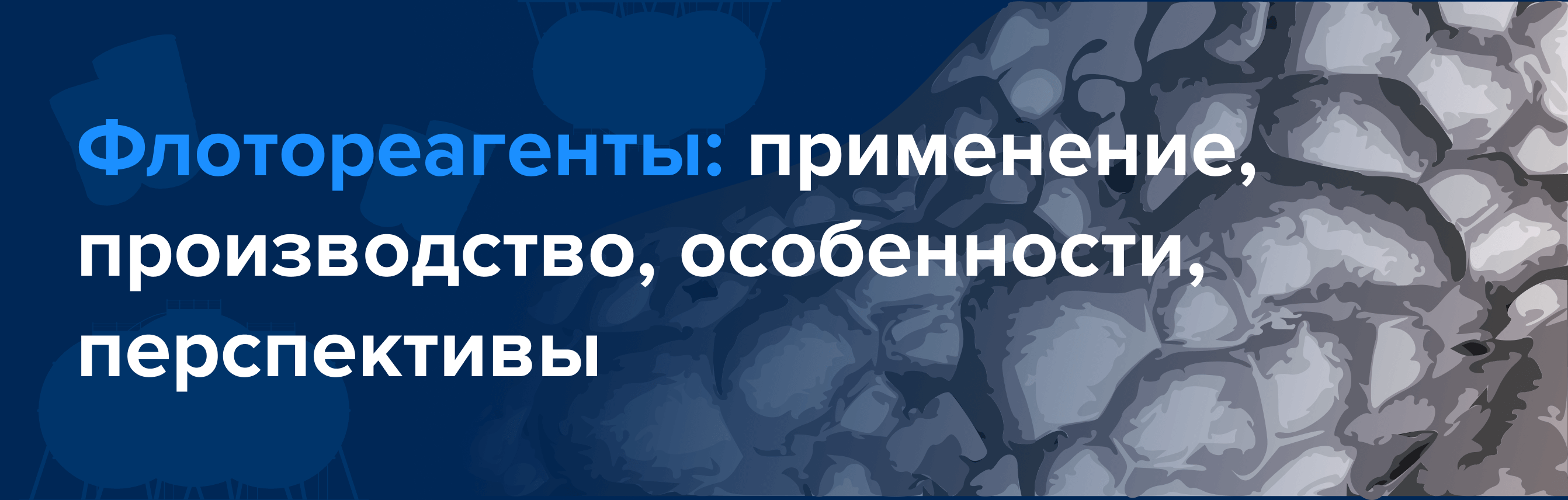

Объем российского потребления всех видов флотореагентов по состоянию на 2021–2022 годы определяют в границах 180–200 тыс. тонн. В 10-е годы рынок рос темпами в 2–4% ежегодно. Прирост обеспечивали местные производители, развивавшие производство, а также дополнительные объемы импортных флотореагентов. Главные покупатели флотореагентов в РФ – компании, работающие в сфере добычи медно-никелевых руд: на их долю приходится до 45% потребления флотореагентов.

Около 90% потребностей рынка обеспечивала российская продукция, оставшиеся 10% – импорт из Китая, Европы и США. В 2022-м из-за геополитики рынок РФ покинули флотореагенты брендов Cytec industries inc., BASF и Clariant, а китайские поставщики соответственно нарастили долю.

Разный химический состав и класс флотореагентов предопределили большое разнообразие продуктов и поставщиков. В России доступно от 70 до 100 видов разнообразных флотореагентов, а число производственных площадок, вероятно, приближается к 20 (статистика осложняется тем, что некоторые производства выпускают небольшие объемы продукта, кроме того, ряд горнодобывающих компаний самостоятельно производят флотореагенты для собственных нужд). «Нижнекамскнефтехим», «Тольяттикаучук», «Волжский оргсинтез», «Квадрат Плюс», «Химпром», «Комбинат «Каменский», «Березниковский содовый завод» – эти предприятия в числе основных производителей флотореагентов в РФ.

В ближайшие годы существенную прибавку для внутреннего производства должен обеспечить проект завода «Волжский Оргсинтез» (Волгоградская область) по расширению выпуска бутилового ксантогената калия. К действующей линии мощностью 27 тыс. тонн в год, должны прибавить еще 20 тыс. тонн. Работы по возведению необходимых сооружений должны стартовать в следующем году. Ксантогенат калия бутиловый применяют при обогащении руд тяжелых, цветных, благородных и редких металлов как фотореагент-собиратель. Вещество также используют как ультроускоритель для самовулканизирующихся клеев.

Флотореагент-оксаль Т-92, флотореагент-оксаль Т-66 и «Оксанол» – в числе наиболее востребованных реагентов для флотации. Их используют не только для обогащения руд, но и для производства различной продукции потребительского рынка. Вещества получают в процессе переработки высококипящих побочных продуктов при производстве диметилдиоксана.

Флотореагенты-оксали и их основные характеристики:

Читайте также: Новая жизнь «Нижнекамскнефтехима» — как сила СИБУРа помогает второму производителю МЭГ в РФ держать удар

Все три продукта токсичны и горючи – относятся к третьему классу опасности, требуют соблюдения особых условий хранения и транспортировки.

Многообразие видов, а также высокая доля продуктов российского производства – те факторы, которые защищают российский рынок флотореагентов на фоне геополитики и экономических проблем 2022 года.

Негативно повлиять на объемы производства флотореагентов может сокращение добычи цветных металлов из-за санкций и торгово-логистических ограничений экспортных операций. Однако западные страны слишком зависят от поставок никеля и алюминия из России – серьезные санкции миновали сектор, а в текущем году США и Европа даже увеличили объемы закупок из России. Лондонская биржа металлов в ноябре приняла решение не запрещать поставки российских металлов.

Читайте также: Как большие события последних месяцев влияют на рынок моноэтиленгликоля?

Минпромторг РФ дает позитивный прогноз развития отрасли цветных металлов до 2030 года по основным позициям – рост добычи ведет к увеличению объемов обогащения методом флотации и стимулирует рост производства флотореагентов.

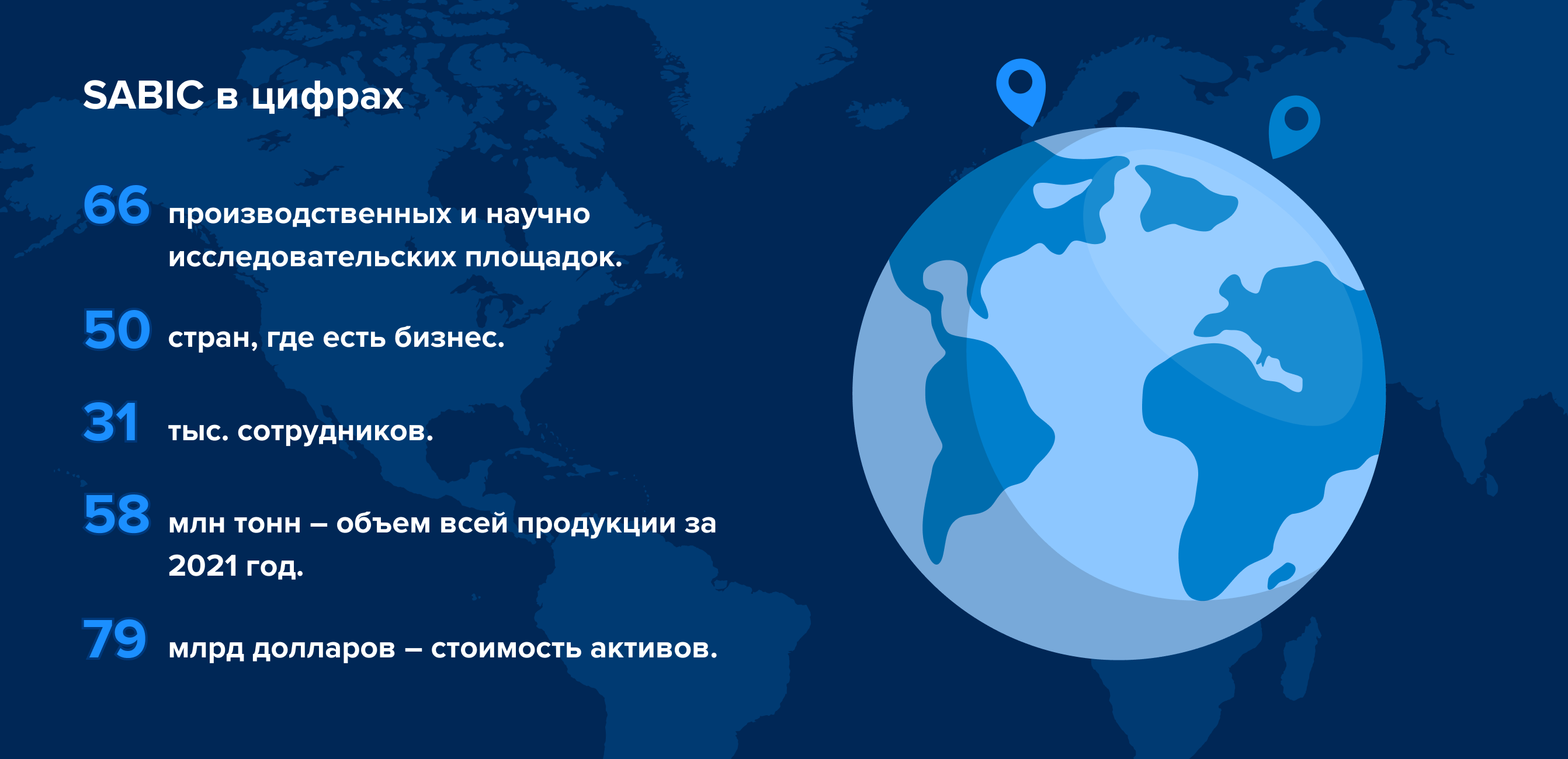

Мощности компании SABIC позволяют ей выпускать в разы больше этиленгликолей, чем все российские заводы. Только в 2021–2022 годах компания ввела в строй две площадки производительностью 1,8 млн тонн МЭГ. Прочно связанная с нефтяной мощью Саудовской Аравии, SABIC давно превратилась в глобальный бизнес, инвестируя в нефтехимические проекты по всему миру. Моноэтиленгликоль (МЭГ), этилен, метанол, метил трет-бутиловый […]

Мощности компании SABIC позволяют ей выпускать в разы больше этиленгликолей, чем все российские заводы. Только в 2021–2022 годах компания ввела в строй две площадки производительностью 1,8 млн тонн МЭГ. Прочно связанная с нефтяной мощью Саудовской Аравии, SABIC давно превратилась в глобальный бизнес, инвестируя в нефтехимические проекты по всему миру.

Моноэтиленгликоль (МЭГ), этилен, метанол, метил трет-бутиловый эфир, полиэтилен, технические пластмассы и их производные: SABIC – мировой лидер по производству всех этих продуктов. Десятки предприятий компании выпускают далеко не только нефтехимическую продукцию. SABIC – это своего рода министерство промышленности Саудовской Аравии, где преобладание нефтехимической компоненты обусловлено спецификой экономики.

Растущая ошеломительно быстрыми темпами на нефтяных деньгах экономика Саудовской Аравии в 70-е годы прошлого века начала создавать промышленную надстройку, выходящую за пределы нефтедобычи. В 1976 году создали Saudi Basic Industries Corporation (SABIC, «Саудовская корпорация основных отраслей промышленности»), которая консолидировала большую часть нарождающейся в стране индустрии. Усилиями SABIC на месте рыбацких деревушек и караванных дорог в пустыне за год–два вырастали громадные сталелитейные и химические заводы.

Важнейшим инструментом развития саудовской промышленности для SABIC стало сотрудничество с мировыми компаниями. Аравийские деньги и западные технологии, как правило, обеспечивали достижение бизнес-целей проектов. В 80-90-е годы прошлого века SABIC создавала дочерние предприятия с Dow Chemical, Exxon, Shell, Mitsubishi, что предопределило глобальный характер бизнеса корпорации. В XXI веке экспансия саудитов продолжилась. В числе крупнейших сделок по слиянию и поглощению — приобретение всего бизнеса по производству пластмасс у General Electric и покупка 25% долей в химической компании Clariant.

В 2022 году SABIC ведет бизнес в 50 странах, у корпорации 66 предприятий и научно-исследовательских центров.

Ключевые направления бизнеса SABIC:

В 2020 году крупнейшая в мире по добыче и запасам нефтяная компания Saudi Aramco приобрела 70% акций SABIC у суверенного фонда Саудовской Аравии за 69,1 млрд долларов. Сейчас Нефтяной и нефтехимический кластеры страны интегрированы на уровне стратегического управления.

Помимо МЭГ производственные площадки SABIC в разных странах выпускают и другие компоненты этиленгликолевой триады: диэтиленгликоль и триэтиленгликоль.

Корпорация не раскрывает объемы производства этиленгликолей, их сложно подсчитать, пользуясь открытыми источниками. Часто МЭГ изготавливают на совместных предприятиях и неизвестно, учитывает ли его SABIC в отчетах. Но даже по самым скромным подсчетам корпорация контролирует производство и продажи не менее 3,5 млн тонн продукта ежегодно – у компании давно статус производителя МЭГ №1 в мире.

О том, какими объемами производства оперирует SABIC, видно на примере новых площадок – в Саудовской Аравии и США:

В числе новых проектов, которые увеличат возможности корпорации по производству МЭГ, планы по созданию совместного предприятия с китайской Fujian Petrochemical Industrial Group для строительства нефтехимического комплекса в Китае. Объект, о котором медиа писали в 2021 году, должен включать установку парового крекинга смешанного сырья с производительностью 1,5 млн. тонн этилена, установки МЭГ и полиэтилена.

О реализации проектов по расширению производства МЭГ за рубежом мы писали в этой статье.

SABIC продает МЭГ по всему миру, Европа – один из основных рынков сбыта. По данным Евросоюза, только в 2020 году саудовские поставщики привезли 753 тыс. тонн этиленгликоля. Власти ЕС посчитали их ценовую политику угрозой интересам местных производителей и завели антидемпинговое расследование. В 2021 году Еврокомиссия после годичного рассмотрения признала компании из Саудовской Аравии виновными в продажах МЭГ по демпинговым ценам. Саудовские поставщики, большинство из которых является «дочками» SABIC, теперь платят дополнительную ввозную пошлину при импорте МЭГ в Европу.

Мы подробно писали об антидемпинговом расследовании и его влиянии на рынок в этом материале.

SABIC большое внимание уделяет экологической повестке, актуальной для химии и нефтехимии. Корпорация совместно с BASF и Linde в этом году приступила к строительству в Германии первой в мире установки для печей парового крекинга с электрическим обогревом. Использование электроэнергии из возобновляемых источников вместо природного газа, поможет сократить выбросы CO2 на энергоемком процессе в химической промышленности не менее чем на 90%.

До недавнего времени SABIC поставляла МЭГ для нужд завода «Экопэт» из Калининграда – одного из ведущих отечественных производителей ПЭТ-упаковки. Из-за географического положения региона, заказчику удобнее было ввозить продукт по морю с европейских складов SABIC. Эксперты оценивали ежемесячную потребность завода в 6 000 тонн продукта. Все поменялось в 2022-м. «Экопэту» пришлось в срочном порядке переориентироваться на поставки МЭГ из России.

Подробнее об обеспечении «Экопэт» сырьем читайте в этом материале.

Помимо МЭГ SABIC импортирует в РФ и другую нефтегазохимическую продукцию – прежде всего полиэтилен низкой плотности, линейный полиэтилен и поликарбонат. В поставках полиэтилена низкой плотности в 2022-м доля корпорации составляет примерно 10% общего объема импорта этого продукта. На поставки SABIC негативно повлияли торгово-логистические ограничения между ЕС и Россией – существенная часть импорта производилась на европейских заводах саудовской компании.

Другая сфера интереса SABIC в России – капиталоемкие инвестиционные проекты. В числе тех, где корпорация чаще всего упоминалась в качестве потенциального инвестора, следующие:

SABIC – глобальная, но не западная корпорация. В нынешних условиях она, наряду с китайскими компаниями, остается одним из немногих мощных зарубежных партнеров, которые потенциально могут инвестировать в совместные с российским бизнесом инвестпроекты в сфере нефтегазохимии.

Мировой энергетический рынок, а вслед за ним и химический сектор, продолжают остывать на фоне низкого спроса со стороны покупателей. Наиболее сильное проседание потребления, и, следовательно, цен, приходится на Азию, где введены очередные противовирусные ограничения.

Мировой энергетический рынок, а вслед за ним и химический сектор, продолжают остывать на фоне низкого спроса со стороны покупателей. Наиболее сильное проседание потребления, и, следовательно, цен, приходится на Азию, где введены очередные противовирусные ограничения. Но в ближайшей перспективе эксперты допускают новый существенный рост цен при возникновении дефицита сырья.

Моноэтиленгликоль (МЭГ) за последние полгода подешевел на европейском спотовом рынке на четверть – до $655-685 за тонну в октябре, свидетельствуют данные котировок. Контрактная цена на МЭГ в Европе на ноябрь пока не установлена, но для азиатского рынка крупнейший производитель этиленгликолей MEGlobal назначила ее на уровне $810 за тонну на условиях CFR, что на $10 ниже октябрьского показателя.

Эксперты связывают сокращение с тем, что рынок Азии оказался под давлением после недели празднования Национального праздника Китая, но главной долгосрочной причиной стало существенное падение спроса на вторичном рынке из-за введения в КНР строгих ограничительных мер по борьбе с COVID-19. Оно началось еще в начале третьего квартала и стало последствием общего экономического спада в Китае, поскольку карантин, связанный с пандемией, нарушил динамику рынка. При этом, на фоне бесперебойных поставок сырья для производства моноэтиленгликоля, в основных портах Восточного Китая скопились большие запасы, которые оказались не востребованы. Усугубила ситуацию остановка в августе двух крупных производителей: Weihe Binzhou Chemical остановили почти на месяц для технического обслуживания, в это же время простаивал завод Shaanxi Yanchang Petroleum. В итоге к сентябрю на китайском рынке сложился существенный профицит МЭГ, который надавил на цены.

Читайте также: Как большие события последних месяцев влияют на рынок моноэтиленгликоля?

В Северной Америке рост рынка этиленгликолей также замедлился. Этому способствовало увеличение банковских процентных ставок, снижение темпов экономического роста и ослабление рынка труда. Так что и в этом регионе спрос со стороны перерабатывающего сектора ПЭТ-смол и полиэфиров был слабым. Логистические ограничения и перегруженность портов на побережье Мексиканского залива США еще больше ухудшили динамику поставок, ослабив рыночные настроения.

Аналогичная динамика сложилась и в Европе, где цены снижались с начала третьего квартала на фоне энергетического кризиса. Засушливое лето в регионе привело к сокращению воды в крупнейших артериях, что повлияло на выработку энергии на объектах гидрогенерации. Нехватку мощностей усилили низкие показатели производства ветровой энергии, что вкупе с ограничениями поставок газа и угля привело к хаосу на производственных предприятиях, в том числе в химическом секторе. Из-за непомерного роста стоимости электроэнергии многие европейские потребители объявляли о форс-мажорах и останавливали предприятия. Помимо этого проблемы с движением по реке Рейн в Германии увеличили стоимость фрахта из Северной Америки в Северную Европу на 18%, а дополнительно спрос ниже сезонных ожиданий ограничивался высокой инфляцией.

От сложившейся ситуации в Европе уже сильно пострадала индустрия переработки пластмасс как конечного звена потребления МЭГ — электроэнергия для предприятий по сравнению с началом года подорожала на 750%. Исходя из заявлений компаний, в третьем квартале остановки произошли в общей сложности на 58 нефтехимических предприятиях, заявивших о форс-мажорных обстоятельствах.

При этом, вне зависимости от региональных причин снижения цены МЭГ и общей тенденции к снижению спроса, ключевым макроэкономическим фактором для этого стало удешевление сырья, начиная с базового, – нефти и газа.

К концу октября нефтяные котировки колебались на уровне $95 за баррель марки Brent против летних показателей выше $120 за баррель (падение почти на 21%). Стоимость газа в Европе, которая много месяцев била исторические рекорды, весь октябрь демонстрировала устойчивое снижение и к началу ноября оказалась на уровне ниже $1400 за тыс. кубометров.

В среднем в октябре, исходя из котировок на базисе крупнейшего европейского хаба TTF на лондонской бирже ICE, газ стоил $1380 за тыс. кубометров — это более чем на треть ниже сентябрьских показателей и в 1,8 раза ниже данных за август. Тогда средняя цена на газ в $2450 за тыс. кубометров стала рекордной за четвертьвековую историю существования европейских газовых хабов.

Читайте также: Рынок СУГ в августе: экономия в Европе, рост цен и новые схемы поставок

Вслед за сокращением стоимости базового сырья падали цены на продукты нефте- и газопереработки – нафту и сжиженные углеводородные газы (СУГ).

За последние полгода к ноябрю в Европе нафта и СУГ подешевели более чем на треть: до $670-680 за тонну прямогонного бензина и $700-750 за тонну пропана и бутана.

Подобная динамика стимулировала восстановление работы многих предприятий нефтеперерабатывающего сектора. Но, предупреждают эксперты, восстановление активности потребителей, а также наступление зимнего сезона и рост спроса может вызвать очередной скачок цен. Так, поясняет замглавы Фонда национальной энергетической безопасности (ФНЭБ) Алексей Гривач, уже в первые дни ноября газовые котировки снова превышали $1400 за тыс. кубометров. Помимо этого, отмечает он, на балансе рынка может сказаться отток сжиженного природного газа (СПГ) из Европы, где падал спрос и цены, в Азию, где они традиционно выше. Пока, считают эксперты, резкого подорожания газа не происходит с учетом высокой наполненности подземных хранилищ в Европе, а также благодаря относительно теплой осени.

Немаловажным фактором влияния на цену сырья станет и политическая конъюнктура. Прежде всего речь идет о намерении Запада ввести ограничения цен на российскую нефть и газ.

Сейчас, по предложению Минфина США, рассматривается диапазон цен на нефть и газ из России от $40 до 60 за баррель. Хотя, по неофициальным данным, власти допускают и более высокий «потолок» стоимости сырья.

В ответ российские власти уже предупредили о полной остановке поставок в случае принятия подобного решения, так как это противоречит интересам страны. Вице-премьер Александр Новак отмечал в октябре, что такие ограничения являются вмешательством в рыночные инструменты, так что Россия готова работать только с теми потребителями, которые будут их придерживаться.

Читайте также: Они точно справятся? Как санкции влияют на СИБУР и где компания ищет новых партнеров

По оценке ведущего стратега по сырьевым товарам UBS Global Wealth Management Доминика Шнайдера, дальнейшее сокращение поставок со стороны России на мировой рынок в случае ограничения цен, может загнать котировки нефти на уровень до $125 за баррель. В этом случае данная мера навредит в первую очередь самим разработчикам плана, считает эксперт.

С ним согласен глава BP Бернард Луни, который заявил, что вмешательство в рыночные механизмы может привести к непреднамеренным последствиям в нефтяном и газовом секторах. Он допустил, что в случае введения потолка цен на газ в Европе в моменте энергия может стать более доступной, но в то же время есть вариант, что «природный газ перестанет идти туда, где он нужен больше всего».

Для самой России, уверены аналитики БКС, обсуждаемый «потолок» в $60 и выше за баррель Urals станет вполне комфортным уровнем цен с учетом, что перед этим несколько лет все доходы российских нефтяников от реализации их продукции при котировках свыше $42 за баррель отправлялись в Фонд национальной безопасности. Согласно новому бюджетному правилу, цена отсечения, которую сейчас заменили фиксированной суммой в 8 трлн руб., соответствовала бы уровню $62–63 за баррель. Так что, полагают эксперты, с учетом текущего рыночного дисконта на сорт Urals к Brent экономический эффект от ограничений на бюджет РФ может быть очень сдержанным. В то время как в Европе и на других крупнейших рынках недостаток и подорожание базового сырья могут привести к новым рекордам котировок на продукты переработки, в том числе МЭГ.

Сентябрь и октябрь были насыщены неожиданными новостями: в состав РФ вошли четыре региона, Евросоюз ввел очередной пакет санкций, оба «Северных потока» кто-то взорвал, более 300 тыс. граждан нашей страны мобилизовали в Вооруженные силы.

Сентябрь и октябрь были насыщены неожиданными новостями: в состав РФ вошли четыре региона, Евросоюз ввел очередной пакет санкций, оба «Северных потока» кто-то взорвал, более 300 тыс. граждан нашей страны мобилизовали в Вооруженные силы. Все это затронуло ключевые отрасли экономики и нишевые сегменты, включая рынок моноэтиленгликоля (МЭГ).

В октябре российский рынок МЭГ вместо выхода на сезонные пики сбавил обороты: в среднем стоимость тонны продукта на споте снизилась до 85 000 рублей против в 89 000 месяцем ранее. В начале осени участники рынка ожидали октябрьскую цену в районе 92 000–94 000 рублей за тонну. Эксперты рынка объясняли эту аномалию именно влиянием геополитики. Подробнее о ценах и рыночных раскладах читайте здесь.

Мы проанализировали воздействие внешней среды на рынок МЭГ этой осенью и выделили три фактора верхнего уровня.

Опишем влияние этих факторов и дадим прогноз, как они будут влиять на рынок в будущем.

Осенью случился поворот, который будет иметь долгосрочные экономические и политические последствия: Европа и Россия де-факто вышли из многолетнего партнерства по поставкам углеводородов. По газу и нефти контуры разрыва отношений выглядят так:

На фоне потери европейского рынка и существенных ограничений на продажи в другие страны, российскому нефтегазовому сектору придется перенаправлять поставки в другие регионы, главным образом в Азию. Пока же нынешние объемы добываемых углеводородов, которые сложно реализовать из-за разнообразных ограничений, создают профицит и низкие цены на внутреннем рынке. Это касается производных и сопутствующих продуктов, в том числе сжиженных углеводородных газов (СУГ).

Российские СУГ пока не запрещены к поставкам в ЕС, однако с марта европейцы снизили объемы закупок. В условиях перепроизводства стоимость СУГ внутри страны опускалась ниже 6 000 рублей за тонну – в 10 раз ниже пиковых значений прошлого года. Профицит СУГ по оценкам экспертов летом доходил до 25% рынка. К августу ситуация с поставками продукта в Европу частично наладилась, стоимость прочно вошла в значения выше 20 000 рублей за тонну. Подробнее мы писали в этом материале.

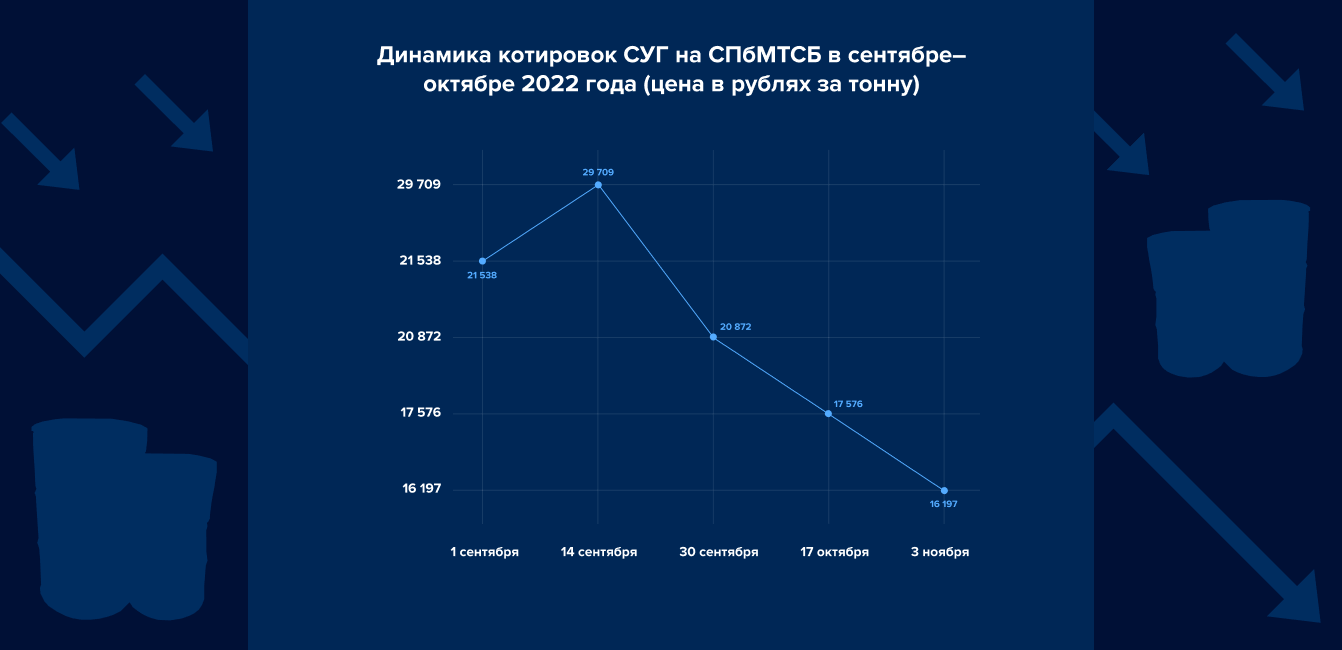

В сентябре на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ) пик стоимости СУГ составлял 29 709 рублей за тонну. Затем цена развернулась вниз, а на новостях об очередной волне обострения отношений России и Запада и диверсиях на газопроводах, биржевые котировки СУГ стремительно дешевели, достигнув к началу ноября значения 16 197 рублей за тонну. Подробнее о ценах на СУГ этой осенью – в инфографике ниже.

Санкции против российской нефтегазохимии, введенные в рамках восьмого санкционного пакета ЕС в октябре, не стали большим сюрпризом. Логика эскалации, которой следуют двусторонние отношения после февраля, оставляла мало сомнений, что отрасль будет затронута запретами.

Какую нефтехимическую продукцию нельзя ввозить из РФ в ЕС?

По данным агентства S&P Global, из Европы запрещено импортировать в Россию стирол, толуол, ксилолы и циклогексан, фенол, ацетон и фенольные смолы, каустическую соду и производные хлора, мономер винилхлорида, хлорат натрия, метиленхлорид и перхлорэтилен, поликарбонат, полиметилметакрилат, а также меламин и поливинилацетат, ряд каучуков на основе бутадиена, промышленные газы: кислород, водород и азот.

Российская индустрия полимеров, в которую технологически вписано производство МЭГ через субстрат гидратации (окись этилена), также как нефтегазовый сектор, столкнулась с вызовами переориентации экспорта. Перенаправление потоков в Азию осложняется тем, что Китай сокращает закупки полимеров и стремится полностью заместить импорт в этом сегменте.

Среднесрочная стратегия российских производителей полимеров и других нефтегазохимических продуктов – наращивание объемов и глубины переработки для выпуска конечных продуктов с высокой добавленной стоимостью. Это требует времени, инвестиций и технологических решений, использование которых затруднено баном на поставки западного оборудования. По итогам этого года эксперты прогнозируют снижение объемов производства в отрасли на 5–10% к прошлому году.

По данным Росстата, за 9 месяцев 2022-го отечественные производители полимеров снизили выпуск этой продукции на 6,5% относительно аналогичного периода прошлого года.

О том, что предпринимает СИБУР для преодоления негативных последствий западных санкций, читайте в этой статье.

Частичная мобилизация, объявленная в последней декаде сентября, сильно повлияла на экономику. По сути из сферы экономики изъято свыше 300 тыс. мужчин активного возраста. Кроме того, объявление о мобилизации ускорило отток населения из страны, который с начала года по разным оценкам превысил 500 тыс. человек.

«Новым фактором, влияющим на динамику цен, является частичная мобилизация. В ближайшие месяцы из–за снижения потребительского спроса ее эффекты будут дезинфляционными, но затем может проявиться проинфляционное действие через изменение в структуре рынка труда, нехватку персонала отдельных специальностей», – сообщала председатель ЦБ РФ Эльвира Набиуллина.

Большинство экспертов считают, что что мобилизация будет сдерживать рост производительности и экономическую активность. Из-за большой неопределенности, малый и средний бизнес занимает осторожную позицию, урезая расходы и откладывая планы развития до лучших времен. Эта же неопределенность влияет на снижение потребительской активности в стране. Так, ритейлеры считают, то IV квартал для сектора розничной торговли может стать одним из худших по уровню потребительской активности в новейшей истории страны.

По данным mk.ru, после объявления частичной мобилизации трафик в российских ТРЦ в среднем упал более чем на 7%, а падение арендного дохода составляет 35-45%.

Снижение потребительской активности не могло не затронуть рынок МЭГ, где часть конечных покупателей представляют малый и средний бизнес. Многие не решились вкладываться в создание дополнительных запасов сырья или развитие новых бизнес-проектов.

Влияние внешних факторов на рынок МЭГ в IV квартале не похоже на форс-мажоры 2021 года. Тогда, на фоне дефицита продукта, цены пробивали рекорд за рекордом. Сейчас — переизбыток предложения и дисконт. Как и другие сегменты, индустрия производства, продажи и потребления гликолей, находится в состоянии неопределенности. Однако мы можем попытаться дать прогнозы, исходя из того, как те факторы, о которых мы писали выше, будут воздействовать на рынок в ближайшие месяцы. Их влияние может быть разнонаправленным.

В целом сфера потребления и производства МЭГ выглядит устойчивой и хорошо защищенной от разнообразных рисков. Подавляющая часть продукта на рынке имеет российское происхождение, этиленгликоль делают на 100% из местного сырья, а конечные покупатели МЭГ – отечественные производители автохимии и ПЭТ-бутылок (они потребляют до 90% всех объемов продукта) – работают в массовых сегментах внутреннего рынка со стабильным спросом.

Все производство этиленгликолей в России обеспечивает СИБУР. У компании единая ценовая политика и стандарты ведения бизнеса, но покупателям также важна логистика и доступ к нужным объемам продукта.

Все производство этиленгликолей в России обеспечивает СИБУР. У компании единая ценовая политика и стандарты ведения бизнеса, но покупателям также важна логистика и доступ к нужным объемам продукта. Рассказываем обо всех площадках, где выпускают МЭГ. В фокусе внимания производство, сырье, особенности и перспективы.

За счет собственных мощностей Россия практически полностью закрывает спрос на моноэтиленгликоль (МЭГ) и другие этиленгликолевые продукты внутри страны. На рынке есть импорт – до 2022 года превалировал МЭГ из Европы, сейчас в портфелях трейдеров есть иранский продукт. Импорт востребован в сезон высокого спроса летом и осенью, но основу предложения составляет продукция трех отечественных предприятий: «СИБУР-Нефтехима», «Нижнекамскнефтехима» (НКНХ) и «Казаньоргсинтеза» (КОС). Их мощность по этиленгликолям составляет 400–450 тыс. тонн ежегодно.

Специфика российской МЭГ-индустрии – географическая концентрация. Все заводы сосредоточены в Приволжском федеральном округе: в Нижегородской области и Татарстане. В выигрыше трейдеры и конечные покупатели с бизнесом в регионах Приволжья и Центра страны. Остальным приходится переплачивать за доставку или ориентироваться на импортные схемы.

Еще одна особенность сегмента – бесспорное лидерство одного из трех предприятий. «СИБУР-Нефтехим» дает около 2/3 всего объема этиленгликолей, выпускаемых в стране. Для этого сравнительно небольшого завода именно выпуск МЭГ является ключевым направлением производства, тогда как для многопрофильных химзаводов НКНХ и в особенности для КОС этиленгликоли сильно уступают в приоритизации другим продуктам.

Читайте также: СИБУР запустил производство полиалкиленгликоля

На заводе в Дзержинске выпускают основную номенклатуру этиленгликолевых продуктов: наиболее востребованный МЭГ, диэтиленгликоль, триэтиленгликоль и полигликоли (ДЭГ, ТЭГ, ПЭГ), а также окись этилена. Последняя, помимо того, что является сырьем для гликолей, продается и отдельно. Еще предприятие выпускает акриловую кислоту, легкие и тяжелые эфиры.

Производство окиси этилена и гликолей (ПОЭиГ) – отдельная единица в «СИБУР-Нефтехиме». Именно запуск ПОЭиГ в 1982 году считается началом работы предприятия, которое в 1999 года вошло в СИБУР.

За 40 лет ПОЭиГ выпустило 9 млн тонн продуктов. В их числе: 2,3 млн тонн товарной окиси этилена и 6,2 млн тонн МЭГ.

СИБУР последовательно наращивает мощности «СИБУР-Нефтехим» по выпуску этиленгликолей, проводя масштабные реконструкции ПОЭиГ. В 2021 году стартовала очередная волна реконструкции.

В рамках проекта реконструкции ПОЭиГ, стартовавшем в прошлом году, на заводе заменят реакторное, динамическое, колонное, энергетическое и теплообменное оборудование. Производительность по эквивалентной окиси этилена будет увеличена на 19%, а по товарной окиси этилена на 29%. Компания не приводит эффект от реконструкции для выпуска этиленгликоля.

Заявленная мощность производства на 2022-й – 320,5 тыс. тонн этиленгликолей и 130 тыс. товарной окиси этилена. Но на реальные объемы производства влияют ремонты и внеплановые остановки из-за технологических проблем. В 2021 году «СИБУР-Нефтехим» произвел 278 тыс. тонн этиленгликолей. В их числе:

В графике ниже – результаты производства этиленгликолей за четыре года. Результаты пикового 2018 года пока превзойти не удалось.

У производства этиленгликолей на «СИБУР-Нефтехим» надежная сырьевая база: завод получает этилен по продуктопроводу от предприятия «СИБУР-Кстово» (расстояние между Дзержинском и Кстово по прямой – 66 км). «СИБУР-Кстово» перерабатывает углеводородное сырье, которое поступает с нефтеперерабатывающей площадки «Лукойла» в Кстове.

Приоритет «СИБУР-Нефтехим» – контрактный выпуск больших партий МЭГ под постоянные потребности производителей антифризов и ПЭТ-бутылок. На этиленгликоли и окись этилена от «СИБУР-Нефтехима» запитан большой химический кластер в Дзержинске. Возможности предприятия позволяют снабжать продуктом даже незапланированных крупных клиентов. Например, весной завод «Экопэт» (Калининградская область, производитель ПЭТ-бутылок) не смог получать МЭГ от компании SABIC. «СИБУР-Нефтехим» оперативно заместил саудовцев, наладив ежемесячные поставки до 6 000 тонн продукта. Подробнее о ситуации с «Экопэтом» мы писали здесь.

На «СИБУР-Нефтехим» работают чуть более 600 сотрудников – это компактное специализированное предприятие, лидирующее в своем сегменте. В среднесрочной перспективе дзержинская площадка СИБУРа останется заводом №1 по производству этиленгликолевых продуктов для внутреннего рынка.

НКНХ – одно из крупнейших нефтехимических предприятий Европы, там трудятся 14,5 тыс. человек. С 2021 года завод в составе СИБУРа. Основа продукции НКНХ – пластики и каучуки. По синтетическим каучукам НКНХ в десятке мировых поставщиков.

Предприятие из Нижнекамска – старейшая этиленгликолевая площадка страны. Первую тонну МЭГ там получили в 1980-м. В мае этого года нижнекамцы отчитались о выпуске 4-миллионной тонны продукта с начала производства. За этиленгликоли в НКНХ отвечает завод олигомеров и гликолей. Помимо МЭГ, в линейке гликолевых продуктов ДЭГ, ТЭГ и пылеподавитель калийных солей (реагент в производстве минеральных удобрений).

Завод модернизировал оборудование и наращивал возможности по выпуску продукта. К 2004 году выработка МЭГ достигала 112 тыс. тонн. В 2015-м предприятие озвучивало план наращивания производства МЭГ до 200 тыс. тонн, однако он не был реализован. НКНХ последние годы не раскрывает производственные показатели завода олигомеров и гликолей. Считается, что предприятие дает 120–150 тыс. тонн этиленгликолей в год.

НКНХ производит МЭГ волоконного качества согласно мировым стандартам. Основной объем продукта предприятие продает в России, в числе внешних покупателей есть заказчики из Белоруссии и Казахстана.

Драйвером развития НКНХ должен стать запуск комплекса «Этилен-600». Он позволит перерабатывать 1,8 млн тонн прямогонного бензина в 600 тысяч тонн этилена, 273 тыс. тонн пропилена, 249 тыс. тонн бензола в год. СИБУР продолжил проект, начатый предыдущими собственниками НКНХ. Ожидается, что «Этилен-600» запустят уже в 2023-м. Производство этиленгликолей получит больший объем доступного сырья, которое может быть востребовано при сезонном спросе.

Пока ничего не указывает на то, что СИБУР намерен что-то менять в сфере производства МЭГ в Нижнекамске. На новых предприятиях в Татарстане (НКНХ и КОС) компания внедряет эффективные практики и цифровые инструменты планирования и производства. Это может позитивно сказаться и на работе завода олигомеров и гликолей. Прогноз на 20-е годы: НКНХ останется площадкой №2 по выпуску этиленгликолей в РФ.

Читайте также: Новая жизнь «Нижнекамскнефтехима» — как сила СИБУРа помогает второму производителю МЭГ в РФ держать удар

КОС – один из крупнейших производителей полимеров в РФ. Численность работников превышает 8,6 тыс. человек. 90% выручки обеспечивают продажи полиэтилена и поликарбоната.

На КОС запустили производство МЭГ в 2008 году, когда ввели в строй завод поликарбонатов, работающий по бесфосгенному методу. Сырьем выступают окись этилена, углекислый газ, бисфенол А. В этом случае МЭГ получают как побочный продукт химико-технологического процесса синтеза диметилкарбоната из этиленкарбоната и метанола.

Казанский завод не приводит данные по этиленгликолям. Эксперты считают, что КОС обеспечивает около 5% российского производства. Это слишком мало, чтобы серьезно влиять на рынок, но достаточно, чтобы закрыть временные потребности средних и даже крупных покупателей в ситуациях, когда по разным причинам недоступен продукт из Дзержинска или Нижнекамска.

Потенциальным драйвером роста МЭГ на казанской площадке СИБУРа может стать развитие производства поликарбоната, обладающего повышенной термостойкостью и ударопрочностью. Этот материал востребован в автомобилестроении, электронной промышленности и строительстве.

Решение сырьевой проблемы КОС гипотетически может создать условия для развития гликолевого производства в случае необходимости. Завод этилена КОС недозагружен этаном – оптимальным сырьем для получения этилена. Сейчас проблему решают покупкой сжиженного углеводородного газа, теряя в эффективности производства. Ситуацию способен исправить все тот же проект «Этилен-600» НКНХ – соседи должны выручить казанцев готовым этиленом.

На наш взгляд, не стоит ожидать, что значение производства МЭГ на площадке КОС сильно вырастет для СИБУРа. В приоритете будет развитие основных маржинальных направлений – полиэтилена и поликарбоната.

О том, как на работе КОС в 2022 году отразилось присоединение к СИБУРу читайте здесь.

С учетом геополитических обстоятельств и тенденций развития отечественной нефтегазохимии, делаем прогноз: в ближайшие два–три года сегмент производства и потребления этиленгликолей в стране не претерпит больших изменений. Расстановка производителей по объемам продукции останется прежней, а новые производственные площадки не появятся.

Читайте также: Сможет ли кто-то кроме СИБУРа запустить производство гликолей в РФ?

В случае необходимости, главным ресурсом для увеличения выпуска этиленгликолей будет повышение эффективности действующих линий, большая надежность оборудования и сокращенные сроки ремонтных работ.

Товары из искусственных материалов давно превзошли по своим потребительским характеристикам натуральные и продолжают совершенствоваться.

Товары из искусственных материалов давно превзошли по своим потребительским характеристикам натуральные и продолжают совершенствоваться. Это гарантирует многолетнюю положительную динамику спроса на такую химическую продукцию как полиэфирные волокна. Из них делают ткани, колеса и плюшевых мишек. Но помешать активному росту потребления искусственных нитей может вводимый рядом стран запрет на товары из ПЭТ.

В последние десятилетия все большую популярность приобретали полиэфирные волокна, производимые на базе этиленгликоля и терефталевой кислоты или ее диметилового эфира – диметилтерефталата. На глобальном химическом рынке более половины потребления моноэтиленгликоля традиционно приходится на полимерные волокна и нити (в 2020 году этот показатель составил около 20 из 35 млн. тонн, то есть 57%). Впрочем, в последние годы постепенно объемы потребления полиэтилентерефталата смещаются в пользу пластиковой тары.

Широкие области применения, начиная от усиления автомобильных шин и конвейерных лент, заканчивая одеждой, помогают этому виду химической продукции прочно закрепиться, особенно в текстильной промышленности. Полиэфирные волокна используются для выпуска самых различных видов ткани: полиэстера, микрофибры, акрила, флиса и нейлона. Их основными преимуществами являются низкая стоимость, высокая прочность и эластичность, а также возможность вторичной переработки. Помимо этого нити из ПЭТ способны легко смешиваться с другими тканями, придавая им новые свойства. Так, одежда с использованием полиэфирных нитей не мнется, что делает ее популярной у производителей.

Благодаря многолетнему стабильно высокому спросу со стороны текстильной промышленности, производство полиэфирных волокон (объем рынка которых оценивался в 2021 году примерно в $90 млрд.), растет более высокими темпами, чем другие нефтехимические сегменты – на 7-8% в год. По прогнозам экспертов, такая динамика сохранится или даже ускорится в течение ближайших нескольких лет.

Согласно исследованию Data Bridge, рынок полимерных нитей в среднем вырастет на 8,7% за период 2022-2029 годов и может достигнуть к его концу $128 млрд.

Технология производства предполагает полимеризацию исходного сырья, экструзионное формование нитей при определенной температуре в 270-275 градусов путем пропускания расплавленного полиэфира через фильтры, воздушное охлаждение и вытяжку для достижения требуемых критериев плотности и прочности.

Первое промышленное производство полиэфирных волокон было организовано в США в 1953 году. Но изыскания в области искусственных нитей проводились гораздо раньше. Идею об их создании впервые высказал французский ученый Рене Антуан Реомюр еще в 1734 году. Он предположил, что человек может повторить процесс создания материала аналогичного натуральному шелку, нити которого, выделяемые гусеницами шелкопряда, после отвердевания на воздухе формируют тонкие и прочные волокна. Но реализовать эту теорию хотя бы частично на практике удалось только в 1890 году. Тогда во французском городе Безансоне было налажено производство целлюлозы на базе нитрата, который до этого применялся для получения бездымного пороха и некоторых видов пластмасс.

Следующим шагом стало открытие изобретателя нейлона Уоллеса Карозерса, который в 1926 году смог создать синтетические волокна на базе спирта и карбоксильных кислот. Но такие полиэфирные полимеры были нестабильны: при погружении в горячую воду они теряли форму.

Получить синтетические нити из этиленгликоля и терефталевой кислоты смогли английские химики Джон Уинфилд и Джеймс Диксон. В 1941 году они запатентовали ПЭТ.

В тот момент созданное волокно не нашло практического применения, к тому же его потребительские характеристики требовали доработки. Поэтому в следующее десятилетие методы производства синтетических нитей совершенствовались. Помимо этого, были популярны процессы получения искусственных волокон на базе природных полимеров из их растворов мокрым способом формования.

К 1970-ым годам технологии в химической отрасли шагнули далеко вперед, так что массовые производства полиэфирных волокон были запущены в США, Великобритании и других развитых странах. Но, несмотря на существенное улучшение их качеств, искусственные нити не рассматривались как ключевое сырье для текстильной промышленности и предпочтения по-прежнему отдавались натуральным материалам.

Популярность к полиэфирам пришла только в 1980-ых годах, когда они приобрели самостоятельное значение в текстильной промышленности, а их потребление стало резко расти.

В то же время сейчас, несмотря на создание целого ряда модификаций многотоннажных химических волокон, их новые виды снова базируются на воспроизводимом растительном натуральном сырье. В качестве примера можно привести набирающий популярность лиоцелл. Это текстильное волокно вырабатывается химическим путём из целлюлозы.

Современные полиэфирные волокна делятся на несколько видов в зависимости от способа их производства и назначения. Самая распространенная категория – короткие штапельные волокна (не более 40-45 мм), которые используются в текстильной промышленности для производства пряжи. Для получения дискретных волокон проводится штапелирование волокнистого жгута резкой или разрывом (процесс «tow-to-top»).

Еще один вид синтетических материалов — филаментные или комплексные волокна, состоящие из множества отдельных нитей малой линейной плотности, но большой длины. Такие волокна в свою очередь делятся на текстурированные (подвергнутые специальному извитию для придания объема или соединения филаментов вместе) и кордные волокна. Это нити повышенной прочности и крутки, которые применяются при изготовлении пневматических шин и резиновых технических изделий. Помимо этого выделяются объемные нити (BCF, используются в основном для изготовления обивочных тканей и напольных ковровых изделий).

Крупнейшим мировым рынком производства и потребления полиэфирных волокон является Азиатско-Тихоокеанский регион. Росту этого сегмента способствует большая численность населения и быстро развивающаяся экономика, а также быстрая урбанизация и увеличение доходов людей. Кроме того, поскольку затраты на рабочую силу и сырье в АТР ниже по сравнению с западными экономиками, в регионе наблюдаются высокие инвестиции в текстильную промышленность, что, в свою очередь, стимулирует спрос на полиэфирные волокна.

В России собственные производства полиэфирных волокон начали открываться лишь в 2010-ых годах. До этого страна производила только ПЭТФ-волокно на основе бутылочной флексы, в то время как выпуск первичного полиэфирного волокна не велся из-за неразвитости сырьевой базы, хотя спрос на него постоянно рос. В последние годы инвесторы стали активно вкладывать деньги в это направление.

В 2021 году началось строительство сразу два крупных производств полиэфирных волокон в Ростовской и Рязанской областях.

Читай также. Есть ли перспективы у производства ПЭТ-волокон и нитей в России

В то же время, как отмечают эксперты, есть несколько факторов риска для сектора полиэфирных волокон. Прежде всего речь идет о постепенном запрете продуктов на углеводородной основе, в том числе товаров из полиэтилентерефталата. А, так как выпуск полиэфирного волокна интегрирован с производством ПЭТ-полимеров, ограничения, которые утверждают правительства многих стран, могут негативно сказаться на рынке искусственных нитей. При этом, по мнению экспертов, если выпуск ПЭТ снизится, цены на него резко пойдут вверх, что может привести к переориентации текстильной промышленности на более доступные аналоги. Помимо этого сокращение производства полиэтилентерефталата отрицательно повлияет на сектор моноэтиленгликоля и его сопродуктов, так как их потребление также снизится.

Компания полностью закроет потребности внутреннего рынка в этом веществе, которое до сих пор приходилось закупать за рубежом. Эксперты указывают на большие перспективы нового направления, благодаря высокому спросу, который увеличивается за счет новых областей применения, например, пищевой промышленности.

Первая партия полиалкиленгликоля российского производства.

Компания полностью закроет потребности внутреннего рынка в этом веществе, которое до сих пор приходилось закупать за рубежом. Эксперты указывают на большие перспективы нового направления, благодаря высокому спросу, который увеличивается за счет новых областей применения, например, пищевой промышленности.

Структура СИБУРа «Нижнекамскнефтехим» 26 октября впервые в России выпустила опытно-промышленную партию полиалкиленгликоля (ПАГ, сополимер окиси этилена или окиси пропилена), который является одним из наиболее универсальных видов синтетических смазочных материалов для промышленного оборудования. Первый объем в 32 тонны был произведен на линии простых полиэфиров завода по производству стирола и полиэфирных смол (СПС). Как уточнили в компании, продукт уже прошел испытания на «Томскнефтехиме» и «Казаньоргсинтезе». Там отметили, что разработкой нового продукта занимались научные центры и предприятия СИБУРа с партнерами, а рецептуру масла разработал НТЦ «Нижнекамскнефтехима». Сырье для производства базового масла на 100% локализовано на предприятиях СИБУРа.

Читайте также Быстрее, лучше, умнее. Как работает производственная система СИБУРа

До этого все полиалкиленгликоли и продукция на их основе полностью импортировались в Россию. Запущенное на «Нижнекамскнефтехиме» производство мощностью 15 тыс. тонн ПАГ в год закроет потребности внутреннего рынка, которые втрое ниже этого объема. Это направление, по мнению экспертов, является перспективным с учетом стабильного роста потребления данного продукта. Спрос со стороны промышленности активно увеличивается с 1980-х годов, а повышение стандартов производительности в автомобильном и промышленном секторах гарантирует дальнейшую положительную динамику.

Масла классифицируются ПАГ по их весовому процентному составу оксипропиленовых и оксиэтиленовых звеньев в полимерной цепи. Основная особенность ПАГ – очень высокий индекс вязкости (от 180 до 280) — дает им возможность работы в широком диапазоне температур от -40 до 200 градусов по Цельсию. Помимо этого они способны совмещать эластомеры и сохранять термостойкость при повышенных температурах. При этом высокая растворяющая способность этого вида гликолей предотвращает образование отложений за счет растворения в них образующихся осадков, то есть им присущи отсутствие склонности к коксообразованию и низкая зольность.

Исторически масла ПАГ — одни из первых синтетических смазочных материалов, которые были разработаны и коммерциализированы. Их разработка началась по мандату ВМС США в ответ на возгорание гидравлической жидкости на кораблях в результате попадания снарядов во время Второй мировой войны. В 1942 году и в течение следующих 30 лет военно-морской флот начал использовать исключительно водогликолевые гидравлические жидкости на основе полиалкиленгликолей, которые были огнестойкими и могли работать в широком диапазоне температур. Позже ПАГ-масла стали широко применяться в качестве смазочных материалов для текстиля и в качестве закалки при термической обработке металлов.

Сейчас, помимо использования в качестве промышленных смазочных материалов, разработаны смазочные материалы на основе полиалкиленгликолей для использования в оборудовании пищевой промышленности. Они являются одним из немногих синтетических веществ, определенных в регламенте FDA (Федеральный закон о продуктах питания, лекарствах и косметике США), разрешенных для использования в промышленном оборудовании, когда может произойти случайный контакт пищевых продуктов со смазочным материалом. Помимо этого низкая летучесть при применении при высоких температурах, а также устойчивость к образованию остатков и отложений и способность к биологическому разложению делает ПАГ идеальным вариантом для экологически чувствительных применений. Эксперты отмечают, что ПАГ применяется там, где важно отсутствие минерального масла, например, для компрессоров на пиролизе, потому что олефины растворяются в минеральных маслах и ухудшают их свойства.

Благодаря своим разнообразным возможностям ПАГ-масло применяется в огромном количестве отраслей: в качестве смазочных материалов в гидравлике и газоперекачивающем оборудовании, в охлаждающих жидкостях, жидкостях для металлообработки, трансмиссионных и цепных маслах. Также этот продукт используется в качестве высокотемпературных смазок и теплоносителей в бумажной, керамической, стекольной, а теперь и пищевой отраслях промышленности.

Глобальный рынок полиалкиленгликоля плотно консолидирован. Крупнейшими мировыми производителями этого продукта, на которые приходится более половины его выпуска, являются Dow Chemical Company, Covestro AG, LyondellBasell Industries Holding B.V., BASF SE и Royal Dutch Shell plc. Его объем оценивался почти в $399 млн. в 2020 году и, по прогнозам Verified Market Research, к 2028 году достигнет $454, увеличиваясь в среднем на 6,1% с 2021 по 2028 год. Эксперты Data Bridge Market Research предполагают более существенную динамику. По их мнению, до 2029 года рынок полиалкиленгликоля будет расти в среднем на 11,40%. Такой существенный рост они объясняют ориентацией на современные варианты химии различных авиакомпаний, оборонных предприятий и производителей средств личной гигиены и фармацевтических препаратов.

Читайте также Нефтегазохимия РФ. Продукты, производители, география

Еще одним быстрорастущим сегментом потребления ПАГ является производство мягкой пены из полиуретана, который широко используется, среди прочего, в производстве стульев, автомобильных подушек и спортивного инвентаря. При этом компании, производящие полиалкиленгликоль, расширяют свои возможности по производству вспененного полипропилена (ПП), чтобы удовлетворить потребности конечных пользователей в аэрокосмической и оборонной промышленности. Помимо этого, благодаря разработке полимерных пенопластов, быстро развивается упаковочный бизнес. И, как отмечают эксперты, производители на рынке ПАГ используют новые возможности применения вспененного полипропилена для изготовления изоляционных и ударопрочных материалов. Различные производители проводят исследования с целью разработки новых процессов вспенивания в результате увеличения использования пенополиуретана, что способствует росту рынка полиалкиленгликоля.

Но, считают аналитики, несмотря на то что у ПАГ есть много привлекательных факторов, существует несколько ограничений, которые могут повлиять на рост этого рынка. Общий объем рынка полиалкиленгликоля будет сдерживаться волатильностью цен на сырую нефть, которая является базовым сырьем для производства окиси этилена и пропилена.

Эксперты отмечают, что для мировой индустрии производство полиалкиленгликолей – рядовая химия, с учетом, что четверть всех синтетических лубрикантов базируется на этом классе веществ. Но, полагают они, для России это большой шаг к импортозамещению. В то же время глава Центра отраслевых исследований Андрей Костин отмечает, что «Нижнекамскнефтехим» мог наладить выпуск этой продукции намного раньше, имея в рамках своей производственной площадки все необходимые сырьевые ингредиенты.

Этиленгликоль циркулирует под площадкой, его задача – обеспечивать оптимальную температуру льда. Благодаря хорошему холодному льду на аренах бывает по-настоящему жарко – хоккеисты, фигуристы и конькобежцы стараются показать свой спортивный максимум.

Этиленгликоль циркулирует под площадкой, его задача – обеспечивать оптимальную температуру льда. Благодаря хорошему холодному льду на аренах бывает по-настоящему жарко – хоккеисты, фигуристы и конькобежцы стараются показать свой спортивный максимум.

Мы много писали о значении моноэтиленгликоля (МЭГ) для производства антифризов, термопластика и синтетического волокна. Но МЭГ востребован не только промышленностью – без него не обойтись в индустрии спорта и развлечений. Сегодня рассказываем, как вещество создает и сохраняет лед на аренах для зимних видов спорта, сезон которых уже начинается.

Начинка современных арен с искусственным льдом устроена схожим образом, будь то скромный районный ФОК или площадка, рассчитанная на десятки тысяч зрителей. Собственно лед – это лишь вершина большого и технологически сложного «айсберга».

Каток без льда – это гладкая бетонная поверхность снаружи, а внутри – что-то вроде слоеного пирога, в котором уровнями уложены трубки для жидкого хладоносителя – 32–40-процентного раствора МЭГ.

Под трубками идут слои тепло- и пароизоляции, а потом еще один бетонный слой с трубопроводами – уже для подогрева. Эти слои берегут грунт под ледовой ареной от промерзания и вспучивания – это может деформировать конструкцию арены. За обогрев грунта отвечает все тот же раствор МЭГ – в нижней части «слоеного пирога» он циркулирует подогретым до +10–15 °С.

«Холодное» сердце арены – холодильная установка или чиллер. Установок может быть несколько. Охлаждение МЭГ происходит в теплообменнике: кипящий фреон (хладагент) отбирает тепло у гликолевого раствора (хладоносителя), циркулирующего под спортивной площадкой, а насосы разгоняют жидкость по трубкам.

Для разных видов спорта рекомендован лед разных физических свойств («быстрый» или «мягкий») и разной температуры. Например, лучшая температура хоккейного льда около –5 °С, для фигурного катания подходит лед холоднее на 1-1,5 градуса. От этих особенностей зависит и температура хладоносителя, отвечающего за состояние льда: МЭГ подается в трубки под ледовым полем с температурой от –9 до –15 °С.

Намораживание или «варка» льда на площадке – многоэтапный процесс, который на топовых аренах перед большими соревнованиями занимает до семи дней. Система трубок в этот время прокачивает тонны хладоносителя, создавая условия для замерзания воды.

МЭГ – не единственный вариант хладоносителя. В разное время в России и за рубежом для управления температурой искусственного льда использовали и другие вещества.

Альтернативы этиленгликолю:

Однако именно МЭГ наиболее востребован – по сравнению с аналогами он наименее коррозионно-опасен, а нужные объемы легче приобрести на рынке.

Все перечисленные хладоносители опасны. По степени воздействия на организм человека МЭГ относят к умеренно опасным веществам (третий класс опасности). На практике при эксплуатации арен с искусственным льдом риск взаимодействия людей с хладоносителем минимален.

Физические свойства МЭГ делают его одновременно отличным хладоносителем и теплоносителем:

Это значит, что вещество сохраняется в жидком виде при таких температурах, когда обычная вода превращается в лед или испаряется. Что касается морозостойкости, то различные сочетания МЭГ с водой дают возможность варьировать температуру замерзания, даже понижая ее до –60 °С и ниже. В случае экстремальных температур, раствор МЭГ в трубах не станет льдом и не деформирует оборудование, а превратится в кашеобразную рыхлую массу.

В нашей стране с холодным климатом именно устойчивость МЭГ к отрицательным температурам делает его незаменимым в сфере автохимии. До 2/3 всего производимого этиленгликоля в России идет на изготовление автомобильных антифризов.

О том, как развивается российский рынок антифризов в 2022 году – читайте в нашем отдельном материале. О физических свойствах МЭГ и его применении в различных сферах мы писали в этой статье.

Считается, что для поддержания в рабочем состоянии льда на спортивной арене формата хоккейной площадки (минимально допустимый размер 56 на 26 метров) достаточно 10–12 тонн водно-гликолевого раствора. Оборот жидкости невысокий – как правило хладоноситель предписано менять раз в пять лет, иначе есть риск, что жидкость станет агрессивной и начнет разрушать трубопровод. И если вы занимаетесь продажами МЭГ, то много и часто зарабатывать на поставках для одной ледовой площадки не получится.

В 2023-м в России планируют ввести новые ледовые арены в Санкт-Петербурге (22 000 зрителей), Екатеринбурге (12 000 зрителей), Новосибирске (10 500 зрителей). В Нижнем Новгороде стартовало строительство ледового стадиона на 12 000 зрителей, проект намерены завершить в 2024–2025 годах.

Шанс неплохо заработать есть у поставщиков строительных компаний, участвующих в региональных программах развития спортивной инфраструктуры, предполагающих одновременное возведение нескольких объектов с ледовыми аренами. Например, в районах Нижегородской области с 2007-го по 2018-й годы построили 38 современных ФОКов со льдом, а в самом Нижнем Новгороде до 2030 года планируют построить еще шесть ФОКов. Подобные программы действуют в нескольких регионах страны.

Несмотря на популярность зимних видов спорта, в России сравнительно небольшое количество современных ледовых арен для массового спорта. По данным Международной федерации хоккея, по числу крытых катков (площадок с искусственным льдом), наша страна на третьем месте в мире после Канады и США – в РФ 346 объектов, в США – 2000, а в Канаде 2 586. Однако по показателю одного катка на число жителей, Россия только на 16-ой позиции рейтинга стран: одна ледовая арена приходится почти на 400 000 человек. Это показывает, что есть огромный потенциал для улучшения ситуации и большего охвата людей любительским занятиями зимними видами спорта. Если не помешают внешние обстоятельства, в стране обязательно будут строить новые сооружения с искусственным льдом.

Сколько будет стоить тонна моноэтиленгликоля в рознице через две–три недели? Почему в октябре продукта станет меньше? Как победить импорт? Инсайды от эксперта рынка МЭГ.

Обновлено 26 октября 2022 года

Сколько будет стоить тонна моноэтиленгликоля в течение октября и как геополитические форс-мажоры повлияли на рынок? Инсайды от эксперта.

С начала лета и до ноября на российском рынке гликолей самая горячая пора — производители антифризов закупаются моноэтиленгликолем (МЭГ), чтобы заготовить необходимые объемы продукта для продаж в холодный сезон. Два первых осенних месяца — это пик закупок. Что происходит на рынке сейчас и чего ждать в ближайшее время, рассказал генеральный директор «Гликоли. ру» Алексей Егорычев.

В августе мы видели стабильно растущий спрос на МЭГ — наша компания продала на треть больше продукта, чем месяцем ранее. Важно, что активность производителей антифризов не снижалась — об этом предупреждали многие, увязывая этот сценарий с падением российского авторынка. На потребности в МЭГ не сказывались экономические проблемы 2022-го. Сентябрь также был удачным: мы перевыполнили план по продажам на 7%.

В среднем по рынку в первой половине сентября тонна МЭГ в рознице стоила 88 000–89 000 рублей. Было ощущение, что с конца месяца рынок будет выходить на пик продаж. Участники рынка знали, что ведущая площадка по производству гликолей в РФ, завод «СИБУР-Нефтехим» из Дзержинска (Нижегородская область), в период с 3 по 31 октября уходит на плановый ремонт и полностью остановит производство. В условиях ограниченного предложения в октябре мы ожидали увидеть ценник, подросший до 92 000–94 000 рублей за тонну продукта.

Эти прогнозы не сбылись. Более того, ценовой тренд развернулся вниз.

О структуре, специфике и прогнозе развития российского рынка антифризов, который потребляет около 2/3 всех объемов МЭГ в стране, можно узнать здесь.

«СИБУР-Нефтехим» в октябре планово ушел на ремонт, однако недостатка в МЭГ нет и тонна МЭГ на спотовом рынке в среднем стоит всего 85 000 рублей.

Как это могло случиться? Рассмотрим основные причины:

Еще один сдерживающий цены фактор – аномально дорогой рубль в течение 2022 года. Дело в том, что несмотря на все внешние события, СИБУР формирует отпускные цены, исходя из импортного паритета. В конечную стоимость закладываются европейские котировки, логистика и российский НДС.

Думаю, что цена 85 000 рублей за тонну продукта не изменится до конца месяца: предпосылок для роста нет, сильно демпинговать нет желающих – все хотят что-то заработать. Традиционно «горячий» сезон продаж на нашем рынке заканчивается в ноябре – сейчас видим затухающую активность, хотя обычно бывает по-другому.

Отмечу, что после того, как СИБУР интегрировал все заводы, производящие МЭГ (помимо «СИБУР-Нефтехим» это «Нижнекамскнефтехим» и «Казаньоргсинтез»), у трейдеров стало меньше пространства для ценового маневра. СИБУР – вертикально интегрированный холдинг с единым подходом к ценам, поставкам и бизнесу вообще.

В ноябре же цены традиционно снижаются. Вероятно, так же будет и в этот раз. Изменить ситуацию может что-то незапланированное. Например, если по каким-то причинам продлится ремонт «СИБУР-Нефтехима» и гликолей не будет хватать для закрытия текущих потребностей клиентов.

О стоимостных трендах МЭГ в России и мире мы писали в этой статье. С какими проблемами столкнулся СИБУР в 2022-м и как он может действовать, узнавайте из этого материала.

В период пиковых цен в 2021 году на рынке появилось много МЭГ из Европы. Сейчас этот дорогой продукт покинул рынок. Но со второго квартала этого года появились совершенно новые игроки — трейдеры, о которых раньше никто не знал. Они пришли на рынок с продуктом из Ирана. По его качеству вначале были нарекания, но сейчас он не уступает отечественному продукту. Также в первые месяцы были неприятные элементы демпинга, но сейчас иранский МЭГ предлагается по нашим среднерыночным ценам.

Конечно, импорт оттягивает определенные объемы продаж на себя, но я бы не стал преувеличивать значение экспансии гликолей из Ирана.

На практике покупатель в моменте решает, МЭГ какого происхождения он будет покупать — и при прочих равных главную роль играют цена и доступность. В портфеле наших предложений есть и иранский МЭГ.

Думаю, что именно МЭГ из Ирана надолго будет лучшим импортным предложением для нашего рынка. Продукта из Европы по понятным причинам не предвидится, доставка из Азии в основном доступна по морю – это дорого с учетом расстояний. Вкладываться, к примеру, в аренду танкера на 5 000 тонн для доставки МЭГ с Ближнего Востока очень рискованно из-за волатильной цены продукта.

Компактный гид по отрасли. Открывайте, сохраняйте страницу в закладки, пользуйтесь.

Компактный гид по отрасли. Открывайте, сохраняйте страницу в закладки, пользуйтесь.

Четыре из пяти предметов, окружающих современного человека, созданы благодаря нефтегазохимии. Повсеместное распространение синтетических материалов делает нефтегазохимию устойчивой к экономическим кризисам. Являясь даунстримом в цепочке добычи и транспортировки нефтегазового сырья, эта индустрия обеспечивает высокотехнологичный передел веществ углеводородного происхождения. Одно рабочее место в нефтегазохимии создает пять рабочих мест в апстриме и сопутствующих отраслях.

Долю России в мировой нефтегазохимии оценивают в 2–2,5 %. Это скромные показатели: и в Китае, и в США производят в 10 раз больше нефтегазохимической продукции, чем у нас. В РФ огромный потенциал для развития нефтегазохимической промышленности. Для нас актуален мировой тренд — урбанизация и рост потребления стимулируют оборот вещей из искусственных материалов. Кроме того, Россия — в числе стран-лидеров по запасам и добыче нефти и газа. Переработка углеводородного сырья в востребованные продукты более маржинальный бизнес, особенно в условиях санкционного давления и экологической повестки.

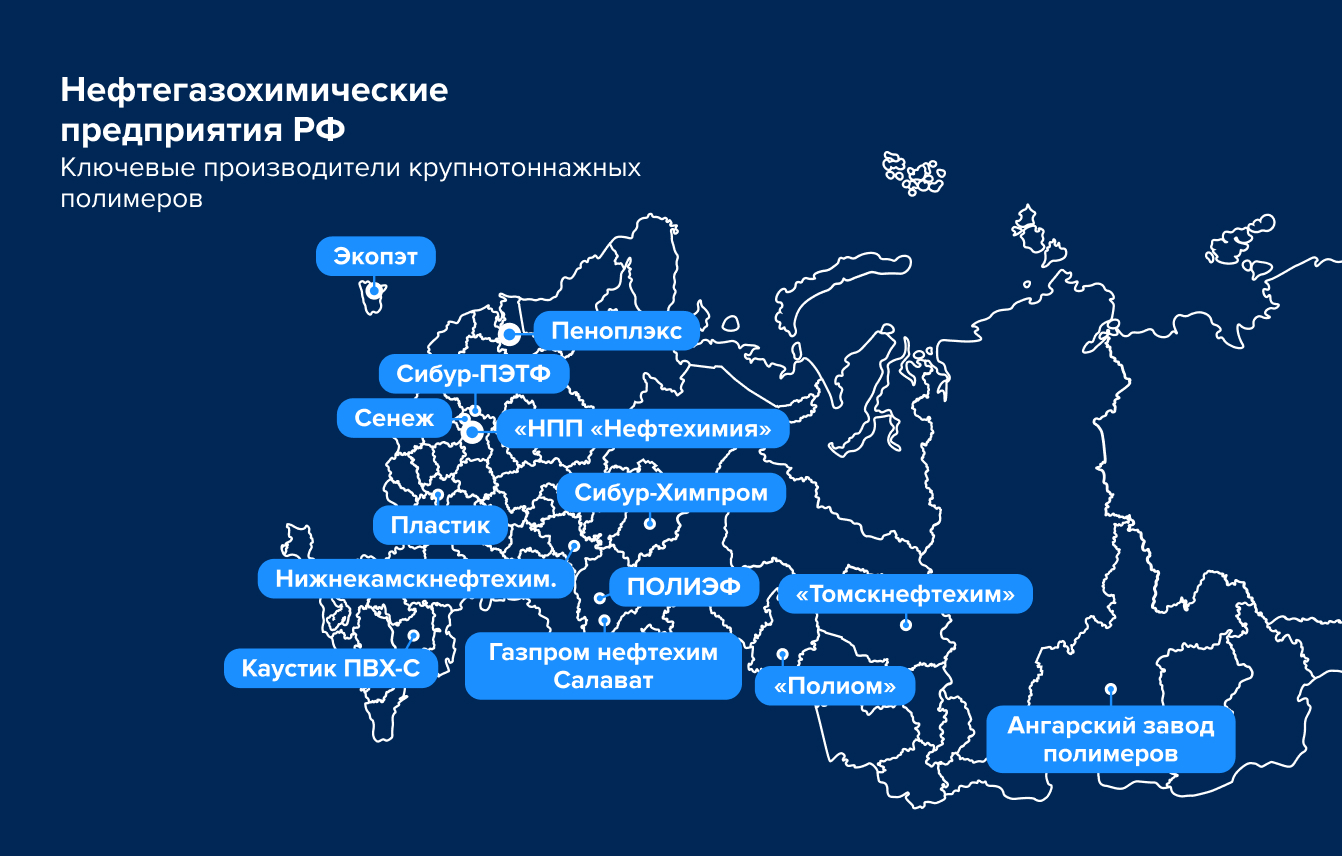

В РФ десятки предприятий, выпускающих крупнотоннажные полимеры — основную нефтегазохимическую продукцию. На рынке действует главный игрок — компания СИБУР. Например, до 75 % полиэтилена и полипропилена выпускают именно СИБУРовские площадки. В других сегментах больше конкуренции, так как представлены независимые производители и структуры крупных добывающих компаний.

Продуктовая линейка нефтегазохимических предприятий РФ относится к пяти основным группам, каждая из которых включает несколько видов продукции:

Ниже в рамках каждой продуктовой группы дадим информацию об основных производителях нефтегазохимической продукции.

Производителей полиэтилена и полипропилена мы объединили в одну группу, так как большинство выпускают оба материала.

«Нижнекамскнефтехим», «Газпром нефтехим Салават» и Ангарский завод полимеров представлены сразу в двух группах: «Производители полиэтилена и полипропилена» и «Производители полистирола» — соответственно в разных группах у них разные характеристики. Наименования этих предприятий в следующей части маркированы знаком*.

«ЗапСибНефтехим» (входит в СИБУР) — крупнейший нефтехимический комплекс РФ, введен в 2019 году. Мощности по полиэтилену 1,5 млн тонн в год (ПНД и ЛПЭ). На предприятии используют газофазную и суспензионную технологии производства полиэтилена, сочетание которых позволяет выпускать широкую линейку продукции. Завод также является крупнейшим в РФ производителем полипропилена с мощностью до 1 млн тонн.

«Казаньоргсинтез» (КОС, входит в СИБУР). На предприятии есть заводы ПНД (мощность 540 тыс. тонн в год) и ПВД (225 тыс. тонн в год), КОС — крупнейший в стране производитель трубного ПНД. Подробнее о КОС и его перспективах читайте в этом материале.

«Томскнефтехим» (входит в СИБУР). Производит ПВД пленочного и литьевого назначения, композиции полиэтилена кабельного назначения. Мощности по полиэтилену — 270 тыс. тонн в год. Предприятие выпускает до 165 тыс. тонн пропилена в год. До запуска «ЗапСибНефтехима» томский завод был крупнейшим производителем полипропилена.

«Нижнекамскнефтехим»* (НКНХ, входит в СИБУР). Совокупные мощности по выпуску ПНД и ЛПЭ — 210 тыс. тонн в год. Текущая проектная мощность производства полипропилена на НКНХ составляет 180 тыс. тонн. На заводе планировали к середине 20-х ввести новую установку полипропилена и более чем вдвое нарастить производство этого продукта. О развитии НКНХ в составе СИБУРа читайте в нашей статье.

«Ставролен» (предприятие ЛУКОЙЛа) производит 300 тыс. тонн ПНД в год. Программа модернизации позволила освоить производство ПНД трубных марок. Объемы завода по полипропилену оценивают в 120 тыс. тонн в год.

«Уфаоргсинтез» производит до 90 тыс. тонн ПВД и 120 тыс. тонн полипропилена.

«Полиом» (совместное предприятие СИБУРа и «Газпром нефть») ввели в строй в 2012 году. Мощность — 210 тыс. тонн полипропилена в год. В ассортименте 98 марок полипропилена (ПП-гомо и сополимеры ПП).

«НПП «Нефтехимия» (совместное предприятие СИБУРа и «Газпром нефть») выпускает в год 120 тыс. тонн гранулированного полипропилена.

Ангарский завод полимеров* (входит в корпорацию «Роснефть»). Годовая мощность до 100 тыс. тонн ПВД.

«Газпром нефтехим Салават» * (структура Газпрома) выпускает до 120 тыс. тонн ПНД и 40 тыс. тонн ПВД в год.

По данным отраслевых порталов, потребление полиэтилена и полипропилена в России в первом полугодии 2022-го снизилось на 3 % к аналогичному периоду прошлого года.

«РусВинил» (завод СИБУРа и бельгийской компании SolVin) — производитель ПВХ №1 в России. Предприятие, введенное в строй в 2014 году, выпускает до 300 тыс. тонн ПВХ-С, 30 тыс. тонн ПВХ-Э, а также 225 тыс. тонн каустической соды в год.

Завод «Саянхимпласт» выпускает порядка 300 тыс. тонн ПВХ-С.

«Башкирская содовая компания» производит до 268 тыс. тонн ПВХ-С ежегодно. В 2020-м году компания сообщила о запуске проекта по созданию производства ПВХ-Э на 50 тыс. тонн продукта в год.

«Каустик» (входит в группу «Никохим») ежегодно производит 90 тыс. тонн ПВХ-С.

Отчественные заводы обеспечивают потребности внутреннего рынка в ПВХ-С, тогда как в сегменте ПВХ-Э до 80 % продукта — импорт.

«Нижнекамскнефтехим»* (НКНХ, входит в СИБУР) — лидер по производству полистирола в РФ. Общие мощности по ПСОН и УПС — 295 тыс. тонн в год, установка по АБС-пластикам дает 60 тыс. тонн.

«Сибур-Химпром» отгружает порядка 100 тыс. тонн ПСВ ежегодно.

«Газпром нефтехим Салават»* (структура Газпрома) имеет возможность выпускать 55 тыс. тонн ПСОН и 10 тыс. тонн ПСВ соответственно.

Питерская компания «Пеноплэкс» дает рынку около 10 тыс. тонн ПСВ.

Сопоставимые мощности по ПСВ у Ангарского завода полимеров* (входит в нефтегазовую корпорацию «Роснефть»).

Завод «Пластик» из Тульской области ПСВ производит до 11 тыс. ПСВ и свыше 20 тыс. тонн АБС-пластиков.

Российские заводы в 2021 году произвели 538 тыс. тонн полистирола, что на 7,3 % меньше, чем в 2020-м.

Завод ПОЛИЭФ (принадлежит СИБУРу) способен выпускать 252 тыс. тонн ПЭТ в год. У предприятия собственная сырьевая база — терефталевую кислоту (ТФК, ключевой компонент для получения ПЭТ) производят здесь же. О рынке ТФК мы рассказали в отдельной статье.

Технологические линии завода «Экопэт» (принадлежит компании «Татнефть») позволяют ежегодно получать до 220 тыс. тонн высоковязкого гранулированного ПЭТ марки Eköpet. Об особенностях калининградского производителя ПЭТ мы рассказали в этом материале.

«Сибур-ПЭТФ» выпускает продукт под маркой ТВЕРПЭТ, до 75 тыс. тонн ПЭТ-гранулята.

Завод новых полимеров «Сенеж» обеспечивает заказчиков 90–100 тыс. тонн ПЭТ-гранулята ежегодно. В планах предприятия — нарастить объем на треть за счет внедрения технологии добавки вторичного сырья в первичное.

Развитие производства ПЭТ в России сдерживает дефицит отечественной ТФК. «Татнефть» в 2021 году объявила о намерении в 2024–2025 годах запустить ТФК-линию, мощности которой решили бы вопросы с сырьем для ПЭТ.

В одной из следующих статей мы расскажем о всех самых важных инвестпроектах по созданию новых нефтегазохимических предприятий в России.