Углеводороды в Каспийском море добывают сравнительно недавно. Сейчас здесь, как и на других больших месторождениях, нефтегазодобытчики диверсифицируют бизнес. Расскажем о проектах российских компаний, которые планируют перерабатывать ископаемые ресурсы Каспия в высокомаржинальные химпродукты.

Углеводороды в Каспийском море добывают сравнительно недавно. Сейчас здесь, как и на других больших месторождениях, нефтегазодобытчики диверсифицируют бизнес. Расскажем о проектах российских компаний, которые планируют перерабатывать ископаемые ресурсы Каспия в высокомаржинальные химпродукты.

Значение шельфа Каспийского моря как региона добычи углеводородов для России возрастает на фоне того, что сибирская нефть становится все более трудноизвлекаемой. На Каспии сравнительно небольшая глубина залегания месторождений, а также существует удобная трубопроводная инфраструктура для транспортировки нефти и газа.

Акваторию северного Каспия, прилегающего к российским берегам, нефтяники стали осваивать лишь в 90-е годы прошлого века, однако сейчас там ведут добычу с нескольких месторождений и открывают новые. Спутник нефти – попутный нефтяной газ (ПНГ), ценное сырье для производства полимеров и других химпродуктов. «Лукойл» первым из нефтяных мейджоров РФ занялся каспийской нефтью, и первым запустил переработку ПНГ. Сейчас компания расширяет свой газохимический кластер в Прикаспии, готовится увеличить производство полимеров и освоить выпуск новых продуктов.

О переработке ПНГ и последующей технологической цепочке до производства конечных продуктов (в том числе и моноэтиленгликоля) мы рассказывали в отдельном материале.

По данным Минприроды РФ, разведанные запасы углеводородов Каспийского шельфа составляют 2,95 миллиарда тонн нефти и 3,1 триллиона кубометров газа. Извлекаемые запасы – 1,5 миллиарда тонн условного топлива (единица учета углеводородов). Нефтегазовые ресурсы Каспийского моря осваивают Россия, Казахстан, Туркменистан, Азербайджан и Иран.

В ноябре «Лукойл» сообщил, что подписал соглашение с Китайской химической инженерной и строительной компанией «Севен (CC-7) о проектировании газохимического производства в Буденновске (Ставропольский край).

«Лукойл» планирует производить там новую для себя продукцию – карбамид, востребованное удобрение. Сырьем будет газ с принадлежащих компании месторождений в северном Каспии. После разработки проектных документов «Лукойл» совместно с властями Ставропольского края изучит возможность заключения инвестконтракта для реализации проекта.

В компании не раскрывали другие подробности, однако летом 2023-го медиа сообщали, что мощность комплекса по производству карбамида составит примерно 1,5 миллиона тонн в год. Объем инвестиций «Лукойла» оценивали в 200 млрд рублей.

Карбамид (мочевина) – химическое соединение, диамид угольной кислоты, выглядит как белые кристаллы. Карбамид является крупнотоннажным продуктом, который вместе с добавками используют как азотное удобрение. Для производства карбамида нужен углекислый газ – вещество синтезируют из аммиака и газа.

Перерабатывать газ «Лукойл» и других нефтяников стимулирует правило, согласно которому заниматься прибыльным газовым экспортом в РФ уполномочены только две компании – «Газпром» и «Новатэк». Альтернативой газопереработке для нефтедобытчиков помимо сжигания, объемы которого контролируются государством и постоянно снижаются, выступает продажа газа «Газпрому» для закачки в единую трубопроводную систему по низким внутрироссийским ценам.

«Лукойл» получает со своих месторождений порядка 30 млрд кубометров газа ежегодно, а в 2022-м увеличил газодобычу до 34,6 млрд кубометров. Собственные газоперерабатывающие заводы компании способны потребить порядка 4 млрд кубометров газа, поэтому «Лукойл» заинтересован в расширении газопереработки.

О газоперерабатывающей промышленности в России мы рассказывали тут.

Нефтяная компания неслучайно локализовала новый проект по переработке газа с Каспия именно в Буденновске. В городе работает мощный газоперерабатыващий и нефтехимический комплекс «Лукойла» – «Ставролен». Вероятно, карбамидное производство разместят на площадке «Ставролена» в едином кластере.

«Ставролен», который производит полиэтилен, полипропилен, винилацетат и бензол, запитан на ПНГ с каспийских месторождений с 2016 года. Тогда на заводе запустили первую газоперерабатывающую установку (ГПУ-1), которая позволила сократить потребление более дорогого сырья – нафты (прямогонный бензин), а также расширить производство полимеров. ГПУ-1 способна перерабатывать до 2,2 млрд кубометров газа ежегодно.

На «Ставролен» ПНГ с Каспия идет по специально построенному трубопроводу протяженностью 263 километра. С помощью ГПУ из поступившего ПНГ выделяют этан и широкие фракции легких углеводородов, которые идут на установку пиролиза для преобразования в этилен и пропилен. Часть газа с повышенным содержанием метана передают «Газпрому».

«Лукойл» расширяет перерабатывающие мощности «Ставролена» – общие инвестиции в развитие площадки оценивают в 300 млрд рублей. Осенью 2021-го на предприятии начали оборудовать ГПУ-2. Вторая установка, которую запустят в середине 20-х, позволит увеличить прием газа до 5 млрд кубометров в год, благодаря чему вырастут и объемы доступного сырья для пиролиза.

В материнской компании рассчитывают, что развитие «Ставролена», в том числе за счет повышения мощности по газопереработке, позволит нарастить производство этилена с 350 до 420 тыс. тонн в год, полиэтилена – с 300 до 405 тыс. тонн, сополимерных марок полипропилена – с 80 до 120 тыс. тонн.

«Лукойл» до 2030 года намерен создать 20 стационарных платформ для добычи нефти на Каспии и проложить тысячу километров трубопроводов. В 2022-м компания открыла морское месторождение Хазри с запасами по газу в 48 млрд кубометров и газовому конденсату – в 8,2 млн тонн. С учетом этого можно прогнозировать рост доли газа (ПНГ и природного) в каспийской добыче углеводородов и дальнейшее развитие производств «Лукойла» в сегменте газохимии.

В отличие от «Лукойла», который развивает газохимию в Прикаспии последовательно расширяя возможности действующего производства, проект «Каспийской инновационной компании» (КИК) по переработке газа в химпродукты предполагает старт с нулевой отметки.

КИК – структура, специально созданная инвесторами под конкретный проект несколько лет назад. В Астраханской области КИК намерена создать газохимический комплекс по переработке этана в полимеры.

Сырьем должна стать этановая фракция. Согласно бизнес-плану ее будут извлекать из природного газа на Астраханском газоперерабатывающем заводе (АГПЗ) «Газпрома», который работает на сырье Астраханского газоконденсатного месторождения в северном Прикаспии. Для упрощения логистики производственную площадку КИК построят рядом с АГПЗ.

В КИК в 2020 году заявляли годовую производительность будущего комплекса в 650 тыс. тонн поливинилхлорида (ПВХ) и 430 тыс. тонн каустической соды. Инвесторы первоначально оценивали затраты на реализацию проекта в 100 млрд рублей, запустить производство планировали в 2025-м.

ПВХ делят на эмульсионный (ПВХ-Э) и суспензионный (ПВХ-С). Первый востребован в строительстве и отделке, второй применяют в производстве линолеума. Каустическую соду (гидроксид натрия) используют в различных видах бытовой химии.

Сроки реализации проекта, оборудование для которого изначально планировали закупать в Европе, уже сдвинулись. Сейчас завершить строительство планируют в 2026-м. По данным властей региона объем инвестиций вырос до 200 млрд рублей.

По состоянию на первую половину 2023-го было известно, что «Газпром» завершает разработку проектной документации по реконструкции АГПЗ, в том числе для выделения из газа этановой фракции для нужд будущего производства КИК.

В открытом американскими учеными «тандеме» бактерий каждый штамм запрограммирован на расщепление только одного компонента ПЭТ-пластика – терефталевой кислоты или этиленгликоля. Такая специализация ускоряет переработку бытовых отходов и позволяет получать ценное вторсырье.

В открытом американскими учеными «тандеме» бактерий каждый штамм запрограммирован на расщепление только одного компонента ПЭТ-пластика – терефталевой кислоты или этиленгликоля. Такая специализация ускоряет переработку бытовых отходов и позволяет получать ценное вторсырье.

В XXI веке государства и бизнесы пытаются бороться с накоплением пластиковых отходов в условиях растущего потребления разнообразных товаров из пластика.

Повторное вовлечение полимерных материалов в оборот решает проблему лишь частично. У промышленной переработки отходов во вторичный пластик есть минус, существенный для современной «зеленой» повестки, – этот процесс создает новый углеродный след. Кроме того, полимеры физически нельзя перерабатывать бесконечно – на определенном этапе пластиковые отходы просто сжигают.

Изменить ситуацию может широкое применение биоразлагаемых пластиков. О перспективах и проблемах производства этих материалов мы уже рассказывали. Однако стремительное развитие биотехнологий позволяет справляться с залежами пластика и другим способом. Запрограммированные микроорганизмы питаются пластиком и перерабатывают его в базовые химические компоненты. Это даст возможность пересобрать ресайклинг и запустить новые цепочки создания ценных материалов.

Микробиологи нашли десятки видов бактерий, которые питаются пластиком. Современная наука также позволяет менять и развивать в микроорганизмах определенные свойства.

Немецкие ученые в 2021-м году обнаружили бактерию, которая питается полиуретаном (подошвы обуви, разнообразные защитные покрытия). Сроки разложения медленные – для «поедания» каждой частицы полиуретана нужны недели.

Ученые из Нидерландов в прошлом году отчитались об исследовании, в ходе которого доказали, что бактерии вида Rhodococcus ruber способны расщеплять полиэтилен и использовать возникшие в результате этого молекулы углеводорода в своей жизнедеятельности. Rhodococcus ruber живут в море и создают там пленки вокруг пластикового мусора. Именно эти пленки обеспечивают деградацию пластика. Исследователи уверены, что при правильном использовании эти микроорганизмы могут уничтожать более 1% от всего полиэтилена, который ежегодно попадает в Мировой океан. Сколько отходов уже уничтожили Rhodococcus ruber до того, как стали предметом изучения, сложно представить.

Поступательный рост объемов пластикового мусора с 2 до 300 млн тонн в год в течение последних 50 лет, позволил микробам адаптироваться и получить новые свойства, чтобы жить и развиться в среде, где много пластика.

Наиболее эффективной в разложении одного из самых распространенных видов пластика – полиэтилентерефталата (ПЭТ, материала для бутылок и упаковки) считают бактерии вида Ideonella sakaiensis. Группа ученых из США улучшила свойства Ideonella sakaiensis по расщеплению ПЭТ в шесть раз: бактерия способна разлагать 98% пластика, создавая его исходные компоненты – терефталевую кислоту (ТФК) и моноэтиленгликоль (МЭГ). В блоге мы размещали статью о возможностях Ideonella sakaiensis.

Американские ученые из университета Иллинойса в научном журнале Nature Communications осенью этого года опубликовали результаты работы по разложению ПЭТ-пластика почвенными бактериями Pseudomonas putida. Главная особенность опытов – узкая специализация двух искусственных штаммов бактерии.

«Созданный нами бактериальный консорциум состоит из двух штаммов Pseudomonas putida, один из которых специализируется на разложении терефталевой кислоты, а второй – на взаимодействиях с молекулами этиленгликоля. Как показали наши опыты, «тандем» из таких микробов разлагает пластик быстрее и эффективнее, чем одиночный штамм данной бактерии, способный исполнять обе функции», – сообщают участники опытов.

Pseudomonas Putida впервые описали в конце XIX века. Она обитает в различных природных средах, включая почву, воду и растения. Бактерия может выдерживать высокие и низкие температуры, кислотность и щелочность. Pseudomonas Putida способна вырабатывать ферменты, которые разлагают сложные углеводороды нефти на более простые соединения.

Ученые встроили в ДНК одного из двух выведенных штаммов Pseudomonas putida набор генов RHA1, полученный из генома бактерии Rhodococcus jostii. Этот фрагмент ДНК помогает вырабатывать ферменты, необходимые для расщепления молекул ТФК.

Геном другого штамма Pseudomonas putida модифицировали так, что микроб активно поглощал МЭГ и не замедлял свою жизнедеятельность при его больших концентрациях, как это обычно бывает с бактериями других видов, взаимодействующих с этиленгликолем.

Работу различных комбинаций того и другого микроба проверили на образцах питательной среды, которые состояли из смеси ТФК и МЭГ.

Основной рабочий процесс включал три этапа:

Согласно наблюдениям, «тандем» из двух бактерий разлагал пластик и его компоненты примерно на 36–57% быстрее, чем одиночный штамм Pseudomonas putida, способный расщеплять молекулы и ТФК, и МЭГ. Это было особенно характерно для высоких концентраций ТФК и МЭГ, что делает консорциум из трансгенных микробов Pseudomonas putida особенно эффектным для переработки ПЭТ-пластика.

Другая важная особенность нового способа разложения ПЭТ с помощью бактерий, заключается в конечных продуктах ферментации пластика. Ученые из университета Иллинойса сообщили о получении ценных биоразлагаемых веществ – полигидроксиалканоата (ПГА) и муконата.

ПГА – это полиэфиры, синтезируемые множеством микроорганизмов. ПГА применяют для производства предметов домашнего обихода, (например, дозаторов для мыла, держателей для зубных щеток и т.д.). Пленки ПГА используют для упаковки одноразовых изделий (предметы гигиены, бритвы). В медицине ПГА рассматривают как основу для реконструктивной хирургии тканей и даже создания биоискусственных органов. Из ПГА делают перевязочные материалы. Важно, что ПГА обладают гемосовместимыми свойствами, так – малая доля ПГА содержится в крови человека и животных. ПГА являются полностью биоразлагаемым материалом со скоростью разложения в природе намного выше, чем у различных пластиков.

В РФ технологии синтеза ПГА на различных субстратах изучает Институт биофизики РАН, в котором создали первое в стране опытное производство этого материала. В Институте разработали технологию синтеза ПГА на синтез-газе, который получают из бурых углей.

Муконат (цис-цис муконовая кислота) – это молекула, которая может быть преобразована либо в химические вещества прямой замены, такие как адипиновая кислота и ТФК, либо в биопродукты с улучшенными характеристикам. Муконат получают из лигнина, углеводов и ароматических соединений.

Сейчас невозможно представить, как на практике в промышленных масштабах может быть реализован способ переработки пластика, о котором рассказали ученые из университета Иллинойса. Ускорить прохождение пути от научных опытов до внедрения может интерес и инвестиции крупного бизнеса. Переработка обычного пластика углеводородного происхождения в компоненты для биоразлагаемого пластика на фоне выраженной «зеленой» повестки на Западе является очень интересной основой для биотехнологического стартапа.

Флагман нефтехимии запускает производство в Нижнекамске и готовится забрать 20% рынка пропиленгликоля в России. Рассказываем об особенностях этого проекта, о том, кто уже делает пропиленгликоль в стране, и у кого это не получилось, а также находим риски удорожания сырья.

Флагман нефтехимии запускает производство в Нижнекамске и готовится забрать 20% рынка пропиленгликоля в России. Рассказываем об особенностях этого проекта, о том, кто уже делает пропиленгликоль в стране, и у кого это не получилось, а также находим риски удорожания сырья.

У пропиленгликоля (ППГ) схожие с этиленгликолями физические свойства: низкий порог замерзания, превосходная смешиваемость с водой, сильные растворяющие свойства и вязкость. Все это позволяет применять ППГ в тех же сферах, где востребован моноэтиленгликоль (МЭГ). Растворы ППГ используют в качестве антифризов в автомобилях и системах отопления, а также при деайсинге самолетов. Как и МЭГ, ППГ – компонент хладоносителей для промышленных объектов и спортсооружений, его применяют в производстве полиэфиров, смол, лакокрасочных материалов и другой химпродукции.

У ППГ есть важное преимущество по сравнению с МЭГ – он безвреден для организма человека, что существенно расширяет сферу его использования. Так, ППГ применяют при изготовлении фармпрепаратов, мазей, кремов, шампуней, растворителей пищевых добавок. Вещество используют в жидкостях для электронных сигаретах как растворитель никотина и ароматизаторов.

Соответственно ППГ делят на технический и пищевой. Они отличаются степенью очистки и цветом: у первого серый оттенок, у второго – голубой.

В пищевой промышленности ППГ известен как пищевая добавка E1520 – влагоудерживающий и смягчающий агент.

Осенью «Сибур» объявил о том, что на его предприятии «Нижнекамскнефтехим» (НКНХ) освоили выпуск ППГ. Для этого проекта модернизировали установку по выпуску этилцеллозольва (моноэтиловый эфир МЭГ). Важно, что технические решения позволяют переключать оборудование между выпуском ППГ и этилцеллозольва в зависимости от необходимости. Над проектом поработали несколько служб предприятия, а в опытно-промышленных испытаниях поучаствовали сотрудники научно-исследовательского центра «Сибура» из Томска.

У нижнекамского ППГ низкое содержание примесей. В «Сибуре» подчеркивают, что это позволит удовлетворить спрос в производстве даже самой требовательной к чистоте компонента продукции. Тестовые партии ППГ отправил на омологацию нескольким клиентам компании.

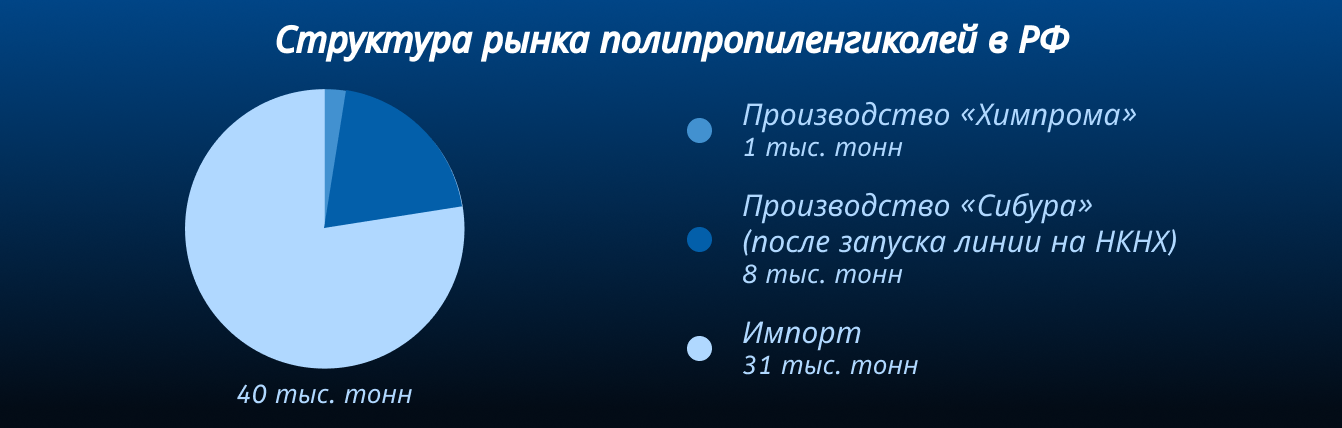

По данным «Сибура», потребность отечественных переработчиков в ППГ достигает до 40 тыс. тонн в год, при этом практически весь объем продукта импортируют. На НКНХ намерены выпускать 8 тыс. тонн ППГ ежегодно, что закроет 20% потребностей рынка РФ. В компании не уточняют, когда линия в Нижнекамске выйдет на производство плановых объемов продукции.

Потребность в импортозамещении ППГ стала особенно актуальной после событий 2022 года, когда российские заказчики оказались отрезаны от прямых поставок ППГ из Европы. В компании отмечают, что идея проекта основана на запросах со стороны партнеров и направлена на решение сложностей с импортом ППГ.

Запуская собственное производство ППГ, «Сибур» смело может называть себя главным производителем этой химжидкости в России. Два года назад после приобретения производственных активов группы ТАИФ (НКНХ и «Казаньоргсинтез»), компания консолидировала все производство МЭГ в России.

НКНХ в составе «Сибура» разрабатывает новые для российского рынка продукты. В 2022-м там сообщили об успешных испытаниях тетраизобутират циркония – катализатора для производства линейных альфа-олефинов. На НКНХ также выпустили первый отечественный полиалкиленгликоль – синтетический смазочный материал для сложного промоборудования.

Если по объемам выпуска «Сибур» точно будет компанией №1 в стране, то по времени освоения производства ППГ, ведущая нефтехимическая компания РФ точно уступит скромному «Химпрому» из Кемерова. Это предприятие считается единственным в РФ производителем ППГ. В каталоге продукции указан «пропиленгликоль категории Ч». Эксперты рынка определяют годовую мощность «Химпрома» по ППГ в 1 тыс. тонн, что составляет 2,5% от примерной потребности рынка.

О планах запуска более масштабного, чем на «Химпроме», производства ППГ в России, ранее заявляли и другие компании. Самым известным стал проект холдинга «Метафракс» (ведущий производитель метанола в РФ), который в 2021-м сообщил о намерении построить комплекс по выпуску ППГ из глицерина в Подмосковье. Особенностью должно было стать использование технологии синтеза ППГ из глицерина, разработанной международным концерном BASF.

В «Метафраксе» рассчитывали на объем производства 30 тыс. тонн в год – это могло закрыть 75% рынка ППГ в РФ. Комплекс «Метафракса» стал бы первой российской площадкой по выпуску био-гликолей – в мире работают лишь два завода, которые делают ППГ из биоразлагаемого сырья. Об этой технологии мы подробно рассказали здесь. Геополитические события 2022-го и невозможность использовать услуги западных проектировщиков и лицензиаров, перевели проект в разряд сложнореализуемых. Последние события, связанные с «Метафраксом», делают перспективу активизации проекта еще более призрачной.

В 2023-м суд постановил изъять акции завода «Метафракс Кемикалс» (выпускает метанол) в пользу государства из-за того, что якобы в 90-е годы предприятие было приватизировано незаконно.

В «Сибуре» уже прорабатывали планы выпуска ППГ. В 2019-м медиа писали, что компания рассматривала возможность строительства завода про по производству окиси пропилена, ППГ и простых полиэфиров с объемом инвестиций 60 млрд рублей в Нижегородской области на действующей производственной площадке «Сибур Кстово». Эта инвестиционная идея не получила дальнейшего развития.

Запуск производства ППГ в Нижнекамске может иметь и другие последствия для рынка химпродуктов, кроме импортозамещения ППГ.

Основное сырье для ППГ – оксид пропилена (пропиленоксид), который также используют для выпуска полиэфиров, красителей, поверхностно-активных веществ. В России два производителя оксида пропилена – те же «Химпром» и НКНХ. Вместе они ежегодно дают около 100 тыс. тонн пропиленоксида. Это обеспечивает порядка 50% от потребностей отечественного рынка, а недостающие объемы страна импортирует. В связи с этим отраслевые эксперты высказывали опасения о возможном сокращении доступного оксида пропилена, так как НКНХ направит часть сырья не на продажу, а для производства ППГ. Все это может привести к удорожанию пропиленоксида в России.

Крупнейшие производители пропиленоксида – компании Lyondell, Dow, Shell BASF. Объем мирового производства пропиленоксида на 2022-й превышал 7 млн тонн.

Не давая прогнозов о влиянии запуска производства ППГ в Нижнекамске на строимость пропиленоксида, отметим, что сделать это сырье более доступным может расширение объемов его производства в нашей стране. Подобные проекты уже существуют:

Нефтегазовый мейджор выпускает моноэтиленгликоль на заводах по всему миру – от Канады до Сингапура. Shell – больше, чем топ-производитель МЭГ: в компании создали оригинальный каталитический процесс получения конечного продукта со сниженным расходом этиленового сырья. Лицензии на технологию востребованы другими компаниями.

Нефтегазовый мейджор выпускает моноэтиленгликоль на заводах по всему миру – от Канады до Сингапура. Shell – больше, чем топ-производитель МЭГ: в компании создали оригинальный каталитический процесс получения конечного продукта со сниженным расходом этиленового сырья. Лицензии на технологию востребованы другими компаниями.

Продолжаем делать обзоры компаний, который вносят заметный вклад в мировое производства моноэтиленгликоля (МЭГ). Материалы о SABIC и Equate не утратили актуальности, а сегодня расскажем об этиленгликолевом сегменте бизнеса Shell – транснациональной компании с британскими корнями.

Как и другие МЭГ-флагманы, Shell развивает нефтехимическое производство в рамках диверсификации бизнеса. Высокая маржинальность продуктов глубокой переработки обеспечивается за счет использования собственного сырья. В самопозиционировании Shell не делает акцент на нефтегазодобычу – это «энергетическая компания, обладающая опытом в разведке, добыче, переработке и сбыте нефти и природного газа, а также в производстве и сбыте химических веществ».

Shell основана в 1907 году. Она ведет разведку и добычу нефти и газа в 80 странах, управляет десятками нефтеперерабатывающих и химических заводов. В Shell работают 93 тыс. человек. На ноябрь 2023-го капитализация Shell – 222,49 млрд долларов – четвертый показатель среди нефтегазовых бизнесов. В прошлом году компания сменила название с Royal Dutch Shell plc на Shell pl.

«Дочка» Shell, компания Catalysts & Technologies, является ведущим лицензиаром технологии производства окиси этилена и этиленгликоля. Востребованный продукт Catalysts & Technologies – процесс MASTER, который также называют основным процессом получения МЭГ.

Основа MASTER – каталитическая конверсии этилена в оксид этилена с его последующей конверсией в МЭГ. Этиленоксид и вода преобразуются в этиленгликоль путем термической гидратации в трубчатом реакторе. В результате помимо МЭГ получается примерно 8–10% его сопродуктов – диэтиленгликоля (ДЕГ) и триэтиленгликоля (ТЭГ). Выход МЭГ зависит от количества воды, используемой в реакции. Избыток воды удаляют путем многократного испарения, а отдельные гликолевые продукты извлекают и очищают дистилляцией.

Shell предлагает две версии MASTER-процесса, каждая из которых оптимизирована с учетом применяемых катализаторов:

Селективность катализатора – его способность ускорять целевую реакцию при наличии нескольких побочных. От показателя селективности зависит расход сырья. На ранних этапах производства этиленоксида из этилена считалось, что его селективность не может превышать 70%. В 70-е год в Shell увеличили селективность катализатора до 80%, а в 80-е – до 86%. В MASTER-процессе селективность сейчас превышает 90%.

В названии OMEGA зашито Only MEG Advantage (преимущество только МЭГ). В отличие от традиционных процессов, OMEGA позволяет операторам избегать выпуска ДЭГ и ТЭГ.

OMEGA сочетает высокоселективный (HS) или высокоэффективный (HP) катализаторы Shell для превращения этилена в этиленоксид с каталитическим процессом для его преобразования в МЭГ. OMEGA – первый в мире полностью каталитический процесс производства МЭГ. Технология позволяет использовать на 20% меньше пара и на 30% меньше сточных вод, чем традиционная установка термического преобразования МЭГ с той же производительностью. OMEGA сокращает и расход углекислого газа на тонну МЭГ.

В Shell подчеркивают, что OMEGA позволяет достигать самого низкого уровня потребления этилена на тонну МЭГ. На тонну этилена операторы OMEGA получают до 1,95 тонны МЭГ по сравнению с обычными процессами, при которых производится от 1,53 до 1,7 тонны.

Shell выдала лицензии на 89 установок по производству этиленоксида/МЭГ по всему миру. Почти 40% этиленоксида в мире производят на лицензированных и спроектированных Shell установках. Более 50% этиленоксида выпускают с использованием катализаторов Shell.

Технологию, которая легла в основу OMEGA, разрабатывала Mitsubishi Chemical в 90-е годы. Shell приобрела ее в 2002 году и стала эксклюзивным лицензиаром. Затем две компании интегрировали технологию Mitsubishi с производственным процессом Shell. Первый завод мощностью 400 тыс. тонн МЭГ в год, использующий процесс OMEGA, запустили в 2008 году в Южной Корее. Лицензию на использование OMEGA приобрела компания Lotte.

Shell – по-настоящему глобальная компания. Сегмент производства МЭГ – не исключение. Заводы компании, в числе прочей продукции выпускающие этиленгликоль, работают в Северной Америке, Европе и Азии.

МЭГ-площадки Shell:

Каждая площадка Shell, где выпускают МЭГ, получает сырье с расположенных поблизости нефтеперерабатывающих заводов компании. Shell намерена использовать кластерный подход и развивать нефтеперерабатывающие и нефтехимические активы в рамках единых энергетических и химических парков. Компания планирует создать шесть подобных парков по всему миру.

Компания продолжает добывать и перерабатывать нефть и газ, однако приоритетное внимание уделяет проектам альтернативных видов топлива и переключению производств на возобновляемые источники энергии. Shell работает над проектированием новых цепочек создания стоимости с низким уровнем выбросов углерода. В портфеле компании много «зеленых» проектов на разных стадиях реализации. Обратим внимание только на основные:

О проектах Shell в сфере альтернативного МЭГ не углеводородного происхождения пока не известно. С учетом приоритетов и общего тренда развития бизнеса, именно Shell может стать большой нефтегазовой компанией, которая развивая продуктовый даунстрим, предложит рабочие технологии для производства биоэтиленгликоля.

Лед и другие виды замерзшей влаги – частные причины нештатных ситуаций с самолетами в воздухе. Чтобы избежать неприятностей, воздушные суда обрабатывают смесями с этиленгликолем или пропиленгликолем. Рассказываем о нюансах авиадеайсинга и рынке спецжидкостей, смотрим на альтернативы, которые могут вытеснить традиционные антиобледенители с гликолями.

Лед и другие виды замерзшей влаги – частные причины нештатных ситуаций с самолетами в воздухе. Чтобы избежать неприятностей, воздушные суда обрабатывают смесями с этиленгликолем или пропиленгликолем. Рассказываем о нюансах авиадеайсинга и рынке спецжидкостей, смотрим на альтернативы, которые могут вытеснить традиционные антиобледенители с гликолями.

Ледяной налет уменьшает подъемную силу крыла на треть и увеличивает лобовое сопротивление до 40%, вибрация и нагрузка на элементы планера искажают показания приборов, а куски льда способны серьезно повредить обшивку фюзеляжа и крыльев, вывести из строя работающий двигатель…

Свести до минимума риски, связанные с обледенением самолетов, призвана тщательная предполетная обработка бортов противообледенительными жидкостями (ПОЖ), которые удаляют замерзшие осадки и препятствуют образованию новых.

Возможно, находясь зимой в ожидающем вылета самолете, вы видели, как борт обливают цветной жидкостью из необычных машин, напоминающих грузовики. Это и есть предполетная противообледенительная обработка или деайсинг. Противообледенительные машины (деайсеры) оснащены баками с ПОЖ, на крыше находится кабина с механиком, который производит облив. Основные площади для жидкостной обработки – фюзеляж и крылья воздушного судна. После взлета и набора высоты в дело вступает штатная противообледенительная электротепловая система самолета.

ПОЖ – это растворы на основе моноэтиленгликоля (МЭГ), диэтиленгликоля (ДЭГ) и пропиленгликоля (ПП). Физические свойства гликолей придают ПОЖ фундаментальное рабочее свойство – крайне низкую температуру замерзания. Помимо гликолей ПОЖ содержат разнообразные присадки, в том числе загустители, а также красители.

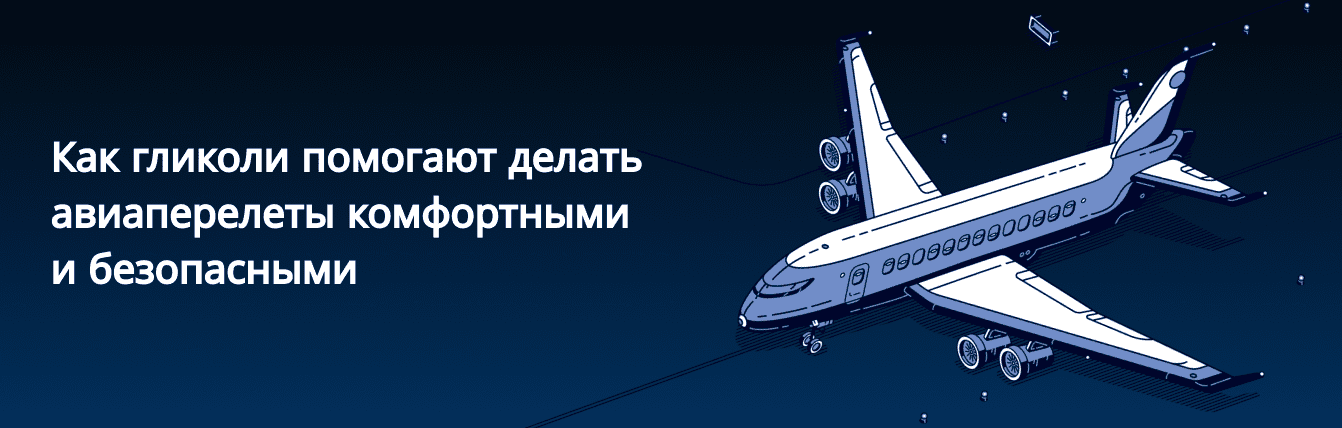

Во всем мире ПОЖ делят на четыре типа:

ПОЖ окрашивают в разные цвета, чтобы их было проще различать. У типа I оранжевый оттенок, у типа II – жемчужный, типы III и IV имеют желтый и зеленый цвета.

Международные стандарты запрещают взлет в условиях, когда снег, лед или другие формы замерзшей влаги налипают на хвост, крылья, воздухозаборники или другие поверхности самолета. В мировой практике это называют Концепцией «чистого самолета» (clean aircraft concept). В России все ведущие авиаперевозчики и аэропорты придерживаются этой концепции.

Методы и процедуры противообледенительной обработки самолетов описаны в ГОСТ Р 54264-2010 «Национальный стандарт Российской Федерации. Воздушный транспорт. Система технического обслуживания и ремонта авиационной техники», который действует с 2010 года.

Несмотря на все правила и предписания, разнообразные ЧП из-за обледенения самолетов на земле случаются раз в несколько лет. Главная причина – халатность экипажа и аэропортовых служб, небольшая доля приходится на стечение обстоятельств, которые никто не мог прогнозировать.

В декабре 2021-го самолет S7 Airbus A321, следовавший рейсом Магадан – Новосибирск, вынужденно сел в Иркутске из-за нарастания льда на фюзеляже и расхождения показателей скоростей в кабине пилотов – из-за этого борт пилотировали вручную. По заключению Росавиации экипаж воздушного судна и персонал аэропорта не соблюли концепцию «чистого самолета» и не очистили фюзеляж от снега перед полетом.

Мировыми лидерами в разработке и производстве ПОЖ являются компании Clariant (Швейцария), Killfrost Ltd (Великобритания), DOW Chemical (США), Octagon (США). В России есть три крупных производителя ПОЖ, однако до недавнего времени они в основном зависели от поставок компонентов из-за рубежа. Местную гликолевую основу смешивали (блендировали) с импортными присадками.

Импортозамещением ПОЖ в РФ занялись после того, как в 2010 году из-за ледяного дождя были перенесены десятки авиарейсов, – тогда же в аэропортах выявили дефицит готового отечественного авиационного антифриза. Поручения о разработке локализованного в стране продукта были сделаны на уровне российского правительства.

Полностью отечественный ПОЖ разработали достаточно быстро, однако на получение необходимых международных сертификатов ушли годы. В итоге только в начале 2020-го компания «Нордикс» сообщила о старте выпуска полностью отечественной ПОЖ бренда «Дефрост» I, II и IV типов на основе МЭГ и ПП. По словам представителей «Нордикс», «Дефрост» востребован отечественными и мировыми авиакомпаниями, – продукт получил одобрение Федерального управления гражданской авиации Минтранса США, Минтранса Канады, авиаконцернов Boeing и Airbus.

Кроме того, на своем сайте другой производитель ПОЖ, компания «Авиафлюид интернейшенл», сообщает, что в 2020-м также создала новые российские ПОЖ на основе МЭГ Aviaflo EG (тип I) и Aviaflight EG (тип IV), а в 2021-м эти жидкости были сертифицированы международной лабораторией антиобледенительных материалов. Других подробностей не приводится.

В январе 2023-го появились новости о том, что ученые Казанского национального исследовательского технологического института работают над созданием новой ПОЖ IV типа. Они разрабатывают отечественную рецептуру и технологию производства на основе производственных мощностей, сырьевой базы и компетенций химпредприятий Татарстана.

Вопросы снижения негативного воздействия ПОЖ на окружающую среду (МЭГ, например, относится в России к третьему классу опасности) и уменьшения расхода антиобледенителей, породили технологический тренд на ресайклинг авиационных антифризов.

Пионерами повторного использования ПОЖ стали аэропорты Швеции, США и Канады – там с середины «десятых» годов создают инфраструктура по сбору, переработке и повторному использованию смесей. В общем виде процесс выглядит так: самолеты поливают ПОЖ на оборудованных площадках, откуда использованная жидкость попадает в резервуары, затем ее фильтруют и доводят до состояния концентрата гликоля, к которому потом добавляют присадки, чтобы получить восстановленный продукт.

В США ряд производителей ПОЖ вместо традиционных гликолей нефтехимического происхождения используют пропандиол – густую бесцветную гликолевую эмульсию из кукурузного сиропа. Это помогает позиционировать конечный продукт как более экологичный. С учетом возрастающего объема производства биогликолей в мире, количество вариаций «зеленых» ПОЖ будет увеличиваться.

Одним из решений, которое гипотетически способно серьезно поменять практику деайсинга воздушных судов, может стать использование гидрофобных и супергидрофобных покрытий, отталкивающих воду и препятствующих образованию наледи. Над различными вариантами гидрофобных и супергидрофобных покрытый работают в России и за рубежом – существуют разные подходы к их использованию: ряд исследователей считают, что такие покрытия могут полностью заменить традиционные ПОЖ, тогда как другие рассматривают их лишь как средство экономии расхода антифриза при обработке самолетов.

В ближайшие годы гликолевые ПОЖ точно останутся главным инструментом деайсинга самолетов на земле.

В России и за рубежом регулярно фиксируют отравления людей этиленгликолем, нередки трагедии с летальным исходом: востребованная в промышленности жидкость с уникальными свойствами может стать опасным ядом. В специальном материале собрали все самое важное о том, как минимизировать связанные с МЭГ риски для жизни и здоровья.

В России и за рубежом регулярно фиксируют отравления людей этиленгликолем, нередки трагедии с летальным исходом: востребованная в промышленности жидкость с уникальными свойствами может стать опасным ядом. В специальном материале собрали все самое важное о том, как минимизировать связанные с МЭГ риски для жизни и здоровья.

В блоге мы пишем о пользе, которую приносит моноэтиленгликоль (МЭГ). Его применяют для создания автомобильных антифризов, разнообразных тепло– и хладоносителей, пластиковых бутылок и упаковки, искусственных волокон, лакокрасочных материалов. Этиленгликоли помогают транспортировать газ и совершать научные открытия. Но сегодня обратим внимание на другие грани МЭГ и расскажем, как защитить себя от этого токсичного вещества, опасного для человека при попадании в организм.

Время от времени медиа сообщают о шокирующих случаях отравления этиленгликолем. Раньше в нашей стране жертвами отравлений становились в основном злоупотребляющие алкоголем люди, прибегающие к использованию суррогатов и технических жидкостей (например, содержащие этиленгликоли тосол или средство для мытья окон). Сейчас несчастные случаи чаще происходят из-за халатности или преступных ошибок – бесцветную жидкость без выраженного запаха путают с чем-то другим при смешивании, ее раствор может вытекать из различных систем, не исключены и другие случайности, когда появляется прямая опасность контакта с МЭГ.

Снизить риски помогут знания о влиянии этиленгликоля на организм, правилах безопасности при перевозках и работе с ним на производстве, первоочередных действиях при отравлении и аккуратном обращении с бытовыми жидкостями, содержащими МЭГ.

МЭГ умеренно токсичен для людей и домашних животных.

Токсическая доза, требующая медицинского лечения, варьируется, но считается примерно равной 0,1 миллилитр вещества на килограмм веса человека. Летальный исход возможен от попадания в организм от 100 грамм вещества.

Признаки отравления МЭГ зависят от времени после приема внутрь. Симптомы обычно проявляются в три этапа:

До 30-х годов ХХ века МЭГ считали безвредным и даже использовали как растворитель для инъекционных фармпрепаратов. С тех пор стало известно об отравлениях и было доказано, что он токсичен. Вспышка смертей из-за лекарства, смешанного с диэтиленгликолем, привела к принятию в США в 1938 году закона, который требовал подтверждения безопасности перед продажей новых лекарств. Точной статистики по странам нет, однако в научной литературе фигурировали данные о примерно 5 тыс. случаев отравления МЭГ в США ежегодно уже в XXI веке.

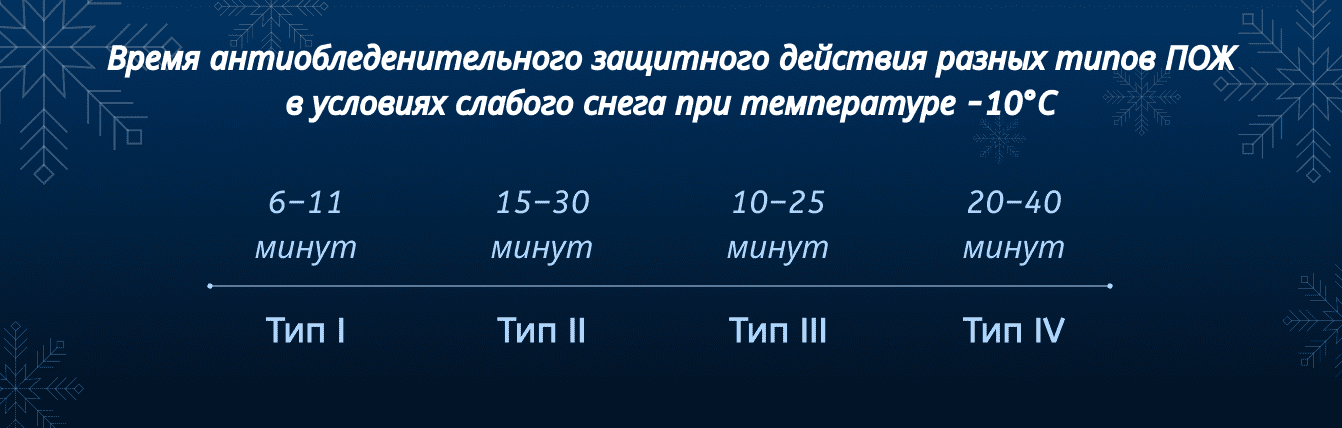

Общие правила обращения с этиленгликолем, также, как и характеристики этой жидкости содержит ГОСТ 19710-2019, который вступил в силу в 2020 году.

Согласно положениям ГОСТа, МЭГ относится к третьему классу опасности (более опасны первый и второй классы, менее опасны вещества, отнесенные к четвертому классу). Предельно допустимая концентрация (ПДК) этиленгликоля в воздухе рабочей зоны – 5 мг/м. Ориентировочный безопасный уровень воздействия в атмосферном воздухе населенных мест – 1 мг/м.

Помещения, в которых проводят работы с этиленгликолем (производство или смешивание с другими веществами), требуется оборудовать приточно-вытяжной вентиляцией, а все оборудование должно быть герметичным.

Производственный персонал должен быть обеспечен спецодеждой и средствами индивидуальной защиты (резиновыми перчатками, защитными очками, фильтрующим противогазом). Этиленгликоль, пролитый на пол или оборудование, необходимо смыть обильной струей воды.

По соображениям безопасности, МЭГ допускается упаковывать наливом только в цистерны, железнодорожные, контейнер-цистерны и танк-контейнеры, в алюминиевые бочки в бочки из коррозионно-стойкой стали. По согласованию с потребителем этиленгликоль допускается заливать в стальные неоцинкованные бочки.

Положения ГОСТА содержат нормативы и для защиты окружающей среды от воздействия токсичного вещества. ПДК МЭГ в водоемах за фиксирован на уровне 1 мг/дм3 (миллиграмм на кубический дециметр). ПДК в воде водоемов рыбохозяйственного назначения – 0,25 мг/дм3.

Самым важным начальным лечением при отравлении этиленгликолем является стабилизация состояния человека. Поскольку вещество быстро всасывается, обеззараживание желудка вряд ли принесет пользу, если его не провести в течение часа после приема МЭГ внутрь.

Лечение отравления необходимо начинать как можно скорее после проглатывания, чтобы оно было эффективным. Никакое самолечение недопустимо – нужно вызывать скорую помощь. Чем раньше начато лечение, тем больше шансов на выживание. Важно понимать, что как только развивается почечная недостаточность, прогноз становится неблагоприятным.

Как правило, если человек проходит лечение и выживает, ожидается полное выздоровление. Люди, которые заблаговременно обращаются в медицинские учреждения и получают своевременную помощь, как правило, имеют благоприятный исход. С другой стороны, люди, у которых поздно появляются признаки комы, судорог или тяжелого ацидоза, имеют плохой прогноз.

Эффективными противоядиями при отравлении МЭГ считаются этанол и фомепизол. Токсичность этиленгликоля обусловлена его метаболизмом до гликолевой и щавелевой кислот. Фармакотерапия с помощью этанола и фомепизола предотвращает образования этих метаболитов. В любом случае назначение любых лечебных препаратов – прерогатива медработников.

При использовании технических жидкостей, содержащих этиленгликоль (антифризы, теплоносители систем отопления и др.), профилактические меры безопасности в быту включают:

Будьте внимательны. Будьте здоровы и счастливы!

Российским переработчикам в ближайшие годы понадобится больше полипропилена. В этой статье рассказываем о свойствах этого термопластичного полимера, причинах растущей популярности, действующих производителях и новых проектах, которые удвоят выпуск полипропилена внутри страны к 2030-му.

Российским переработчикам в ближайшие годы понадобится больше полипропилена. В этой статье рассказываем о свойствах этого термопластичного полимера, причинах растущей популярности, действующих производителях и новых проектах, которые удвоят выпуск полипропилена внутри страны к 2030-му.

Летом на площадке «ЗапСибНефтехима» (Тобольск), крупнейшего в РФ предприятия по производству полимеров, стартовала большая стройка. «Сибур» возводит новый завод, где будут выпускать полипропилен. На «ЗапСибнефтехиме» делают полипропилен с 2013 года – мощности позволяют отгружать до миллиона тонн гранул ежегодно. Новый завод даст до 570 тысяч пропилена в год. Этот объект впишут в действующую инфраструктуру «ЗапСибНефтехима».

Основой производства станут установки дегидрирования пропана и производства полипропилена. В «Сибуре» сообщили, что инвестируют в проект 195 миллиардов рублей. Для маржинальности конечной продукции важно, что у компании есть надежный доступ к собственному сырью – в «ЗапСибНефтехим» поступает широкая фракция углеводородов (ШФЛУ), которую на газофракционирующей установке разделяют на несколько продуктов, получая, например, пропан (основа пропилена).

Чем же так ценен полипропилен и почему «Сибур» даже в нынешнем геополитическом контексте с санкциями и реорганизацией рынков готов вкладывать огромные средства в расширение производства этого пластика?

Полимеризацию пропилена освоили и масштабировали в Европе в 50-е года прошлого века. В СССР запустили производство полипропилена в 1965 году. Основное сырье – пропилен пиролиза (до 60 % всего производства в мире), еще по 20 % приходятся на пропилен из газов и пропилен, полученный дегидрированием пропана.

Важное физическое отличие полипропилена от полиэтилена – меньшая плотность. Это более легкий материал, самый легкий из всех термопластов. Другой эксплуатационный плюс полипропилена – устойчивость к высоким температурам. Изделия из него держат форму до 150 °С. Минус полипропилена – слабость перед морозами: материал становится хрупким, поэтому ограничено годен для использования в холодных регионах.

Полипропилен – это четверть всего мирового производства пластиков. По объемам выпуска он уступает только полиэтилену.

Полипропилен применяют для производства разнообразных изделий – из него делают бамперы и элементы внутренней отделки автомобилей, пищевую упаковку, корпуса бытовой техники, искусственные нити и волокна, трубы для коммунальных сетей, одноразовые шприцы.

В мире выпускают до 80 млн тонн полипропилена ежегодно. Крупнейший производитель – компания LyondellBasell (Нидерланды) с долей рынка 11 %. В числе лидеров Sinopec (Китай), Sabic (Саудовская Аравия), PetroChina (Китай), Braskem (Бразилия).

Существует несколько классификаций полипропилена – например, по расположению метильных групп в молекулах. Однако самой понятной и общеупотребимой считают следующую:

Товарный вид полипропилена – гранулы в мешках разного объема. Из гранул на заводах-изготовителях выплавляют нужные детали.

В XXI веке в нашей стране произошла настоящая «пропиленовая революция» – если в 2000-м выпустили всего 243 тыс. тонн пропилена, то в начале 20-х уже более 2 млн тонн. Наибольший вклад внес «Сибур», запустивший производство на «ЗапСибНефтехиме» и расширивший производство на других площадках. За последние пять лет Россия смогла полностью обеспечить собственные потребности даже с профицитом и стать экспортером полипропилена.

Из-за экономических сдвигов 2022-го производство полипропилена сократилось на 7,8 % – до 1,99 млн тонн. В наибольшей степени сказалось падение спроса со стороны автопроизводителей: выпуск легковых автомобилей в России в прошлом году сократился на 2/3 – заводам не понадобился тот объем пластика, который они приобретали ранее.

Однако статистика первого полугодия 2023-го говорит о восстановлении производства за счет растущего спроса: за шесть месяцев в РФ сделали 1,316 млн тонн полипропилена, что на 3,2 % выше аналогичного показателя предыдущего года. В целом по году эксперты ожидают увидеть небольшую позитивную динамику.

Крупнейшие производители полипропилена в России (мощность в тоннах в год):

До 30 % полипропилена в России потребляет отрасль производства товаров народного потребления, по 20 % закупают производители пленочных нитей и пленок, 12 % – компании, выпускающие нетканые материалы.

Драйверы потребления и новые проекты по производству полипропилена

Причина растущей популярности полипропилена – его потребительские свойства: он менее токсичен, чем другие пластики (например, полиэтилен или полистирол), легче утилизируется, доставляет меньше сложностей при переработке.

Мы выделили два заметных отраслевых драйвера, которые способствуют росту спроса на полипропилен в России:

БОПП – биаксиально ориентированная полипропиленовая пленка, все более популярный вид упаковки. БОПП исключает прохождение воздуха и паров, а также сохраняет эксплуатационные качества в широком диапазоне температур. В БОПП упаковывают выпечку, макароны, сахар, крупы, чипсы, хлопья, чай, кофе, соусы и т. д.

Растущий спрос на полипропилен в России будут закрывать за счет ввода в строй новых производств. Помимо нового завода на площадке «ЗапСибнефтехима» в Тобольске, крупнейшими отечественными проектам по полипропилену являются следующие:

По прогнозу Минэнерго РФ внутренние мощности по выпуску полипропилена к 2030-му вырастут в 1,8 раза к показателям 2022-го и достигнут 3,6 млн тонн. В случае реализации такого сценария российские поставщики полипропилена улучшат возможности по экспорту этого пластика (прежде всего на азиатские рынки).

Подготовили краткий обзор отечественного рынка лакокрасочных материалов. Объемы, игроки, тенденции, вызовы и решения – все в одной статье.

Подготовили краткий обзор отечественного рынка лакокрасочных материалов. Объемы, игроки, тенденции, вызовы и решения – все в одной статье.

В индустрии производства лакокрасочных материалов (далее — ЛКМ) используют гликоли уже 100 лет. Они улучшают свойства красок, выступая пластификаторами, растворителями, стабилизаторами и добавками, которые повышают морозостойкость состава или увеличивают скорость высыхания. Именно гликолевые компоненты позволяют создавать устойчивые к атмосферному и механическому воздействию виды красок. Рассмотрим далее, какие типы гликоля применяют в ЛКМ.

В «красочной» промышленности используют этиленгликоль и пропиленгликоль.

Моноэтиленгликолем (далее — МЭГ) разбавляют лак, олифу или смолы. Об уникальных физических свойствах МЭГ мы рассказали здесь. По объемам приобретаемого МЭГ производители ЛКМ заметно уступают лидерам — компаниям, которые выпускают антифриз или ПЭТ-пластик.

Экологически безопасный пропиленгликоль, обладающий схожими физическими свойствами, выглядит привлекательнее МЭГ, однако на практике производители руководствуются стоимостью сырья и маржинальностью конечной продукции.

Сфера производства ЛКМ интересна еще и тем, что выступает драйвером развития химпрома, когда с отечественного рынка ушли западные поставщики компонентов и производителей конечной продукции.

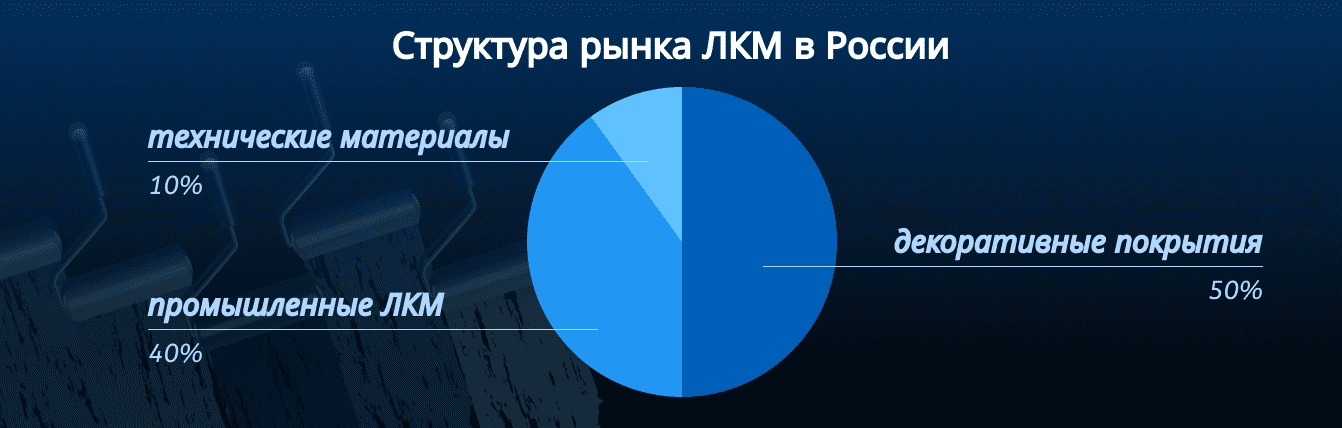

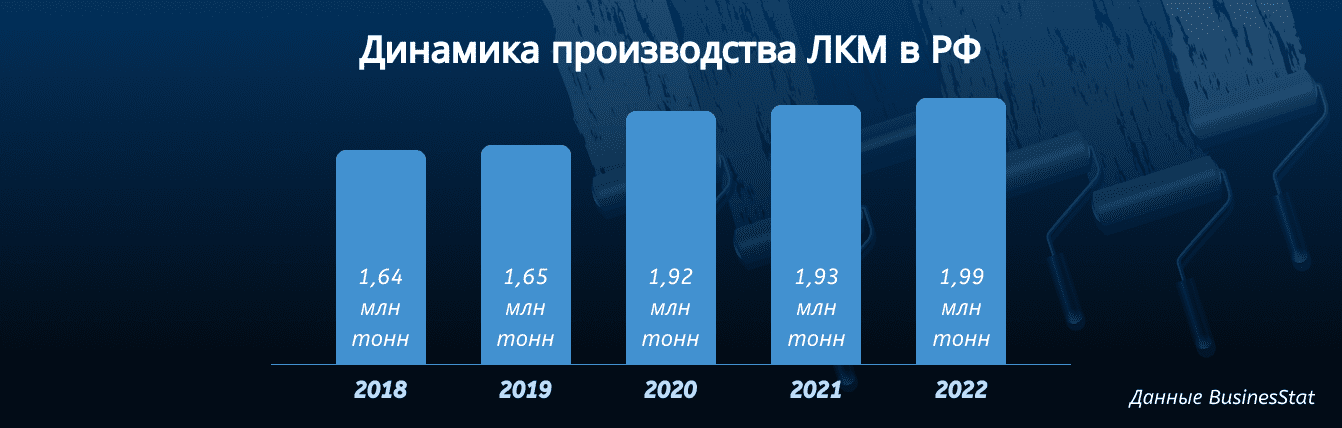

За 5 лет рынок ЛКМ вырос на 22% и 2022 году продажи составили 1,99 млн тонн. Об этом в своем исследовании поделились эксперты маркетингового агентства BusinesStat. На рынок ЛКМ оказывают влияние строительство и ремонт нового жилья и коммерческой недвижимости. Характерно, что большой вклад в динамику потребления внес 2020 год, когда жители городов во время самоизоляции стали больше заниматься благоустройством своих квартир и домов. В этот год продажи выросли на 16,4% по сравнению с предыдущим.

В 2022 году продажи ЛКМ тоже росли, несмотря на кризисные изменения в российской экономике. Эксперты BusinesStat связывают рост с реализацией больших инвестпроектов, а также с тем, что потребители в ожидании дефицита и повышения цен активно закупались ЛКМ про запас. В результате — за год рост продаж ЛКМ на 3%.

Доля продаж импортного ЛКМ в России снижается — с 30,5% в 2018 году до 17,5% в 2022 году. Эксперты BusinesStat объясняют это явление:

В течение последних 10 лет на экспорт уходило не более 5–7% ЛКМ российского производства. Основные рынки сбыта — страны СНГ.

По данным «Коммерсантъ», на начало 2022 года рынок ЛКМ выглядел следующим образом:

Главные вызовы для индустрии производства ЛКМ в прошлом году были связаны с геополитикой. Так, в пятый пакет санкций, введенных ЕС в апреле 2022-го, попали все ЛКМ и их компоненты. Российские компании были вынуждены быстро находить аналоги, чтобы не останавливать производство. Конечно, участники рынка были готовы к форс-мажорам, так как дефицит компонентов и проблемы с логистикой начались еще в пандемию. Но новые реалии вызвали ряд новых проблем на рынке ЛКМ. Рассмотрим их далее.

Основными проблемными компонентами стали отвердители, смолы и различные загустители — компоненты, отвечающие за потребительские свойства ЛКМ. Российские компании закупали у азиатских поставщиков аналоги, а также использовали возможности параллельного импорта через Турцию.

Среди конечных потребителей от запрета на ввоз ЛКМ из-за рубежа больше всего пострадали автопроизводители, о проблемах с типографскими красками заявляли полиграфисты и книгоиздатели.

Спустя полтора года после введения запрета на поставки ЛКМ из Европы, в России не смогли найти надежную замену типографским краскам из ЕС. Участники рынка говорят, что в стране не производят офсетные краски, а аналоги из Китая и Южной Кореи стоят дороже. Во втором полугодии 2023 года книгоиздатели заявили о повышении цен.

Ушла компания №1 на российском рынке ЛКМ — финская Tikkurila. В России бизнес Tikkurila представляли производственные площадки и логистические центры. О покупке остановленных производств Tikkurila кем-то из российских компаний пока ничего не известно.

Весной прошлого года ушли западные бренды Jotun, Hempel, Teknos.

Это еще один вызов для российских производителей ЛКМ. В большей степени это может отразиться на компаниях, которые рассчитывают на расширение производства.

В 2023 году эксперты прогнозируют снизить потребления красок до 15% к прошлому году, но локальное производство — только на 8%, поскольку сначала сокращается потребление импортных продуктов.

Сегодня главная задача для отечественных производителей, — замещение покинувших страну западных компаний. Ряд из них занимали уникальные ниши, войти в которые можно с помощью новых компонентов ЛКМ и производственных технологий.

Компании из сферы нефтехимии готовы помогать отечественным производителям. Так, в прошлом году «Сибур» на заводе «ЗапСибНефтехим» запустил производство малеинового ангидрида (далее — МАН). Это базовое сырье для ненасыщенных полиэфирных смол, сополимеров с акриловой кислотой, отвердителей эпоксидных смол. До старта выпуска в «Сибуре» весь объем МАН ввозился в РФ из-за рубежа.

Применение МАН повышает устойчивость ЛКМ к влаге, резким перепадам температуры и механическим воздействиям.

Новые условия дают возможность наращивать производство внутри страны. Сейчас в России строят новые площадки по выпуску ЛКМ.

ABC Farben — производство акриловых дисперсий и реологических добавок, которые придают краскам и смесям пластические свойства и вязкость. Первую очередь производства завод в Воронежской области планирует запустить в этом году. Объем инвестиций — 350 млн рублей.

Компания «Инова» — производство порошковых красок ICONIC. Строительство планируют завершить в конце 2024 года в Подмосковье. Объем инвестиций — 1 млрд рублей.

«Завод художественных красок «Невская палитра» — производство художественных и реставрационных красок. Новый проект появится в Ленинградской области в 2025 году. Объем инвестиций — 2 млрд рублей.

Enameru — первый в стране полностью автоматизированный лакокрасочный завод полного цикла. В числе продуктов — широкая линейка изоцианатных и ультрафиолетовых отвердителей. Проект рассчитывают завершить в этом году в Санкт‑Петербурге. Объем инвестиций – 1,7 млрд рублей.

Осенью и зимой некачественный антифриз может замерзнуть и превратиться в лёд, что приведет к дорогому ремонту автомобиля. Поэтому важно при выборе охлаждающей жидкости в первую очередь обращать внимание на ее характеристики, а не на цену. Чтобы вам не «влететь в копеечку», мы подготовили инструкцию по антифризам. В конце статьи дали топ-7 антифризов, которые не навредят […]

Осенью и зимой некачественный антифриз может замерзнуть и превратиться в лёд, что приведет к дорогому ремонту автомобиля. Поэтому важно при выборе охлаждающей жидкости в первую очередь обращать внимание на ее характеристики, а не на цену. Чтобы вам не «влететь в копеечку», мы подготовили инструкцию по антифризам. В конце статьи дали топ-7 антифризов, которые не навредят вашему автомобилю.

Антифриз — охлаждающая жидкость, которая защищает двигатель автомобиля от перегревания или охлаждения и позволяет мотору функционировать. Жидкость циркулирует внутри замкнутой системы, перенося тепло от работающего двигателя к радиатору, в котором антифриз охлаждается перед возвращением в двигатель. А также поддерживает систему охлаждения в рабочем состоянии, защищая от промерзания, накипи и коррозии. Рассмотрим состав и свойства антифриза.

В составе антифриза есть три основных компонента:

Дополнительно в охлаждающие жидкости добавляют красители.

Физические свойства антифризов зависят от вариаций соотношения воды и двухатомных спиртов. Производители предлагают антифризы с показателями замерзания от –40 °C до –80 °C. Температура кипения антифризов в среднем варьируется от 110°С до 120°С при том, что их рабочая температура в системе охлаждения не превышает 100°С.

Этиленгликолевые и пропиленгликолевые антифризы обладают аналогичными свойствами. Преимущество пропиленгликолевых вариантов лишь в том, что пропиленгликоль безопасен для человека, однако риски, при которых этиленгликоль может попасть в организм из антифриза, близки к нулю. Пакеты присадок не отличаются.

Антифризы можно разделить по присадкам , G-классификации и цвету. Рассмотрим плюсы и минусы каждой классификации.

На присадки в антифриз приходится всего около пяти процентов в общем объеме незамерзающей жидкости. Применяемые присадки придают антифризам понятную типологию:

Это соли неорганических кислот: силикаты, фосфаты, нитриты, амины, бораты и комбинации этих веществ. Они замедляют коррозию с помощью специальной защитной пленки, которая покрывает всю систему охлаждения.

Плюсы. Соли неорганических кислот выступают ингибиторами коррозии.

Минусы. Небольшой срок службы — около двух лет. А еще они создают оксидную пленку на металле.

Известная в России со времен СССР охлаждающая жидкость тосол относится к неорганическим антифризам. Тосол хорошо взаимодействует со старыми чугунными двигателей, но циркулируя по сложным системам охлаждения алюминиевых моторов, он буквально «выгрызает» металл.

Это карбоксилатные присадки, которые состоят из солей карбоновых кислот, которые помогают от коррозии.

Плюсы. Органические кислоты не образуют налета, защищают от коррозии. Присадки отлично подходят для современных двигателей из алюминия. Срок службы – около 5 лет.

Это соли карбоновых кислот и неорганических соединений.

Плюсы. Органические и неорганические элементы обеспечивают комбинированную защиту.

Минусы. Срок службы в основном не превышает трех лет.

Содержат органическую основу и минеральные ингибиторы.

Плюсы. Часть присадок действует точечно — там, где коррозия начала проявляться. У них высокая температура кипения – до 135 °C.

Минусы. Рассчитаны на применение в современных двигателях.

Традиционные неорганические антифризы маркируют с литерой G:

Этот стандарт не обязательный — им пользуются не все производители охлаждающих жидкостей. Информацию о том, какой антифриз нужно использовать, можно найти в руководстве по эксплуатации конкретного автомобиля. На фирменных станциях техобслуживания зальют нужный антифриз или его рекомендованные аналоги.

Сейчас можно купить синюю, зеленую, красную и фиолетовую охлаждающую жидкость. Но цвет антифриза не говорит о составе реагента или его качестве. Производители добавляют красители по своему усмотрению, чтобы выделиться среди конкурентов. Кроме того, окрашенная жидкость позволяет легче найти протечку в системе охлаждения или определить уровень антифриза в расширительном бачке.

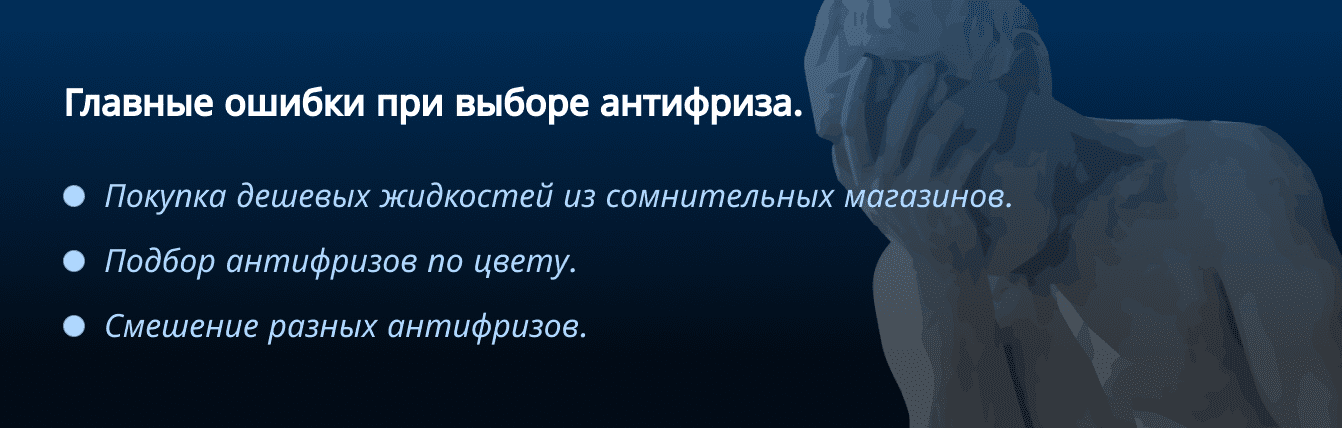

1. Категорически нельзя смешивать разные по свойствам антифризы, даже если они одного цвета.

Такой микс может дать нерастворимый осадок, который ухудшит теплообмен и приведет к перегреву двигателя. Другие неприятности – размягчение резиновых деталей, появление очагов коррозии в системе охлаждения.

2. Заливать контрафактные антифризы.

Это прямая угроза работоспособности всего автомобиля. Смесь воды и этиленгликоля без нужных присадок спустя время разъест металл до потери герметичности радиатора.

Самый опасный вариант подделок — микс метанола и глицерина. Себестоимость их ниже этилен- и пропиленгликоля. Оба заменителя негативно воздействуют на систему охлаждения. Глицерин способствует коррозии и изнашивается помпа из-за его повышенной вязкости.

Метанол — опасный технический яд, применять который в продукции массового применения запрещает закон. В техническом же плане метанол выводит из строя узлы и детали системы охлаждения.

Водный раствор метанола при 50 °С и выше активно взаимодействует с алюминием, разрушая этот металл. При температуре кипения 64°С метанол улетучивается из охлаждающего контура. На морозе метанольный антифриз превращается в лёд.

Сейчас на российском рынке меньше контрафактного и опасного для автомобилей антифриза, чем это было еще 10 лет назад. Но шанс нарваться на подделку все еще есть, особенно при покупках в интернете. Чтобы протестировать сомнительный продукт эксперты советуют налить антифриз в стакан, добавить туда ложку соды и посмотреть, что происходит. В оригинальной жидкости сода опустится на дно, а в контрафактной смеси — начнет пениться.

В России антифриз выпускают десятки компаний, однако до 70 процентов всего объема дают рынку всего три производителя:

Наша страна почти полностью обеспечивает себя антифризом — доля импортной продукции по оценкам отраслевых экспертов на внутреннем рынке составляет около 10 процентов. Несмотря на официальный уход из России большинства западных брендов антифризов, эксперты портала drom.ru летом этого года находили в продаже охлаждающие жидкости Shell, Mobil, Motul, Liqui Moly. Частично это старые запасы, но чаще всего продукт ввезен из третьих стран.

В интернете доступны десятки вариантов рейтингов антифризов. Мы приведем свой список охлаждающих жидкостей, подготовленный изданием КП на сегодня. В нем представлены охлаждающие жидкости, доступные российским автолюбителям в 2023-м.

Mercury GP smart ice G12+ (red) -40

Срок эксплуатации – до 250 000 километров или пять лет. Если в системе появляются очаги коррозии, антифриз затягивает их защитным слоем.

Liqui-Moly Kuhlerfrostschutz KFS 2001 Plus G12

Соответствует классу G12. Отлично защищает систему охлаждения от замерзания и перегрева. Преимущества — широкий диапазон по смешиванию.

Motul inugel optimal ultra

Совместим любыми видами двигателей из алюминия, чугуна и меди.

Coolstream

Производится российской компанией «Техноформ» на базе пакетов компании Arteco. Антифриз имеет множество официальных допусков.

Лукойл антифриз G12 (red)

Создает тонкий защитный слой, который создается там, где появляется коррозия. Антифриз обеспечивает эффективный теплообмен и уменьшает расход присадок.

Газпромнефть Антифриз SF 12+

Подходит для использования в чугунных и алюминиевых двигателях грузовых и легковых автомобилей.

Sintec premium G12+

Отличается высоким коэффициентом теплопередачи, имеет одобрения Volkswagen, MAN, АвтоВАЗ и других автопроизводителей.

Новое производство пластиков по объемам будет в российском топ-3. ИНК прорабатывала выпуск моноэтиленгликоля из метана, но пока проект положили на полку. Расскажем, как региональная добывающая компания превращается в крупного производителя нефтегазохимической продукции.

Новое производство пластиков по объемам будет в российском топ-3. ИНК прорабатывала выпуск моноэтиленгликоля из метана, но пока проект положили на полку. Расскажем, как региональная добывающая компания превращается в крупного производителя нефтегазохимической продукции.

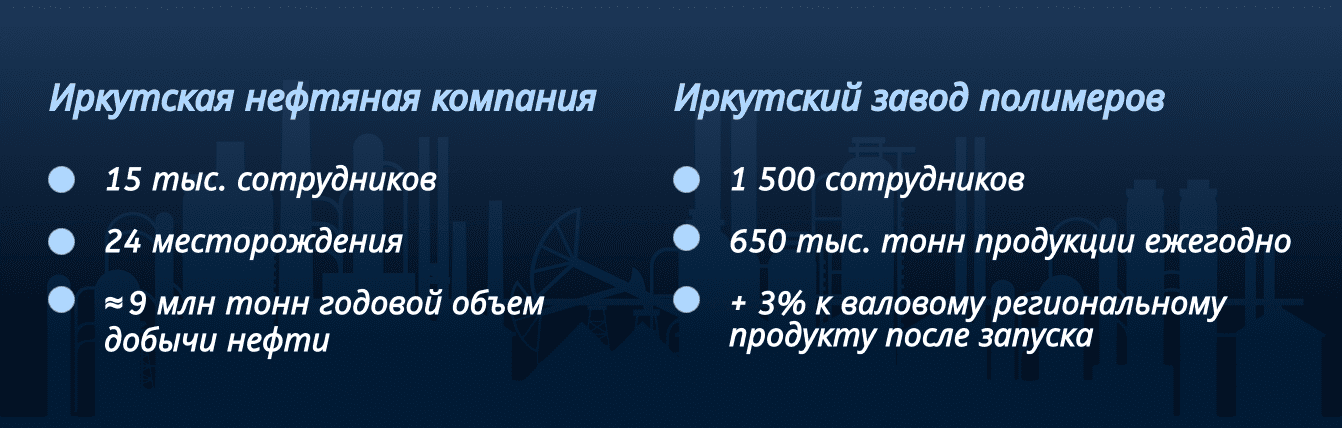

Иркутская нефтяная компания (ИНК) возникла в 2000 году. Площадкой для добычи нефти, помимо Иркутской области, стали Якутия и Красноярский край. Освоению месторождений Восточной Сибири всегда мешала неразвитая инфраструктура. Все изменилось в 2011 году с запуском трубопровода «Восточная Сибирь – Тихий Океан», который соединил сибирскую нефть с азиатским и американским рынками. Подключившись к системе, ИНК получила возможность поставлять бОльшие объемы нефти внутри страны и на экспорт. Бизнес вышел на новый уровень: по данным Forbes, с 2010 года по 2020-й ИНК увеличила добычу в 13 раз, а чистую прибыль в 19 раз. В компании увидели перспективы за пределами сферы добычи и продажи сырья.

Однако, казалось бы, внешне очевидное дополнение нефтедобычи нефтепереработкой в качестве следующей стадии развития не устроило ИНК. «В России имеет смысл создавать нишевую переработку, когда логистические схемы позволяли бы получать высокую маржу, или, наоборот, завод с большими объемами переработки. Но у нас таких планов нет», – подчеркивал основатель компании Николай Буйнов.

В ИНК занялись газохимией – в 2014 году стартовал мегапроект стоимостью 0,5 трлн рублей. Двигаясь через все запланированные этапы, сейчас он близок к выходу на финишную прямую.

Нефтяные месторождения кроме черного золота дают добытчикам газовый конденсат и попутный нефтяной газ. В советское время такой газ в основном сжигали, а в XXI веке используют как сырье для производства химических материалов. Газопереработка изначально лежала в основе бизнес-модели «Сибура», нефтегазохимической компании № 1 в РФ.

Газ Восточной Сибири называют жирным. Помимо метана, в нем повышенное содержание пропана, бутана и этана – ценного сырья, необходимого при нефтехимическом синтезе.

На первом этапе газохимического проекта ИНК построила на месторождении установку комплексной подготовки природного и попутного нефтяного газа мощностью переработки 3,6 млн кубометров в сутки. 193-километровый продуктопровод, позволяющий прокачивать пропан, бутан, газовый конденсат и этан, связал два крупнейших месторождения с городом Усть-Кут, в окрестностях которого создали комплекс приема, хранения и отгрузки сжиженных углеводородных газов (СУГ). Оттуда до 200 тыс. тонн пропана и бутана ежегодно отправляют по железной дороге в Китай и российским потребителям.

Ключевые объекты второго этапа: установка подготовки газа (УПГ) мощностью переработки 12 млн кубометров в сутки и установки по сжижению гелия, освоение новой газовой залежи и строительство там УПГ мощностью шесть миллионов кубометров в сутки. В Усть-Куте построят газофракционирующую установку годовой мощностью до 900 тыс. тонн этанового сырья.

Третий этап создания газохимического кластера – строительство Иркутского завода полимеров (ИЗП) в том же Усть-Куте.

Проектная мощность ИЗП – 650 тыс. тонн полимеров в год. Основная продукция – полиэтилен высокой плотности и линейный полиэтилен низкой плотности. На предприятии будут работать 1 500 сотрудников. До запуска Амурского газохимического комбината (2,7 млн тонн продукции в год, проект «Сибура» и китайской Sinopec), ориентировочно в 2026 году, ИЗП станет вторым производителем полимеров в России, уступая лишь сибуровскому «Запсибнефтехиму» (2,5 млн тонн продукции в год). ИНК планирует завершить строительство и пусконаладку объекта уже в следующем году.

Для производства этилена из этана будут использовать лицензию Lummus Technology (США), а для выпуска полиэтилена – лицензию UNIPOL™ компании Univation Technologies (США). Оба лицензиара –

мировые лидеры по количеству запущенных установок. К строительству ИЗП заказчики привлекли компанию Toyo Engineering Corporation –японские партнеры отвечали за проектирование и поставку оборудования.

О том, сильно ли повлияли санкции, логистические ограничения и запрет на поставку технологий и оборудования в РФ на реализацию проекта завода полимеров, в ИНК не сообщали. Осенью прошлого года гендиректор компании Яков Гинзбург отметил, что ИНК не сдвигает сроки сдачи завода, проект обеспечен оборудованием и финансированием.

Осенью 2021-го на площадке будущего завода полимеров завершили установку крупнотоннажного оборудования, в том числе реактора полимеризации весом 530 тонн. Годом ранее ключевое для производства оборудование привезли из-за рубежа. Компания успела закупить технологическую начинку ИЗП до начала геополитического обострения.

Для сотрудников завода полимеров ИНК строит новый микрорайон в Усть-Куте. На берегу реки Лена на площади 26 га построят жилые дома для 3 000 человек и необходимую социальную инфраструктуру.

В качестве основного сырья для производства моноэтиленгликоля (МЭГ) в России используют этилен. Весь объем этилена, полученного в процессе газофракционирования, ИНК намерена направлять на полимеризацию. При этом в компании есть технико-экономическое обоснование (ТЭО) создания производства МЭГ из метана.

ИНК не раскрывала подробности, но с большой долей вероятности там рассчитывали на технологию МТО (methanol to olefin). Сырьем для нее служит метанол – этот спирт получают из метана с помощью катализаторного процесса. При высокой температуре он дегидратируется с образованием диметилового эфира, который затем превращается в этилен и пропилен. Технология МТО распространена в Китае.

Впервые о планах запустить производство МЭГ представители ИНК сообщили в 2019 году – на тот момент это был элемент третьего этапа создания газохимического кластера наряду с ИЗП. Тогда же стало известно о ТЭО, подготовленном российскими и китайскими экспертами. О параметрах линии МЭГ инвесторы не рассказывали. В 2021-м в ИНК сообщили, что отложили проект выпуска МЭГ из метана из-за ценовой конъюнктуры.

Монетизация метана – один из главных вызовов для ИНК. Этот газ менее ценен, чем жирные фракции. ИНК в основном использует метан для своих нужд – его закачивают в месторождения для поддержания давления в пластах с жидкими углеводородами и лучшей отдачи. В компании также рассчитывают на запуск газопровода «Сила Сибири-2», который должен пройти по территории Иркутской области. В этом случае независимые поставщики смогут наполнять сырьем трубопровод, продавая метан «Газпрому» (сейчас у госкомпании монополия на экспорт природного газа).

В качестве проектов монетизации метана ИНК рассматривала производство голубого аммиака и водорода. До 2022-го компания занималась этими изысканиями совместно с японскими партнерами.

ИНК рассматривает многие направления для развития бизнеса – этим летом в компании рассказали, что изучают возможность строительства завода по производству сжиженного природного газа (СПГ) в Усть-Куте. Сырьем станет тот же метан. Потенциальных покупателей СПГ компания видит в регионах Восточной Сибири, Китае и Монголии.

В портфеле ИНК есть проекты за пределами органической химии. Так, компания анонсировала проект добычи лития (используется в производстве аккумуляторов, батарей, радиоэлектроники) из литийсодержащих попутных вод одного из своих нефтегазоконденсатных месторождений.

Нельзя исключать, что ИНК, которая с запуском завода полимеров превратится в нефтегазохимическую компанию, вернется и к проекту производства МЭГ. Вариативная сырьевая база для этого есть.

В блоге мы писали о планах «Роснефти» запустить производство МЭГ на Дальнем Востоке, а также об интересе «Татнефти» и «Лукойла» к собственным проектам в сфере этиленгликолей. О предприятиях, которые в составе «Сибура» производят МЭГ уже сейчас, рассказали здесь.