Мощное производство и слабый рынок. Особенности этиленовой отрасли РФ

Производители направляют основные объемы этилена на дальнейшую переработку в рамках внутренних производственных цепочек. Как потребление гликолей встроено в эту систему?

Где применяют этилен?

- Производство полиэтилена.Его виды классифицируют по плотности. Из полиэтилена делают разнообразные упаковочные материалы для промышленных и потребительских товаров, все большие объемы материала идут на производство полимерных труб. 2/3 всего этилена идет на изготовление полиэтилена.

- Производство окиси этилена. Это сырье для выпуска гликолевых продуктов и полиэтиленгликолей, востребованных в парфюмерии и косметологии. Окись этилена — дезинфектор, который используется для газовой стерилизации. На получение окиси этилена направляют до 15% объема этилена.

- Производство винилхлорида/поливинилхлорида. Из ПВХ выпускают товары для строительства и отделки, трубы, электроизоляцию, разнообразные баннеры. Выпуск ПВХ забирает до 8–12% этилена.

Оставшиеся объемы этилена используют для получения этилового спирта, уксусной кислоты, стирола, этилбензола, этаноламина и других продуктов. Структуры потребления этилена в мире и в России примерно повторяют друг друга.

Производство этилена в РФ. Развитие под вопросом

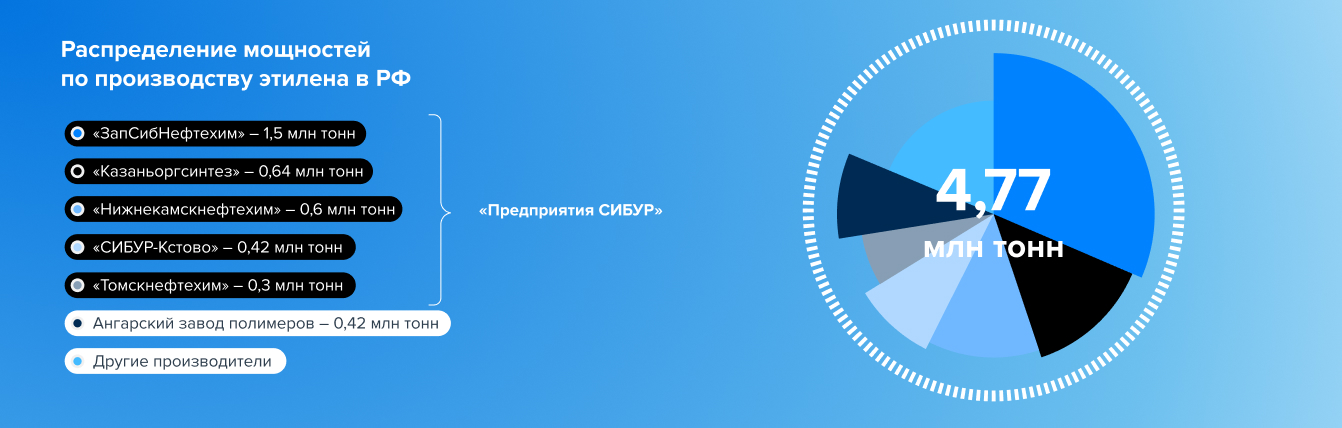

Суммарная мощность российских производителей достигает 4,77 миллионов тонн этилена. Введенный в 2019 году холдингом СИБУР комплекс «ЗапСибНефтехим» в Тобольске, способен выпускать 1,5 миллиона тонн этилена – только он один увеличил мощности РФ почти на треть.

Во второй половине 2021 года СИБУР приобрел активы группы ТАИФ с предприятиями «Нижнекамскнефтехим» и «Казаньоргсинтез», которые могут выпускать еще 1,24 миллиона тонн в год. Сейчас холдинг консолидировал более 70% производства этилена в стране.

В конце 2020 года Минэнерго РФ раскрыло прогнозные планы по развитию производства этилена до 2025 года, проанализировав ключевые инвестпроекты.

Плановая годовая производительность новых этиленовых мощностей в РФ:

- Проект «Русхимальянс» – совместное предприятие «Газпрома» и «РусГазДобычи»: + 3,1 миллиона тонн.

- Проект «Амурский газохимический комплекс» – совместное предприятие СИБУРа и китайской Sinopec: + 2,3 миллиона тонн.

- Проект «Завод полимеров» Иркутской нефтяной компании: + 0,67 миллиона тонн.

- Проект «Этилен-600» «Нижнекамскнефтехима»: + 0,6 миллиона тонн.

Совокупно с другими, менее масштабными, эти проекты должны увеличить выпуск этилена к 2025 году до 12,4 миллиона тонн (+ 260%). Кратный рост объемов производства важнейшего полуфабриката может стать драйвером развития российской нефтехимии в 20-е годы.

Реализация инвестпроектов оказалась под вопросом – нефтегазохимия РФ в 2022 году столкнулась с масштабными технологическими санкциями ЕС и США. Закрытие западных рынков ставит под сомнение необходимость дополнительных объемов этилена, предназначенного для выпуска продуктов с большой долей экспорта (например, полимеров).

Рынок этилена в РФ. Минимальная конкуренция и уязвимость покупателей

Большинство объемов собственного этилена российские производители в рамках внутренних производственных цепочек направляют в дальнейшие переделы для получения полиэтилена, окиси этилена, ПВХ и других продуктов.

Свободного рынка этилена в РФ практически нет – быстро приобрести небольшие объемы вещества под вновь открывшиеся потребности чрезвычайно сложно. Нефтегазохимические компании обмениваются этиленом по долгосрочным контрактам на поставку десятков и сотен тонн продукта.

В поставках этилена важнейшая роль у этиленопровода, который проходит по территории Татарстана и Башкортостана. Южная ветка трубопроводной системы обеспечивает подачу этилена от «Нижнекамскнефтехима» к:

- «Уфаоргсинтезу» — выпускает продукты оргсинтеза, полимеры, полиэтиленовую пленку;

- «Башкирской Содовой Компании» — производит кальцинированную, пищевую и каустическую соду;

- «Газпром нефтехиму Салават» — производит топливо, полиэтилены, спирты.

Северная ветка запитывает этиленом «Казаньоргсинтез» — это предприятие выпускает этилен самостоятельно, но в пиковую загрузку полиэтиленового производства докупает объемы.

Пропускная способность татаро-башкирского этиленопровода не превышает 250 тысяч тонн в год. Сибирский этиленопровод «Ангарск–Саянск» позволяет прокачивать 130 тысяч тонн — потребителем этилена Ангарского завода полимеров является «Саянскхимпласт» (производство ПВХ).

В рамках внутренних производственных и логистических цепочек СИБУРА предприятия холдинга снабжаются СИБУРовским же сырьем через собственный этиленопровод.

Слабое по сравнению со странами ЕС развитие сети для транспортировки этилена, ограничивает рынок этилена в РФ, препятствует развитию конкуренции и плавающего ценообразования.

СИБУР – этиленовый гигант. Как холдинг обеспечивает выпуск нужных объемов продукта

Основа для пиролиза этилена на предприятиях СИБУР — широкие фракции легких углеводов (ШФЛУ). Эти смеси холдинг получает у собственных газоперабатывающих предприятий.

Завод «Казаньоргсинтез», недавно ставший активом СИБУР, – единственная площадка в РФ, где используют этановую технологию производства этилена. Это самый экологически безопасный способ выпуска этилена.

Предприятие получает этан по трубопроводной системе (этанопроводу) из Оренбургской области. Два года назад на «Казаньорсинтезе» сообщили о старте проекта по использованию в установках пиролиза альтернативного сырья — пропана.

Диверсификация исходного сырья дает дополнительную устойчивость всему этиленовому производству СИБУР и защищает от основных бизнес-рисков. Несмотря на то, что будущее этиленовых инвестпроектов СИБУР под вопросом, в 2022 году холдинг должен обеспечить производство этилена для собственной переработки и для поставок российским покупателям.

Более того, санкции против нефтехимии и срыв экспортных контрактов гипотетически могут привести к ситуации профицита этилена у российских производителей.

Производство окиси этилена. Риски для покупателей гликолей

Индустрия производства гликолевых продуктов зависит от доступности окиси этилена. Нынешние мощности «СИБУР-Нефтехим» рассчитаны на производство 130 тысяч тонн окиси этилена и 320 тысяч тонн гликолей в год.

Без первого продукта невозможно произвести второй — потенциальная угроза дефицита гликолей может быть связана с «перекосом» в сторону прямых продаж окиси этилена. Этот риск можно оценить как небольшой — гликоли являются более маржинальным продуктом дальнейшего передела — их продажи дают больший коммерческий эффект.

Другой, более существенный риск-фактор для гликолей, связан с проблемами производства окиси этилена. Дело в том, что санкции коснулись поставок в РФ катализаторов, используемых в нефтепереработке и химии.

Отечественных катализаторов для выпуска окиси этилена не существует. Эксперты считают, что Россия может наладить собственное производство нужных катализаторов или закупать их в Китае. В любом случае, временных проблем с производством окиси этилена нельзя полностью исключать.

Выводы

- До 90% объемов этилена направляют на производство полиэтилена, окиси этилена и ПВХ.

- Производство этилена в последние годы развивалось, в строй вводили новые установки пиролиза. РФ планировала нарастить мощности для выпуска продукта в 2,5 раза. Сейчас проекты под вопросом из-за санкций.

- Крупные нефтегазохимические компании производят этилен для собственных нужд, чтобы в рамках своих производственных цепочек обеспечить выпуск конечных продуктов. Часть этилена идет на продажу в качестве сырья для дальнейших переделов.

- В РФ слаборазвитая система транспортировки этилена, которая препятствует развитию конкуренции между поставщиками. В наиболее уязвимом положении покупатели из числа производителей ПВХ.

- СИБУР консолидировал более 70% всего производства этилена в стране. Холдинг создал устойчивую цепочку – от получения компонентов для пиролиза до выпуска продуктов передела этилена. Компания может обеспечить выпуск нужных объемов продукта для себя и внешних потребителей.

- Производители окиси этилена (основа для гликолей) из-за санкций могут столкнуться с временным дефицитом катализаторов. Проблема не является неразрешимой.

Не пропустите ничего важного – подпишитесь на нашу рассылку и получайте новости и обзоры нефтегазохимического рынка и сегмента гликолевых продуктов!